EUR/USD: කැළඹිලි සහිත සතියක් බලා සිටීම

● මැයි 27 සඳුදා එක්සත් ජනපදයේ නිවාඩු දිනයක් වූ බව මතක තබා ගන්න. කෙසේ වෙතත්, අඟහරුවාදා, ඩොලර් ඉහළයාම විසින් පාලනය කර ගත් අතර, එක්සත් ජනපද පාරිභෝගික විශ්වාසනීය දර්ශකයේ (96.0 ක අනාවැකියට එරෙහිව 97.5 සිට 102.0 දක්වා) සැලකිය යුතු වැඩි වීමක් මගින් DXY දර්ශකය ඉහළ යාමට පටන් ගත්තේය. එහි ප්රතිඵලයක් වශයෙන්, EUR/USD දකුණු දෙසට ගමන් කළේය.

යුරෝපීය මහ බැංකුව (ECB) ජුනි 06 දින රැස්වීමේදී මූලික පොලී අනුපාතිකය 4.50% සිට 4.25% දක්වා 25 පදනම් ලකුණු (bps) කින් අඩු කිරීමට ඉඩ ඇතැයි අපේක්ෂා කිරීම නිසා යුරෝව මත පීඩනය ද ඇති විය. මෙම අභිප්රාය ෆින්ලන්ත බැංකුවේ ප්රධානී Olli Rehn විසින් තහවුරු කරන ලද අතර, සඳුදා ප්රකාශ කළේ ජූනි මාසයේදී මෘදු ප්රතිපත්තියක කතාබහට සංක්රමණය වීම කාලෝචිත බව තමා සලකන බවයි. ඔහුගේ සගයා වන ප්රංශ බැංකුවේ ප්රධානී François Villeroy de Galhau සහ මැයි 28 වන අඟහරුවාදා ඔස්ට්රියාවේ බැංකුවේ ප්රධානී Robert Holzmann විසින් ද එවැනිම අදහස් ප්රකාශ කරන ලදී.

● යුරෝපීය නිලධාරීන්ගේ ස්ථාවරය මෙන් නොව, ෆෙඩරල් සංචිතයේ (ෆෙඩරල් මහ බැංකුව) නියෝජිතයින් වඩාත් දැඩි ස්ථාවරයක් ගන්නා අතර එක්සත් ජනපදයේ උද්ධමනය 2.0% ඉලක්කය වෙත ස්ථාවර ලෙස ගමන් කරන බව සහතික කිරීමට අවශ්ය වේ.

එක්සත් ජනපද කම්කරු සංඛ්යාලේඛන කාර්යාංශය (BLS) විසින් මැයි 15 දින නිකුත් කරන ලද වාර්තාවෙන් පෙන්නුම් කළේ පාරිභෝගික මිල දර්ශකය (CPI) 0.4% ක අනාවැකියකට සාපේක්ෂව මාසිකව 0.4% සිට 0.3% (m/m) දක්වා අඩු වී ඇති බවයි. වසරින් වසර උද්ධමනය ද 3.5% සිට 3.4% දක්වා පහත වැටුණි. සිල්ලර විකුණුම් ඊටත් වඩා ශක්තිමත් පහත වැටීමක් පෙන්නුම් කළ අතර, 0.6% සිට 0.0% m/m දක්වා පහත වැටුණි (අනාවැකිය 0.4% විය). මෙම දත්ත පෙන්වා දුන්නේ උද්ධමනය සමහර ප්රදේශවල ප්රතිරෝධය දක්වන නමුත් එය සාමාන්යයෙන් අඩුවෙමින් පවතින බවයි. කලින් වෙළඳපල සහභාගිවන්නන් 2024 අවසානයේ හෝ 2025 මුලදී පවා පළමු අනුපාත කප්පාදුව අපේක්ෂා කළේ නම්, මෙම දත්ත ප්රකාශයට පත් කිරීමෙන් පසුව, මෙම සරත් සෘතුවේ නැවත ආරම්භ වී ඇති ෆෙඩරල් අනුපාත කප්පාදුවක් ගැන කතා කරයි. එක්සත් ජනපද දළ දේශීය නිෂ්පාදිතයේ මූලික දත්ත නිකුත් කිරීමට පෙර, සැප්තැම්බර් මාසයේ අනුපාත අඩු කිරීමේ සම්භාවිතාව 41% කි.

● ආර්ථික විශ්ලේෂණ කාර්යාංශය විසින් මැයි 30 බ්රහස්පතින්දා ප්රකාශයට පත් කරන ලද වාර්තාව පෙන්නුම් කළේ, මූලික දත්ත වලට අනුව, Q1 හි එක්සත් ජනපද ආර්ථික වර්ධනය 1.6% සහ 2023 Q4 හි 3.4% ක අනාවැකි අගයට වඩා 1.3% ක වාර්ෂික අනුපාතයක් දක්වා සැලකිය යුතු ලෙස මන්දගාමී වූ බවයි.

ප්රවීණයන් පවසන්නේ මෙම වසර ආරම්භයේ දුර්වල දළ දේශීය නිෂ්පාදිතයේ වර්ධනයට ප්රධාන වශයෙන් පාරිභෝගික වියදම්වල වෙනස්වීම හේතු වූ බවයි. Q1 හි, පාරිභෝගික වියදම් 2.0% කින් වැඩි විය, කලින් බලාපොරොත්තු වූ 2.5% නොවේ. එක්සත් ජනපද වාණිජ දෙපාර්තමේන්තුවේ සංශෝධිත දත්ත මගින් බලශක්ති සහ ආහාර මිල ගණන් බැහැර කරන මූලික පුද්ගලික පරිභෝජන වියදම් (PCE) දර්ශකයේ තක්සේරුව ද වෙනස් කරන ලදී. Q1 අවසානයේ එම අගය 3.7% නොව 3.6% විය. විශ්ලේෂකයින් විශ්වාස කරන්නේ සියලුම දර්ශකවල මෙම පහත වැටීම සාධකවල එකතුවක් නිසා ඇති වූ බවයි: COVID-19 වසංගතය තුළ ජනගහනය විසින් රැස් කරන ලද අරමුදල් ක්ෂය වීම, ෆෙඩරල් මහ බැංකුවේ මුදල් දැඩි කිරීමේ චක්රය සහ ආදායම් වර්ධනය සීමා කිරීම.

● මෙම පසුබිමට එරෙහිව, ඩොලරය තරමක් දුර්වල වූ අතර, EUR/USD යුගලය උතුරට ගමන් කළේය. මෙම වසරේ ප්රථම වරට වේගවත් වූ යුරෝ කලාපයේ උද්ධමනය පිළිබඳ මූලික ඇස්තමේන්තුවක් වන සිකුරාදා, මැයි 31 දින ඉදිරිපත් කරන ලද Eurostat විසින් ඉදිරිපත් කිරීමෙන් පසු එයට තවත් උද්යෝගිමත් ආවේගයක් ලැබුණි. මේ අනුව, මැයි මාසයේ පාරිභෝගික මිලෙහි (CPI) වාර්ෂික වර්ධන වේගය අප්රේල් මාසයේ 2.4% ට සාපේක්ෂව 2.6% ක් වූ අතර එය පසුගිය වසරේ නොවැම්බර් මාසයේ සිට අඩුම අගයයි. සම්මුති අනාවැකිය අපේක්ෂිත උද්ධමනය 2.5% දක්වා පමණක් වේගවත් වනු ඇත. බලශක්ති සහ ආහාර මිල ගණන් බැහැර කරන මූලික උද්ධමනය (CPI Core) ද අප්රේල් මාසයේ 2.7% සිට මැයි මාසයේදී 2.9% දක්වා වැඩි විය (අනාවැකිය 2.8% විය). ECB මෙම වසරේ එක් වරක් පමණක් අනුපාත අඩු කරනවා පමණක් නොව එය දිගටම පවත්වාගෙන යනු ඇතැයි බලාපොරොත්තු වූ ආයෝජකයින්ට මෙය අවදි කිරීමේ සංඥාවක් විය.

● වැඩ කරන සතිය අවසානයේදී, වෙළඳපල අවධානය එක්සත් ජනපද පාරිභෝගික වෙළඳපල දත්ත වෙත යොමු විය. ආර්ථික විශ්ලේෂණ කාර්යාංශයට අනුව, පුද්ගලික පරිභෝජන වියදම් (PCE) මිල දර්ශකය මගින් මනිනු ලබන රටේ උද්ධමනය, අප්රේල් මාසයේදී 2.7% y/y හි ස්ථාවරව පැවතුනි. ඉහලයන ආහාර සහ බලශක්ති මිල ගණන් බැහැර කරන Core PCE, අනාවැකියට ගැලපෙන පරිදි 2.8% y/y කින් ඉහළ ගියේය. අනෙකුත් වාර්තා විස්තර පෙන්නුම් කළේ අප්රේල් මාසයේදී පුද්ගලික ආදායම 0.3% m/m කින් ඉහළ ගිය අතර පුද්ගලික වියදම් 0.2% කින් ඉහළ ගොස් ඇති බවයි..

● මෙම දත්ත වලින් පසුව, DXY ඩොලර් දර්ශකය සුළු පීඩනයකට ලක් වූ අතර, EUR/USD තුන්වන ඉහළයාමේ ආවේගයක් ලබා ගත්තේය. කෙසේ වෙතත්, එය වැඩි කල් පැවතියේ නැත, අවසානයේදී, මෙම සියලු උච්චාවචනයන්ගෙන් පසුව, EUR/USD 1.0848 හි අවසන් කරමින් පසුගිය සති දෙකහමාරේ මධ්ය අගය වෙත ආපසු ගියේය. නුදුරු අනාගතය සඳහා විශ්ලේෂකයින්ගේ අනාවැකි සම්බන්ධයෙන්, මැයි 31 සවස් වන විට, ඔවුන් සියලු දෙනා (100%) ඩොලරය ශක්තිමත් කිරීමට සහය ලබා දුන්හ. ජූනි 06 වන දින අනුපාත කප්පාදුවක් සඳහා අපේක්ෂිත ECB තීරණය අනුව මෙම අනාවැකිය තේරුම් ගත හැකිය. නමුත් එය සිදු නොවන්නේ නම්? නැතහොත් සමහර විට මෙම අනාවැකිය දැනටමත් වෙළඳපොළට මිල කර තිබේද? එසේ සිදුවුවහොත් ඩොලරය ශක්තිමත් වෙනවා වෙනුවට අපිට දකින්නට ලැබෙන්නේ ඊට ප්රතිවිරුද්ධ ප්රතිචාරයකි.

D1 හි සියලුම ප්රවනතා දර්ශක 100% ක් හරිත වර්ණ වේ. ඔස්කිලේටරවලින් 50%ක් පමණක් හරිත වර්ණ වන අතර 15% රතු සහ 35% උදාසීන-අළු වේ.

යුගල සඳහා ආසන්නතම ආධාරකය 1.0830-1.0840 කලාපයේ පිහිටා ඇති අතර, පසුව 1.0800-1.0810, 1.0725-1.0740, 1.0665-1.0680, 1.0600-1.0620 වේ. ප්රතිරෝධක කලාප 1.0880-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140 කලාපවල ඇත.

● ඉදිරි සතිය සිදුවීම් රාශියකින් සමන්විත වන අතර උච්චාවචනයන් සහිත බව පෙනේ. ජූනි 03, සඳුදා, සහ ජූනි 05 බදාදා, එක්සත් ජනපද නිෂ්පාදන සහ සේවා PMI දත්ත නිකුත් කෙරේ. ජූනි 04, 06 සහ 07 යන දිනවල, විරැකියා අනුපාතය සහ නව ගොවිපල නොවන රැකියා (NFP) පිළිබඳ සිකුරාදා තීරණාත්මක දත්ත ඇතුළුව එක්සත් ජනපද ශ්රම වෙළඳපොළෙන් සංඛ්යාලේඛන රාශියක් ඇත. කෙසේ වෙතත්, සතියේ වඩාත්ම කැළඹිලි සහිත දිනය ජුනි 06 බ්රහස්පතින්දා විය හැකිය. මෙම දිනයේ දී, යුරෝ කලාපය සඳහා සිල්ලර විකුණුම් දත්ත පළමුව නිකුත් කරනු ලබන අතර ECB හි අනුපාත තීරණය පමණක් නොව, පසුව පැවැත්වෙන මාධ්ය සාකච්ඡාව සහ අනාගත මූල්ය ප්රතිපත්තිය පිළිබඳ අදහස් කෙරෙහි වෙළඳපල අවධානය යොමු කරනු ඇත.

GBP/USD: මීදුම සහිත කාලය, මීදුම සහිත අනාවැකි

● බ්රිතාන්ය මුදල් සඳහා මෙන්ම ජාතික ආර්ථිකයේ අපේක්ෂාවන් තරමක් මීදුම සහිත බව අපි කලින් ලියා ඇත්තෙමු. ව්යාපාර ක්රියාකාරකම් දර්ශකය (PMI) පහත වැටීමක් පෙන්නුම් කල අතර පහත වැටීමක් පෙන්නුම් කලේ එය පමණක් නොවේ. 0.4% ක පෙර පැවති වර්ධන වේගයට සාපේක්ෂව 2.7% y/y කින් පහත වැටුණු අප්රේල් මාසයේ සිල්ලර වෙළඳාමේ තියුනු පහත වැටීමට අශුභවාදී බොහෝ දේ සම්බන්ධ වේ. අමතර අවිනිශ්චිතතාවයක් ඇතිවන්නේ හදිසි පාර්ලිමේන්තු මැතිවරණය ජූලි 04 වැනිදා පැවැත්වීමට නියමිතව තිබීම වේ. "ආර්ථික උච්චාවචනය ආරම්භය පමණක්" බව අගමැති රිෂි සුනක් ප්රකාශ කළේය. මෙය බිය වීමක් වැනි ලෙස පෙනේ ද? මෙය ආරම්භය පමණක් නම්, ඉදිරියේ ඇත්තේ කුමක්ද? පුදුමයට කරුණක් නම්, මෙම තත්වය තිබියදීත්, අප්රේල් 22 සිට පවුම ශක්තිමත් වෙමින් පවතී. මෙම කාල පරිච්ෙඡ්දය තුළ, GBP/USD ඒකක 500 කින් ඉහළ ගිය අතර මැයි 28 වන දින 1.2800 හි අගයෙහි දේශීය උපරිමය වාර්තා කළේය.

● එංගලන්ත බැංකුවේ (BoE) පොලී අනුපාත අඩු කිරීමේ කාලය සම්බන්ධයෙන්, සෑම දෙයක්ම තේම්ස් මීදුම මෙන් මීදුමෙන් වැසී ඇත. JP Morgan (JPM) විශ්ලේෂකයින්, අගෝස්තු මාසයේ අනුපාත කප්පාදුවක් සඳහා වූ ඔවුන්ගේ අනාවැකිය අනුගමනය කරමින් අනතුරු අඟවන්නේ, "අවදානම පැහැදිලිවම පසුකාලීන අඩු කිරීමක් කරා මාරු වී ඇත. දැන් ප්රශ්නය වන්නේ එංගලන්ත බැංකුවට සිය ප්රතිපත්තිය කිසිසේත් ලිහිල් කිරීමට හැකි වේද යන්නයි. මෙම වර්ෂය." Goldman Sachs, Deutsche Bank, සහ HSBC උපායමාර්ගිකයින් ද ඔවුන්ගේ අනුපාත කප්පාදු අනාවැකි සකස් කර ඇති අතර, දිනය ජුනි සිට අගෝස්තු දක්වා වෙනස් කර ඇත.

● GBP/USD යුගලය 1.2741 දී සතිය අවසන් විය. සිංගප්පූරුවේ යුනයිටඩ් ඕසීස් බැංකුවේ (UOB) ආර්ථික විද්යාඥයින් විශ්වාස කරන්නේ බ්රිතාන්ය මුදල් ඒකකයේ වත්මන් ශක්තිමත් වීම අවසන් වී ඇති බවයි. UOB සලකන පරිදි ඉදිරි සති 1-3 තුළ, "පවුම පහතට නැඹුරුවක් සමඟ වෙළඳාම් කිරීමට ඉඩ ඇත, නමුත් වඩා සැලකිය යුතු පසුබෑමක් සඳහා 1.2670 ට වඩා අඩුවෙන් බිඳ වැටීම අවශ්ය වනු ඇත. අනෙක් අතට, පවුම 1.2770 ට වඩා වැඩි වුවහොත් (ශක්තිමත් ප්රතිරෝධී මට්ටම), එය පහළට ඇදගෙන යාමට වඩා පරාසයක් තුළ වෙළඳාම් කළ හැකි බව එයින් ඇඟවෙනු ඇත.

ආසන්න කාලය සඳහා විශ්ලේෂකයන්ගේ මධ්ය කාලීන අනාවැකිය පහත පරිදි වේ: 75% යුගලය දකුණට යාමට සහය දුන් අතර ඉතිරි 25% උතුරු දෙසට ගමන් කිරීමට සහය ලබා දුන්හ.

තාක්ෂණික විශ්ලේෂණය සඳහා, විශේෂඥයන් මෙන් නොව, D1 හි සියලුම 100% ප්රවණතා දර්ශක සහ ඔස්කිලේටර් උතුරු දෙසට යොමු කරයි, නමුත් අවසාන සංඥා වලින් 15% ක් වැඩි මිලට මිලදී ගැනීම් පෙන්නුම් කරයි. යුගලය දිගටම පහත වැටේ නම්, ආධාරක මට්ටම් සහ කලාප 1.2670-1.2700, 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330 වේ. යුගලය ඉහළ ගියහොත්, එය 1.2760, 1.2800-1.2820, 1.2885-1.2900 මට්ටම්වල ප්රතිරෝධයක් ඇති කරයි.

● ලබන සතියේ එක්සත් රාජධානියේ සැලකිය යුතු ආර්ථික සංඛ්යාලේඛන නිකුත් කිරීමට සැලසුම් කර නැත.

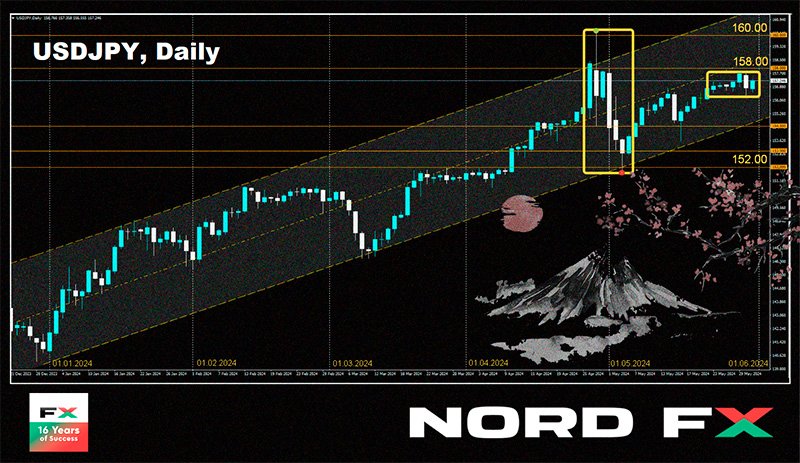

USD/JPY: ඉතා සන්සුන් සතියකි

● පසුගිය සතිය යෙන් සඳහා පුදුම සහගත ලෙස සන්සුන් විය. USD/JPY සතියේ පළමු භාගය සඳහා 156.60-157.00 හි පටු සමාන්තර කලාපයක් තුළට ගමන් කළ නමුත් පසුව, එක්සත් ජනපද දත්ත සහ ජපන් සාර්ව සංඛ්යාලේඛන මධ්යයේ, වෙළඳ පරාසය 156.36-157.70 දක්වා තරමක් පුළුල් විය. අප්රේල් අග සහ මැයි මුල මිල වෙනස්වීම් හා සසඳන විට, මෙය එකම මුදල් යුගලයක් බව විශ්වාස කිරීමට අපහසුය. සිත්ගන්නා කරුණ නම්, ජපාන මූල්ය බලධාරීන් එහි විනිමය අනුපාතිකයට සහය දැක්වීම සඳහා අප්රේල් 29 සහ මැයි 1 යන දිනවල දැඩි යෙන් මිලදී ගැනීම් සිදු කළේද යන්න නිල වශයෙන් තහවුරු කර නොතිබීමයි. කෙසේ වෙතත්, Bloomberg වාර්තා කරන්නේ, ජපන් බැංකුවේ තැන්පතු සංසන්දනය කිරීමේදී, මෙම මුදල් මැදිහත්වීම් සඳහා ඩොලර් ට්රිලියන 9.4 ක් (ඩොලර් බිලියන 60 ක්) පමණ වියදම් කර ඇති බව යෝජනා කරන බවයි, එය එවැනි මූල්ය මෙහෙයුම් සඳහා නව මාසික වාර්තාවකි.

● කෙසේ වෙතත්, මෙම ඩොලර් බිලියන 60 උදව් කළේ නම්, එය සුළු වශයෙන් පමණි - ඩොලරය දැනටමත් එහි පාඩු වලින් අඩක් අය කර ගෙන ඇත. එක්සත් ජනපදයේ සහ යුරෝපයේ පොලී අනුපාත තවමත් අඩු වී නැති නිසාත්, යෙන් අනුපාතය 0.1% ලෙස අතිශයින් අඩු මට්ටමක පවතින නිසාත්, මුදල් අමාත්යාංශයේ සහ ජපාන බැංකුවේ (BoJ) නිලධාරීන් මෙම පරතරය අඩු වීමට පටන් ගන්නා තෙක් කාලය මිලදී ගැනීමට උත්සාහ කරයි. ජපාන මහ බැංකු ප්රධානීන්ට පොලී අනුපාතිකය ඉහල නැංවිය හැකි බව මැයි 30 දින ප්රකාශ කළ BoJ මණ්ඩල සාමාජික Seiji Adachi ගේ අදහස්, යෙන් සඳහා යම් සහයෝගයක් ලබා දුන්නේය. කෙසේ වෙතත්, මෙය සිදුවන්නේ කවදාද යන ප්රශ්නය විවෘතව පවතින අතර නිලධාරීන් පිළිතුරු දීමට මැලි වෙති. ජපාන මුදල් අමාත්ය Shunichi Suzuki මැයි 31 සිකුරාදා සිය සම්ප්රදායික කතාවේදී විනිමය අනුපාත මූලික දර්ශක පිළිබිඹු කළ යුතු බවත් අධික චලනයන්ට සුදුසු ලෙස ප්රතිචාර දක්වන බවත් නැවත අවධාරණය කළේය.

● මැයි 31 සිකුරාදා, ජපාන ආර්ථිකයේ තත්වය පිළිබඳ වැදගත් සාර්ව ආර්ථික සංඛ්යාලේඛන සමූහයක් නිකුත් කරන ලදී. ටෝකියෝ හි පාරිභෝගික මිල දර්ශකය (CPI) පෙන්නුම් කළේ මැයි මාසයේදී උද්ධමනය 2.2% y/y දක්වා ඉහළ ගොස් ඇති බවයි. අප්රේල් මාසයේ දී, මෙම අගය 1.8% ක් වූ අතර එය මාස 26 ක අවම අගයට ගැලපේ. ටෝකියෝ හි මූලික උද්ධමනය ද 1.6% y/y සිට 1.9% දක්වා ඉහළ ගිය අතර ඉහළයන ආහාර සහ බලශක්ති මිල ගණන් හැර CPI 1.8% සිට 2.2% y/y දක්වා වැඩි විය. (ටෝකියෝ හි උද්ධමනය සාමාන්යයෙන් සති තුනකට පසුව ප්රකාශයට පත් කරන ලද රටපුරා සංඛ්යාලේඛනවලට වඩා වැඩි බව සැලකිල්ලට ගත යුතුය. එබැවින්, ටෝකියෝ CPI යනු ජාතික මට්ටමේ උද්ධමන චලනයේ මූලික නමුත් අවසාන දර්ශකයක් නොවේ.)

උද්ධමනයේ වර්තමාන වැඩිවීම අනාගත BoJ මූල්ය ප්රතිපත්ති දැඩි කිරීම පිළිබඳ විශ්වාසය වැඩි කළ හැකිය. කෙසේ වෙතත්, අඩු උද්ධමනය සහ යෙන් තියුණු අගයක් පිලිබඳ භීතිය BoJ පොලී අනුපාතය ඉහළ නැංවීමෙන් සහ අනෙකුත් ප්රධාන ගෝලීය මුදල් අනුපාත සමඟ පරතරය අඩු කිරීමෙන් වළක්වයි. ශක්තිමත් යෙන් ජාතික අපනයනකරුවන්ට හානි කර වේ. කාර්මික නිෂ්පාදනයේ පහත වැටීම, අප්රේල් මාසයේ දී -0.1% කින් මාසිකව සහ වසරින් වසර යන දෙඅංශයෙන්ම පහත වැටීම, ණය ගැනීමේ පිරිවැය ඉහළ යාමට දිරිගන්වන්නේ නැත.

● USD/JPY සඳහා සතියේ අවසාන අගය 157.25 හි සටහන් විය. යුනයිටඩ් ඕවර්සීස් බැංකුවේ (UOB) විශ්ලේෂකයින් විශ්වාස කරන්නේ ඉදිරි සති 1-3 තුළ, "ඩොලරයට වර්ධනය සඳහා හැකියාවක් ඇත, නමුත් දුර්වල ඉහළ යාමේ වේගය අනුව, ඕනෑම දියුණුවක් මන්දගාමී වීමට ඉඩ ඇති අතර 157.50 මට්ටම ජය ගැනීමට අපහසු විය හැකිය. එමෙන්ම 158.00 හි ප්රතිරෝධය නුදුරු අනාගතයේදී ළඟා විය නොහැක."

ප්රවීණයන්ගේ සාමාන්ය අනාවැකිය පිළිබඳව ගැන කතා කරන විට, 20% ක් පමණක් දකුණු දිශාව පෙන්නුම් කරන අතර ඉතිරි 80% මධ්යස්ථ ස්ථාවරයක් ගෙන නැගෙනහිර දෙස බලයි. තාක්ෂණික විශ්ලේෂණ මෙවලම් එවැනි සැකයන් හෝ එකඟ නොවීම් නොපෙන්වයි. මේ අනුව, D1 හි ප්රවණතා දර්ශක සහ ඔස්කිලේටරවලින් 100% උතුරු දෙසට, 15% දැනටමත් අධි මිලට ගත් කලාපයේ ඇත. යුරෝ සහ බ්රිතාන්ය පවුම සඳහා දර්ශකවල හරිත වර්ණය / උතුරු දිශාව ඔවුන්ගේ ශක්තිමත් කිරීම මගින් පෙන්නුම් කරන්නේ නම්, යෙන් සම්බන්ධයෙන්, එය ප්රතිවිරුද්ධ ලෙස එහි දුර්වල වීම පෙන්නුම් කරන බව සැලකිල්ලට ගත යුතුය. එබැවින්, මෑතකාලීනව චලනය සිත් ඇදගන්නාසුළු වූ EUR/JPY සහ GBP/JPY යුගල කෙරෙහි අවධානය යොමු කිරීම වෙළඳුන්ට සිත්ගන්නා සුළු විය හැකිය.

ආසන්නතම ආධාරක මට්ටම 156.25-156.60 ප්රදේශයේ ඇත, පසුව කලාප සහ මට්ටම් 155.50-155.90, 153.10-153.60, 151.85-152.35, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50 වේ. ආසන්නතම ප්රතිරෝධය 157.40 කලාපයේ, පසුව 157.70-158.00, 158.60 සහ 160.00-160.20 වේ.

● ලබන සතියේ ජපාන ආර්ථිකයේ තත්ත්වය සම්බන්ධයෙන් සැලකිය යුතු සිදුවීම් හෝ ප්රකාශන බලාපොරොත්තු නොවේ.

ක්රිප්ටෝ මුදල්: එතීරියම් ඉහළයාම සහ පහතයාමේ අපේක්ෂාවන්

● දෙවන සතිය සඳහා, වෙළඳපොළ සහභාගිවන්නන්ගේ අවධානය අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල් වෙත යොමු කර ඇත. මැයි 23 දින, එක්සත් ජනපද සුරැකුම්පත් සහ විනිමය කොමිෂන් සභාව (SEC) එතීරියම් මත පදනම් වූ ස්ථාන හුවමාරු-වෙළඳාම අරමුදල් නිකුත් කරන්නන් අට දෙනෙකුගේ 19b-4 අයදුම්පත් අනුමත කරන ලදී. (JP Morgan විශේෂඥයින්ට අනුව, මෙය ඩිජිටල් වත්කම්වලට සහාය දැක්වීමේ කැමැත්තක් නොව, එක්සත් ජනපද ජනාධිපතිවරනයට පෙර ජෝ බයිඩන්ට සහය දැක්වීමට ඉලක්ක කරගත් දේශපාලන තීරණයකින් නියම කරන ලදී.) මෙම නියාමන පියවර සඳහා සැබෑ හේතුව කුමක් වුවත්, එතීරියම් මිල කුමන ආකාරයෙන් ගමන් කරයි දැයි දැන් සියල්ලෝම උනන්දු වෙති.

● නව ETH-ETF වලට වෙළඳාම ආරම්භ කළ හැක්කේ SEC විසින් S-1 අයදුම්පත් අනුමත කිරීමෙන් පසුව පමණි. Bloomberg විශ්ලේෂක James Seyffart ට අනුව, මෙයට "සති හෝ මාස" ගත විය හැකි නමුත්, එය ජූනි මැදදී සිදු වීමට බොහෝ දුරට ඉඩ ඇත. DeFiance Capital හි ප්රධාන විධායක නිලධාරී Arthur Cheong ට අනුව, වෙළඳාම ආරම්භ වීමට පෙර එතීරියම් හි අගය $ 4,500 දක්වා ඉහළ යා හැකිය. CCData විශ්ලේෂකයින් විශ්වාස කරන්නේ ETH-ETF දියත් කිරීමෙන් දින 100 ක් ඇතුළත, අගය $ 5,000 දක්වා ළඟා විය හැකි බවයි. මෙම අනාවැකිය රේඛීය ප්රතිගාමීත්වය සහ ස්ථානීය BTC-ETF දියත් කිරීමෙන් පසු බිට්කොයින් වල මිල සංඛ්යාලේඛන මත පදනම් වේ. CCData හි විශ්ලේෂණය උපකල්පනය කරන්නේ ඒ හා සමාන එතීරියම් අරමුදල් වෙත ගලා ඒම අවම වශයෙන් බිට්කොයින්-ETF වෙත ගලා ඒමෙන් 50% ක් වනු ඇති බවයි, එයින් අදහස් වන්නේ දින 100 ක කාලයක් තුළ ඩොලර් බිලියන 3.9 ක් පමණ වේ.

● ජනප්රිය විශ්ලේෂක Lark Davis විසින් බිට්කොයින් සඳහා අනාගත වර්ධනය $ 150,000 දක්වා සහ එතීරියම් සඳහා $ 15,000 දක්වා අනාවැකි පල කර ඇති අතර, නැගී එන වෙළඳපල චලනයන් මගින් එවැනි තියුණු මිල වැඩිවීමක් පැහැදිලි කරයි. වර්ධනයට ප්රධානතම හේතුව ලෙස ඩේවිස් සඳහන් කරන්නේ Spot BTC-ETF, ETH-ETF දැන් සම්බන්ධ වනු ඇත. මෙය ක්රිප්ටෝ මුදල් වෙළඳපොලේ උද්යෝගය තව දුරටත් වැඩි කරනු ඇත. දැනට, Spot BTC-ETF සතුව කොයින 1,002,343 (≈ ඩොලර් බිලියන 68), එය ප්රමුඛ වත්කමේ සංසරණ සැපයුමෙන් 5%ක් පමණ වේ. ඩේවිස් විශ්වාස කරන්නේ මෙම ආකර්ෂණීය අගය පැහැදිලිවම ක්රිප්ටෝ මුදල් සහ ආයතනික ආයෝජකයින්ගෙන්, විශේෂයෙන් එක්සත් ජනපදයේ උනන්දුව වර්ධනය වන බව පෙන්නුම් කරන බවයි.

● Strike ප්රධාන විධායක නිලධාරී Jack Mallers අනාවැකි පළ කරන්නේ දැනට පවතින ඉහළයාමේ රැලිය අතරතුර, බිට්කොයින් $ 250,000 දක්වා ළඟා විය හැකි අතර මිල ඩොලර් මිලියන 1 දක්වා ඉහළ යා හැකි බවයි. Pomp Investments නිර්මාතෘ Anthony Pompliano සමඟ පොඩ්කාස්ට් එකකදී, Mallers ඔහුගේ නිර්භීත අනාවැකිය පැහැදිලි කළේ බිට්කොයින් තවමත් සංවර්ධනයේ මුල් අවධියේ පවතින බව ප්රකාශ කරමිනි. ඔහුට අනුව, බැඳුම්කර වෙළඳපොල මේ වන විට ගැටළු වලට මුහුණ දී ඇති අතර, එබැවින් මහ බැංකු විසින් එය ස්ථාවර කිරීම සඳහා මූල්ය පද්ධතියට සැලකිය යුතු ද්රවශීලතාවක් එන්නත් කළ හැකිය. මෙම ද්රවශීලතා ප්රවාහය ප්රමුඛ ක්රිප්ටෝ මුදල් ඇතුළු අවදානම් වත්කම්වල අගය වැඩි කිරීමට හේතු වනු ඇත.

Jack Mallers බිට්කොයින් යනු බුබුලක් හෝ සමපේක්ෂනය සඳහා මෙවලමක් යන මතය සමඟ එකඟ නොවේ. වත්කම වෝල් වීදියේ මූල්ය දැවැන්තයින් අතර වැඩි වැඩියෙන් ජනප්රිය වෙමින් පවතින අතර එහි සීමිත කාසි මිලියන 21 ක සැපයුම නිසා සාමාන්ය මුදල් සහ රත්රන් මෙන් නොව උද්ධමනයට BTC බෙහෙවින් ප්රතිරෝධී වේ. "බිට්කොයින් මුදල් අමාරුම ආකාරය ලෙස හැඳින්විය හැක - ස්ථාවර නිකුත් කිරීමේ කාලසටහනට ස්තූතිවන්ත වන අතර සෑම වසර හතරකට වරක් අඩකින් අඩු වේ. නව කොයින නිකුත් කිරීමේ අනුපාතය ක්රමයෙන් අඩු වන අතර, එමගින් බිට්කොයින් හි දිගුකාලීන වටිනාකම වැඩි වේ," Strike CEO තර්ක කළේය.

● මූල්ය ආයෝජන සමාගමක් වන Motley Fool හි විශ්ලේෂකයින් ද ඉලක්කම් හයේ අංකයක් ඉලක්ක කරයි. ඔවුන් යෝජනා කළේ බිට්කොයින් අනුපාතය $ 400,000 දක්වා ඉහළ යා හැකි අතර සමහර විට ඩොලර් මිලියනයකට ළඟා විය හැකි බවයි. බොහෝ විට සඳහන් කර ඇති හේතුව, ආයතනික ආයෝජකයින්ගෙන් ස්පොට් ETF හරහා මුදල් ගලා ඒමයි. Motley Fool විශ්ලේෂකයින් සඳහන් කළේ ඩොලර් බිලියන ගණනක මුදල් කළමනාකරණය කරමින් වැඩි වැඩියෙන් විශ්රාම වැටුප් අරමුදල් සහ හෙජ් අරමුදල් බිට්කොයින් වෙළඳපොළට ඇතුළු වන බවයි. ක්රිප්ටෝ මුදලක් වන ETF වලට ස්තූතිවන්තවන්නට, ඔවුන්ට පහසුවෙන්ම ඔවුන්ගේ ආයෝජන කළඹ තුළ බිට්කොයින් (සහ ඉක්මනින් එතීරියම්) ඇතුළත් කළ හැකිය.

විශ්ලේෂකයින්ට අනුව, ආයෝජන සමාගම් 700 ක් පමණ දැනටමත් එවැනි අරමුදල්වල ආයෝජනය කර ඇත. එසේ වුවද, බිට්කොයින්-ET හි ආයතනික ආයෝජකයින්ගේ කොටස දැනට සමස්තයෙන් 10% ක් පමණ වේ. Motley Fool ඇස්තමේන්තු කරන්නේ මූල්ය ආයතන තම වත්කම් වලින් 5% ක් පමණ බිට්කොයින් වල ආයෝජනය කරන්නේ නම්, බිට්කොයින් හි වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 7 ඉක්මවිය හැකි අතර, එහි අනාවැකි පල කරන ලද $400,000 අනුපාතය පැහැදිලි කරයි.

● Bloomberg ජ්යෙෂ්ඨ විශ්ලේෂක Mike McGlone ගේ අනාවැකිය තුළ සැලකිය යුතු තරම් අඩු ශුභවාදී බවක් අසන්නට ලැබිණි. ඔහුට අනුව, බිට්කොයින් හි උච්චාවචනය එය රන් හා එක්සත් ජනපද ඩොලරය ආයෝජන ආයාචනය පසුපස හඹා යයි. තවද, අපේක්ෂිත අවපාතය මධ්යයේ කොටස් ඉක්මනින් කඩා වැටෙනු ඇතැයි ඔහු විශ්වාස කරයි, නමුත් BTC කොටස් වෙළඳපොළට වඩා අයහපත් ඇත. McGlone අවධාරනය කලේ Tether (USDT) stablecoin, US ඩොලරයට සම්බන්ධ කර ඇති අතර, සාමාන්යයෙන් දිනකට බිට්කොයින් මෙන් දෙගුණයක් වෙළඳාම් කරන බවයි. "මට Tetherභාවිතයෙන් මගේ දුරකථනයෙන් ලෝකයේ ඕනෑම තැනක US ඩොලරයට ප්රවේශ විය හැකිය. Tether යනු අංක එකේ වෙළඳ ටෝකනයයි. එය වෙළඳාම සඳහා අංක එකේ ක්රිප්ටෝ මුදල් වේ. එය ඩොලරයයි. මුළු ලෝකයම ඩොලරයට මාරු වී ඇත. මන්ද? එය සියලුම සාමාන්ය මුදල් වර්ගවල අයහපත් බැවින් අවම එක වේ" බ්ලූම්බර්ග් විශේෂඥයා ප්රකාශ කළේය.

● Mike McGlone හුදෙක් බිට්කොයින් හි ආකර්ශනීය බව පහත හෙලද්දී, Cardano නිර්මාතෘ Charles Hoskinson එය සරලව අවසන් කර දැම්මේය. ඔහු බිට්කොයින් ආගමකට සමාන කළ අතර කර්මාන්තය එය මත යැපීම ඉක්මවා ගොස් ඇති බව ප්රකාශ කළේය. හොස්කින්සන්ට අනුව, "කර්මාන්තය තවදුරටත් පැවැත්ම සඳහා බිට්කොයින් අවශ්ය නොවේ." ඔහු ප්රමුඛ ක්රිප්ටෝ මුදල් සඳහා තීරනාත්මක තර්ජන පෙන්වා දුන්නේ, ප්රමාණවත් නොවන අනුවර්තනය වීම සහ Proof-of-Work ඇල්ගොරිතම මත යැපීම ඇතුළුව.

ෆ්රෑන්ක්ලින් ටෙම්පල්ටන් විශ්ලේෂකයින්, ඊට ප්රතිවිරුද්ධව, බිට්කොයින් හි නවෝත්පාදන පුනර්ජීවනයේ ප්රධාන ධාවකයන්ගෙන් එකක් ලෙස Ordinals, Runes සහ DeFi primitives සමඟ L2 ප්රොටෝකෝල සලකා බලයි. Strike ප්රධාන විධායක නිලධාරී Jack Mallers පළමු ක්රිප්ටෝ මුදල ආරක්ෂා කළේය. ඔහුට අනුව, BTC blockchain මත පදනම් වූ දෙවන ස්ථරයේ විසඳුමක් වන ක්ෂණික සහ ලාභ ගනුදෙනු සඳහා නිර්මාණය කරන ලද Lightning Network, පළමු ක්රිප්ටෝ මුදල් සඳහා ඇති ඉල්ලුම තවදුරටත් වැඩි කළ හැකිය. Mallers විශ්වාස කරන්නේ මෙයට ස්තූතිවන්ත වන අතර කෝපි කෝප්පයක් සඳහා ගෙවීම වැනි එදිනෙදා මිලදී ගැනීම් සඳහා බිට්කොයින් භාවිතා කළ හැකි බවයි. හිටපු BitMEX ප්රධාන විධායක නිලධාරී ආතර් හේස් විසින් Cardano blockchain (ADA) හි ස්වදේශික ටෝකනය "dog shit" ලෙස හැඳින්වූයේ එහි ප්රොටෝකෝලවල අඩු භාවිතය හේතුවෙනි.

● මැයි 31 සිකුරාදා සවස මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, ADA කාසියකට USD 0.45 බැගින් වෙළඳාම් කරන අතර, බිට්කොයින් සහ එතීරියම් සැලකිය යුතු ලෙස වඩා හොඳ මට්ටමක පවතී: BTC/USD $67,600 ට සහ ETH/USD $3,790 හි වෙළඳාම් වේ. මුළු ක්රිප්ටෝ මුදල් වෙළෙඳපොළ ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 2.53 (සතියකට පෙර ඩොලර් ට්රිලියන 2.55) වේ. බිට්කොයින් බිය සහ ඉල්ලුම දර්ශකය දින 7ක් පුරා පාහේ නොවෙනස්ව පැවති අතර, ඉල්ලුම කලාපයේ ලකුණු 73ක (සතියකට පෙර 74) රැඳී සිටියේය.

● මෙම පසුගිය සතියේ $4,000 ප්රතිරෝධය බිඳ දැමීමට ETH/USD අසමත් වූ බව සටහන් කළ යුතුය. දේශීය උපරිමය මැයි 27 සඳුදා $ 3,974 ක් ලෙස වාර්තා විය. විනිමය හා සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවේ ඓතිහාසික තීරණය අපේක්ෂාවෙන් එතීරියම් මිලදී ගැනීමට කැමති සෑම දෙනාම දැනටමත් එසේ කර ඇති බව පැහැදිලි කරයි. මේ අතර, සමහර විශ්ලේෂකයින්ට අනුව, දිගුකාලීන අපේක්ෂිත ස්ථාන හුවමාරු අරමුදල් දියත් කිරීමෙන් පසු, එතීරියම්, බිට්කොයින් සමඟ ජනවාරි මාසයේ සිදු වූ දෙයට සමාන ගැඹුරු පසුබෑමකට ඇතුල් වනු ඇති බවට ඉහළ සම්භාවිතාවක් ඇත. ඉන්පසුව, දින 12 ක් තුළ එය 21% කින් පහත වැටුණි.

එකල BTC හි පහත වැටීමට එක් ප්රධාන හේතුවක් වූයේ භාරයකින් ස්ථාන අරමුදලක් බවට පරිවර්තනය කරන ලද Grayscale වෙතින් GBTC අරමුදල් වත්කම් අගුළු හැරීමයි. එය ඩොලර් මිලියන 500 ක අනුපාතයකින් දිනකට ආයෝජන අහිමි වීමට පටන් ගත්තේය. Grayscale හි ETHE අරමුදල ඩොලර් බිලියන 11ක් වටිනා ETH සතු එතීරියම් සම්බන්ධයෙන්ද එවැනිම දෙයක් සිදු විය හැක. මෙම අරමුදල ස්ථානීය අරමුදලක් බවට පරිවර්තනය කර එහි වත්කම් අගුළු හරින ලද වහාම, කෙටි කාලීන ආයෝජකයින් ලාභ ලැබීමට පටන් ගත හැකි අතර, ETH/USD යුගලය $2,900-3,200 ශක්තිමත් ආධාරක කලාපයට වැටීමට හේතු විය හැකිය.

● ETH යනු වෙළඳ භාණ්ඩයක් හෝ ආරක්ෂක වත්කමක් දැයි සුරැකුම්පත් හා විනිමය කොමිෂන් සභාවට තවමත් පැහැදිලිව නිර්වචනය කර නොමැති බැවින්, මෙහි පහතයාමේ සාධක අතර අශුභවාදීන් ද අනෙකුත් ක්රිප්ටෝ මුදල් හි අවිනිශ්චිත නෛතික තත්ත්වය උපුටා දක්වයි. මීට අමතරව, Staking වැඩසටහන පිළිබඳව නියාමකයාට බොහෝ පැමිණිලි තිබේ.

Staking යනු ජාලයට සහය වීම සඳහා Proof of Stake (PoS) ඇල්ගොරිතමයේ මුදල් පසුම්බියක යම් කොයින ප්රමාණයක් "ස්ථාවරව රඳවා ගැනීම" මගින් ක්රිප්ටෝ මුදල් උපයා ගැනීමේ ක්රමයකි. ඒ වෙනුවට, පරිශීලකයාට අමතර කොයින ආකාරයෙන් ත්යාග ලැබේ. වෝල් වීදියේ පුරාවෘත්තයක් වන පීටර් බ්රැන්ඩ්ට අනුව, "තවමත් සිදු වීමට නියමිත ක්රිප්ටෝ මුදල් ක්ෂේත්රයේ විශාලතම ව්යසනයන් Staking හා සම්බන්ධ වනු ඇත." එතීරියම් වැනි වත්කම් බොහෝ විට එවැනි ආදායමක් උපයා ගැනීම සඳහා කුලියට ගන්නා බව විශේෂඥයා සඳහන් කළේය, බොහෝ විට පොලී ආකාරයෙන්, කඩා වැටුණු මූල්ය පිරමිඩ දැඩි ලෙස සිහිපත් කරයි. Staking වඩාත් පුළුල් වන විට, බ්රැන්ඩ්ට් අනතුරු ඇඟවීය, එය මහ බැංකු, භාණ්ඩාගාර සහ අනෙකුත් බලධාරීන්ගේ වැඩි අවධානයක් ආකර්ෂණය කර ගත හැකිය. මෙය දැඩි නියාමනයකට තුඩු දිය හැකි අතර, ක්රිප්ටෝ අවකාශය සැලකිය යුතු ලෙස වෙනස් කිරීමට සහ සම්බන්ධ වූවන් සඳහා Staking නැවැත්වීමට සහ බංකොලොත් භාවයට හේතු විය හැකිය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න