É sabido que a negociação nos mercados financeiros é uma das formas mais dinâmicas e eficazes de obter lucros, mesmo na ausência de um capital inicial significativo. É por isso que é muito popular em todo o mundo. No entanto, também é sabido que esta atividade está repleta de grandes riscos e pode levar a uma perda total de fundos. Para negociar com sucesso, um negociante deve ter uma boa compreensão de como o mercado funciona, qual é a situação atual do mercado e o que pode acontecer no futuro. Para o efeito, são tradicionalmente utilizados dois tipos principais de análise: técnica e fundamental.

Análise Técnica

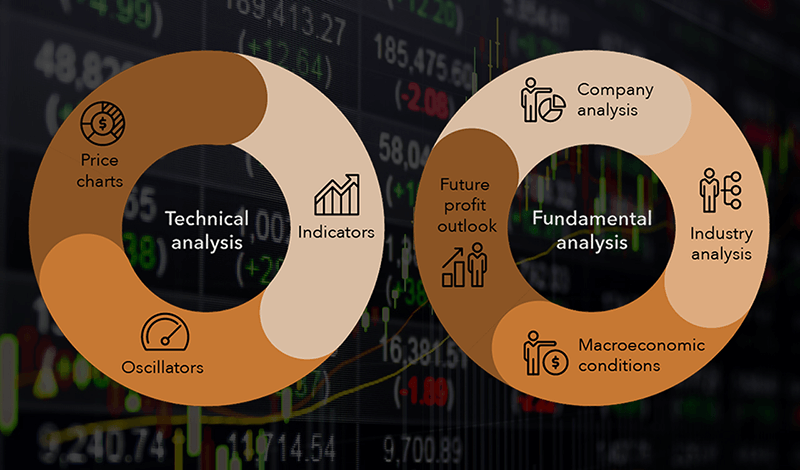

A análise técnica pode ser dividida em gráfica e informática (ou de indicadores). A primeira consiste em níveis, canais, tendências, vários padrões. O segundo são os indicadores, cujas leituras são geralmente calculadas por um computador. Em muitos casos, cruzam-se, uma vez que, nos últimos anos, foi criado um grande número de indicadores com base em muitas ferramentas gráficas. Para além disso, existem, por exemplo, as ondas de Elliot e as velas japonesas, que também estão relacionadas com a análise técnica.

Análise Gráfica. O nome deste método fala por si, uma vez que se baseia no estudo de gráficos de preços. A análise gráfica inclui o estudo dos níveis de preços e das tendências, bem como a identificação de vários padrões e formações nos gráficos e outras ferramentas de análise visual. Para além disso, a análise gráfica pode incluir a utilização de vários indicadores, como as médias móveis (MA), para ajudar os investidores a determinar as direções futuras dos preços.

Uma das principais vantagens da análise gráfica é a sua visualização. Pode ajudar a identificar várias tendências no mercado que podem não ser óbvias quando se utilizam outros métodos de análise. Aparentemente, os gráficos no ecrã de um computador ou de um smartphone podem ser facilmente compreendidos, mesmo por operadores novatos. No entanto, não é assim tão simples. Para utilizar este tipo de análise de forma eficaz, os investidores devem ter um nível suficiente de conhecimentos e experiência para compreender como interpretar corretamente os gráficos e tomar as decisões adequadas. E isto pode exigir tempo e esforço para aprender e adquirir competências práticas.

A análise informática (ou de indicadores) baseia-se no estudo não só dos gráficos de preços, mas também dos volumes de transações. O pressuposto básico é que as cotações e volumes históricos podem ser utilizados para prever preços e tendências futuras. Para tal, são utilizados vários indicadores, tais como as médias móveis (MA), MACD, RSI, oscilador estocástico, Bandas de Bollinger e muitos outros, que ajudam o operador a determinar os momentos de entrada e saída das posições.

Uma das vantagens da análise técnica é o facto de se basear em dados facilmente disponíveis, incluindo no terminal de negociação MetaTrader-4 (MT4), e poder ser processada muito rapidamente. Várias dezenas dos indicadores mais populares já estão integrados neste terminal. Adicionalmente, muitos milhares de outros indicadores foram desenvolvidos para o MT4. Alguns deles podem ser comprados e outros podem ser descarregados gratuitamente.

Estes indicadores são utilizados para desenvolver estratégias e são utilizados tanto na negociação manual como na automatizada, utilizando consultores especializados. Podem ser eficazes não só para negociações a longo e médio prazo, mas também, por exemplo, para pipsing e scalping. No entanto, antes de os utilizar em negociações reais, aconselhamos vivamente a testar cada um deles no testador de estratégias que está disponível no terminal MT4, bem como a avaliar a sua eficácia numa conta de demonstração, que está disponível para os clientes da NordFX.

Apesar de todas as suas vantagens, a análise técnica (tanto gráfica como de indicadores) tem sérios inconvenientes. Um deles é o facto de poder reagir a falsos sinais, especialmente em condições de mercado voláteis. Para além disso, as leituras dos indicadores baseiam-se apenas em cotações históricas e são tardias. Isto aplica-se mesmo aos sinais dos chamados indicadores principais, que podem prever o desenvolvimento de eventos apenas através da procura de situações semelhantes no passado.

Outra desvantagem é que as leituras dos indicadores são altamente dependentes das suas definições. Com as mesmas definições, a qualidade do seu trabalho pode variar muito, tanto para diferentes instrumentos de negociação como para diferentes períodos de tempo. Adicionalmente, uma mudança na situação do mercado também pode levar a uma falha no seu trabalho.

E, finalmente, a desvantagem mais importante, na nossa opinião, é que a análise técnica não é capaz de ter em conta fatores fundamentais que podem afetar os preços de mercado da forma mais inesperada. É por isso que um negociante pode alcançar a máxima eficiência no seu trabalho, combinando-a com a análise fundamental, bem como com outras abordagens, incluindo a gestão de riscos, a diversificação da carteira, etc.

Análise Fundamental

A análise fundamental baseia-se no estudo dos fatores económicos, financeiros, políticos e sociais que afetam o preço de um ativo. Pode ajudar os investidores a determinar quando o preço de um ativo está sobrevalorizado ou subvalorizado, a tentar prever como o preço de um ativo irá mudar no futuro e a decidir se devem comprar ou vender um ativo.

Os fatores fundamentais podem incluir:

- Dados económicos: estatísticas sobre o PIB, a inflação, o desemprego, a produção, a balança comercial, etc.

- Política monetária e taxas de juro dos bancos centrais.

- Acontecimentos políticos e geopolíticos: eleições, base legislativa e as suas possíveis alterações.

- Revoluções, agitação civil, guerras, atos terroristas, etc.

- Tendências sociais: alterações demográficas, inovações tecnológicas, evolução da procura dos consumidores, etc.

- Sazonalidade e catástrofes naturais, escassez ou excesso de recursos naturais.

- Todos os tipos de outros fatores: tendências do mercado, alterações dos índices, notícias sobre as empresas, os seus resultados financeiros, etc.

Assim, a diferença entre a análise fundamental e a análise técnica é a seguinte. A análise técnica baseia-se no estudo de gráficos e indicadores técnicos e utiliza dados históricos de preços e volumes para prever os movimentos futuros do mercado. A análise fundamental utiliza um conjunto mais alargado de dados. Baseia-se no estudo de fatores que não só influenciaram o preço de um ativo no passado e no presente, como também o podem afetar no futuro.

Uma das vantagens da análise fundamental é a sua capacidade de prever tendências a longo prazo e avaliar o valor fundamental de um ativo. No entanto, pode ser complexa e exigir muito tempo e esforço para recolher e estudar todos os dados necessários. Para além disso, esta análise pode nem sempre ter em conta os acontecimentos de mercado a curto prazo, tais como alterações no sentimento dos investidores ou acontecimentos geopolíticos inesperados. Por este motivo, a análise fundamental é frequentemente utilizada para investimentos a longo prazo, enquanto a análise técnica é utilizada para transações a curto prazo.

Combinação de Vários Tipos de Análise e Modelos Estatísticos

É importante compreender que cada um destes métodos tem as suas vantagens e desvantagens, e que a melhor escolha depende das necessidades individuais, da estratégia, do grau de risco e dos objetivos de cada operador. Ao mesmo tempo, os investidores utilizam frequentemente uma combinação de ambos os tipos de análise. Isto ajuda a reduzir os riscos e a aumentar a probabilidade de uma negociação bem sucedida.

Para além disso, o estudo de uma grande quantidade de dados históricos e a utilização de métodos estatísticos, como a análise de regressão, permite-lhe construir modelos matemáticos para identificar tendências e prever futuras direções de preços, bem como para determinar os melhores pontos de entrada e saída de posições. Uma das vantagens destes modelos estatísticos é a sua capacidade de processar grandes quantidades de dados e revelar tendências e dependências ocultas no mercado.

No entanto, é claro que esses modelos estatísticos também têm desvantagens e não podem garantir o sucesso. Em primeiro lugar, requer conhecimentos significativos de estatística, matemática e codificação. Em segundo lugar, o modelo estatístico pode estar sujeito a erros e imprecisões, especialmente em condições de mercado complexas e atípicas.

Como as Celebridades Negociam

Se se aprofundar nas biografias dos lendários negociantes, torna-se claro que eles utilizavam diferentes tipos de análise, embora cada um deles tivesse as suas próprias preferências.

- Warren Buffett é conhecido como um defensor da análise fundamental. Ele baseia as suas decisões de investimento numa análise do desempenho financeiro das empresas, tais como ganhos, dividendos, ativos e dívida. Isto permite-lhe determinar o valor a longo prazo das ações e o seu potencial de valorização. Buffett também acredita que é importante investir em empresas em que se acredita e manter as ações durante um longo período de tempo.

- George Soros é um apoiante da análise técnica. Ela usa gráficos de preços para determinar tendências e padrões no mercado, e também se concentra nas leituras de vários indicadores. Soros também acredita que é importante avaliar os riscos e a fiabilidade dos seus investimentos e utilizar estratégias de gestão de risco, ou seja, gestão de dinheiro.

- Peter Lynch é conhecido como um adepto da abordagem combinada, que inclui tanto a análise fundamental como a análise técnica. Examina as demonstrações financeiras das empresas para avaliar o seu potencial de crescimento e utiliza gráficos de preços e outros indicadores para tomar decisões sobre a entrada e saída de posições.

- John Paulson é considerado um especialista em análise de eventos. Analisa notícias e acontecimentos, tais como anúncios de empresas, alterações políticas e dados económicos, para determinar o seu impacto nos preços de mercado. Paulson também utiliza a análise fundamental e técnica para aperfeiçoar as suas decisões de investimento.

Voltar Voltar