EUR/USD: डॉलर ने आक्रामक रुख अपनाया

● जुलाई की शुरुआत से ही DXY डॉलर सूचकांक में गिरावट आ रही थी, जो 27 अगस्त को आठ महीने के निचले स्तर 100.51 पर पहुंच गया। इस नकारात्मक प्रवृत्ति का मुख्य कारण अमेरिकी अर्थव्यवस्था में संभावित मंदी को लेकर चिंता थी। बाजारों के अनुसार, अर्थव्यवस्था को समर्थन देने के लिए, फेडरल रिजर्व (Fed) से अपनी मौद्रिक नीति (QE) को आसान करने और ब्याज दरों में आक्रामक कटौती करने की उम्मीद थी। जुलाई में ही, फेडरल ओपन मार्केट कमेटी (FOMC) के कई सदस्य दर में कटौती के लिए तैयार थे। हालांकि, उन्होंने ऐसा नहीं किया और अधिक अद्यतित मैक्रोइकॉनॉमिक संकेतकों के आधार पर सितंबर तक इंतजार करने का फैसला किया। 18 सितंबर को FOMC की बैठक में 25 बेसिस पॉइंट्स (bps) की दर कटौती की उम्मीद लगभग सार्वभौमिक रूप से की जा रही है। इसके अलावा, पिछले सप्ताह 50 bps कटौती की संभावना 35% तक पहुंच गई थी। फ्यूचर्स बाजार ने यह भी अनुमान लगाया कि साल के अंत तक डॉलर उधार लेने की लागत में कुल कमी 95-100 bps होगी। परिणामस्वरूप, अमेरिकी केंद्रीय बैंक की ऐसी कार्रवाइयों से जोखिम लेने की प्रवृत्ति में तेज वृद्धि की उम्मीद की गई थी और इससे अमेरिकी मुद्रा सहित सुरक्षित-आश्रय संपत्तियों पर अतिरिक्त दबाव पड़ने की संभावना थी।

अमेरिकी अर्थव्यवस्था में मंदी के पूर्वानुमानों के मद्देनजर, बाजार के सहभागियों ने यूरोज़ोन और यूके के साथ विचलन में कमी पर चर्चा शुरू कर दी। परिणामस्वरूप, यूरो और पाउंड मुख्य लाभार्थी बन गए, जैसा कि EUR/USD और GBP/USD के चार्ट में स्पष्ट रूप से देखा जा सकता है। हालांकि, जैसा कि प्राचीन कहावत है, सभी अच्छी चीज़ों का अंत होता है। जीवन, ज़ेबरा की धारियों की तरह, अच्छे और बुरे समय के बीच बदलता रहता है। इस प्रकार, लाभ के एक दौर के बाद, यूरो और पाउंड अब एक अधिक कठिन दौर में प्रवेश कर चुके हैं। (हालांकि, ईमानदारी से कहें तो, यह पूरी तरह से अंधेरा नहीं है, बस कुछ हद तक धूसर है)।

● यह स्पष्ट होता है कि अमेरिकी स्थिति इतनी बुरी नहीं है। 29 अगस्त गुरुवार को जारी प्रारंभिक आंकड़ों के अनुसार, देश की जीडीपी दूसरी तिमाही में 3.0% बढ़ी, जो कि 2.8% के पूर्वानुमान और 1.4% के पिछले आंकड़े से अधिक है। उसी दिन, श्रम बाजार के आंकड़ों ने दिखाया कि अमेरिका में शुरुआती बेरोजगारी दावों की संख्या लगभग अपरिवर्तित रही, 231K पर रही, जो कि 232K के पूर्वानुमान और 233K के पिछले आंकड़े से थोड़ा कम है। इसके अलावा, मुख्य व्यक्तिगत उपभोग व्यय (Core PCE) मूल्य सूचकांक, जो एक प्रमुख मुद्रास्फीति संकेतक है, अगस्त में वार्षिक आधार पर 2.6% पर स्थिर रहा, जो जुलाई के आंकड़े के अनुरूप है और 2.7% के पूर्वानुमान से थोड़ा कम है।

● उपर्युक्त सभी आंकड़ों से स्पष्ट होता है कि अमेरिकी अर्थव्यवस्था में मंदी और श्रम बाजार के ठंडा होने के डर को काफी हद तक बढ़ा-चढ़ाकर पेश किया गया है। इसी तरह, यह कहना भी जल्दबाज़ी होगी कि फेड इस वर्ष के अंत तक ब्याज दरों में 100 आधार अंकों की कटौती करेगा। जैसा कि अटलांटा फेडरल रिजर्व बैंक के अध्यक्ष राफेल बॉस्टिक ने बुद्धिमानी से कहा था, यह अवांछनीय होगा कि मौद्रिक नीति को शिथिल करने के बाद हमें इसे फिर से सख्त करना पड़े। एक अन्य कहावत के अनुसार, "जल्दबाज़ी में किया गया काम नुकसान ही करता है।"

यह विचार कि जल्दीबाजी की आवश्यकता नहीं है, राष्ट्रपति पद की दौड़ में बुजुर्ग जो बाइडेन की जगह कमला हैरिस के आने से और भी मजबूत होता है। पिछले साल अप्रैल के बाद पहली बार, वॉल स्ट्रीट जर्नल के सर्वेक्षण से पता चला कि डेमोक्रेटिक उम्मीदवार की रेटिंग, हालांकि थोड़ी ही सही, रिपब्लिकन डोनाल्ड ट्रम्प से आगे निकल गई है। इसलिए, अमेरिकी आर्थिक मंदी के पूर्वानुमान को भी फिलहाल के लिए स्थगित कर दिया जाना चाहिए। इस संदर्भ में, सिटीग्रुप के अर्थशास्त्रियों का मानना है कि सितंबर एक ऐसा समय होगा जब राष्ट्रपति चुनाव का संभावित परिणाम महत्वपूर्ण अस्थिरता का स्रोत बन सकता है। हालांकि, चाहे उम्मीदवारों की रेटिंग में उतार-चढ़ाव कैसा भी हो, यह अनिश्चितता का कारक डॉलर को एक सुरक्षित मुद्रा के रूप में समर्थन देता रहेगा।

● उपरोक्त सभी बातें यह संकेत देती हैं कि बाजार शायद फेडरल रिजर्व से QE की गति और पैमाने का अत्यधिक अनुमान लगा रहे हैं। दूसरी ओर, वे यूरोपीय सेंट्रल बैंक (ECB) के समान कार्य करने के संकल्प को कम आंक रहे हैं।

यह याद रखना उचित है कि 6 जून को, अखिल यूरोपीय नियामक ने ब्याज दर को 25 आधार अंकों से घटाकर 4.25% कर दिया। कई लोगों ने अनुमान लगाया कि इस कदम के बाद ECB एक विराम लेगा और फेड के कार्यों का निरीक्षण करेगा (जहां दर 5.5% पर है)। हालांकि, यह संभव है कि ऐसी अपेक्षाएं गलत हों। जर्मन अर्थव्यवस्था और यूरोज़ोन के अन्य देशों की कमजोरी ECB को QE की दिशा में अधिक सक्रिय कदम उठाने के लिए प्रेरित कर सकती है। (27 अगस्त मंगलवार को जारी किए गए आर्थिक आंकड़ों से पता चला कि जर्मनी की GDP तिमाही-दर-तिमाही -0.1% घट गई, जबकि पहली तिमाही में यह +0.2% थी)। मुद्रास्फीति भी तेजी से गिर रही है: प्रारंभिक आंकड़ों के अनुसार, जर्मनी के उपभोक्ता मूल्य सूचकांक (CPI) मासिक आधार पर +0.3% से घटकर -0.1% हो गया। यूरोज़ोन में भी यही प्रवृत्ति स्पष्ट है: 30 अगस्त शुक्रवार को प्रकाशित आंकड़ों के अनुसार, यहां वार्षिक CPI 2.6% से घटकर 2.2% हो गया है। यह 2.0% के लक्ष्य स्तर के बहुत करीब है। इसलिए, यह संभव है कि 12 सितंबर को अपनी बैठक में, ECB मुद्रास्फीति से निपटने और अर्थव्यवस्था का समर्थन करने के बीच चयन करते समय बाद वाले को चुन सकता है और दर को एक और 25 आधार अंकों से कम कर सकता है।

● ऐसा प्रतीत होता है कि बाजार सहभागियों ने हमारे तर्कों पर ध्यान दिया है। कम से कम, 1.1201 तक बढ़ने के बाद, EUR/USD जोड़ी सप्ताह के अंत तक 19 अगस्त के स्तर पर वापस आ गई, पांच-दिवसीय अवधि को 1.1047 पर समाप्त कर दिया। (GBP/USD जोड़ी ने भी समान गतिशीलता दिखाई, जहां यह उलटाव उत्तर से दक्षिण की ओर रुझान में बदलाव का पहला कदम हो सकता है)।

निकट अवधि में EUR/USD के लिए मध्य पूर्वानुमान इस प्रकार है: 75% विश्लेषक डॉलर के और मजबूत होने और जोड़ी में गिरावट का समर्थन कर रहे हैं, जबकि 25% इसे बढ़ने की उम्मीद कर रहे हैं। D1 पर तकनीकी विश्लेषण में, 25% ऑसिलेटर लाल रंग में रंगे हुए हैं, 35% हरे रंग में और शेष 40% तटस्थ भूरे रंग में हैं। ट्रेंड संकेतकों में से, 35% ने लाल रंग का समर्थन किया है, जबकि 65% ने हरे रंग का समर्थन किया है। जोड़ी के लिए निकटतम समर्थन क्षेत्र 1.0985-1.1015, 1.0880-1.0910, 1.0780-1.0825, 1.0725, 1.0665-1.0680, और 1.0600-1.0620 में स्थित हैं। प्रतिरोध क्षेत्र 1.1090-1.1105, 1.1170-1.1200, इसके बाद 1.1230-1.1275, 1.1350, और 1.1480-1.1505 क्षेत्रों में पाए जाते हैं।

● आने वाला सप्ताह काफी घटनापूर्ण, दिलचस्प और अस्थिर होने का वादा करता है। मंगलवार, 3 सितंबर से लेकर गुरुवार, 5 सितंबर तक, अमेरिकी अर्थव्यवस्था के विभिन्न क्षेत्रों में व्यावसायिक गतिविधि (PMI ) पर डेटा जारी किया जाएगा। इसके अलावा, 4, 5, और 6 सितंबर को, हम अमेरिकी श्रम बाजार के आंकड़ों की एक लहर की उम्मीद कर सकते हैं, जिसमें बेरोजगारी दर और नई गैर-कृषि नौकरियों (NFP) की संख्या जैसे प्रमुख संकेतक शामिल हैं। यूरोज़ोन के संबंध में, गुरुवार, 5 सितंबर को, क्षेत्र में खुदरा बिक्री डेटा के लिए उल्लेखनीय होगा। और कार्य सप्ताह के अंत में, 6 सितंबर को, यूरोज़ोन जीडीपी की मात्रा की घोषणा की जाएगी। इसके अलावा, व्यापारियों को ध्यान रखना चाहिए कि सोमवार, 2 सितंबर को अमेरिका में एक छुट्टी है, क्योंकि देश श्रम दिवस मनाता है।

क्रिप्टोकरेंसी: फेड, एक कप हेंडल और केले के मौसम की पागलपन

● मुद्रास्फीति उन प्रमुख संकेतकों में से एक है जो अमेरिकी फेडरल रिजर्व की मौद्रिक नीति और ब्याज दरों के निर्णय को प्रभावित करती है। ये, बदले में, निवेशकों के लिए क्रिप्टोकरेंसी की आकर्षकता का निर्धारण करने वाले प्रमुख कारकों में से हैं। इसका हालिया उदाहरण 23 अगस्त को जैक्सन होल, यूएसए में वार्षिक आर्थिक संगोष्ठी में अमेरिकी केंद्रीय बैंक के प्रमुख जेरोम पॉवेल का भाषण था। पॉवेल ने साल के शेष समय के लिए ब्याज दरों में कटौती की संभावना से इनकार नहीं किया। बाजार ने इस पर प्रतिक्रिया व्यक्त की, DXY डॉलर सूचकांक में गिरावट के साथ 100.60 पर और BTC/USD जोड़ी में लगभग 7% की वृद्धि के साथ, $60,800 से $65,000 तक।

हालांकि, यह रैली जारी नहीं रही। 27 अगस्त मंगलवार को, BTC ETFs में आठ दिन की शुद्ध प्रवाह अवधि, जिसमें उन्होंने $756 मिलियन से अधिक आकर्षित किए, समाप्त हो गई। केवल उसी दिन, क्रिप्टो फंड्स से $127 मिलियन से अधिक की निकासी हुई। परिणामस्वरूप, BTC/USD जोड़ी गिर गई और केवल $58,000 क्षेत्र में समर्थन पाया। स्वाभाविक रूप से, प्रमुख क्रिप्टोकरेंसी ने अल्टकॉइन बाजार को अपने साथ नीचे खींच लिया।

● QCP कैपिटल के विश्लेषकों के अनुसार, बाजार दुर्घटना का कारण शीर्ष क्रिप्टोकरेंसी के भविष्य के बारे में सहभागियों के बीच अनिश्चितता थी। परिणामस्वरूप, व्यापारियों ने जल्दी से मुनाफा बंद कर दिया। इस स्थिति में, हालांकि बाजार का मूड अब भी बुलाईश है, QCP कैपिटल का मानना है कि फिलहाल BTC की कीमतों में तेजी से वृद्धि की उम्मीद नहीं की जानी चाहिए। सक्रिय विकास फिर से शुरू करने के लिए बड़े संस्थागत निवेशकों से BTC में नए सिरे से दिलचस्पी के संकेत आवश्यक हैं। MN ट्रेडिंग के प्रमुख और संस्थापक माइकल वैन डी पोप्पे का भी मानना है कि बिटकॉइन अभी तक $61,000 और $62,000 के बीच "निचले दायरे" से पूरी तरह से बाहर नहीं आया है। उनके अनुसार, BTC के सर्वकालिक उच्च स्तर की ओर रैली की पुष्टि के लिए इस सीमा से निर्णायक ब्रेकआउट आवश्यक है।

ग्लासनोड के विश्लेषक अपने सहयोगियों से सहमत हैं। उनका मानना है कि निकट भविष्य में BTC का $70,000 का आंकड़ा पार करना असंभव है। हालांकि, उनके अवलोकनों के अनुसार, "ऑन-चेन संकेतक और निरंतर अनुबंध दोनों दिखाते हैं कि संतुलन की अवधि समाप्त हो रही है, अस्थिरता और ट्रेडिंग वॉल्यूम में वृद्धि की शुरुआत के साथ," जो संपत्ति को इसके संकीर्ण मूल्य गलियारे से बाहर निकलने की अनुमति दे सकती है।

● बिटकॉइन के एक कट्टर समर्थक और क्रिप्टो उद्योग में एक प्रसिद्ध हस्ती सैमसन माउ ने अपने BTC मूल्य पूर्वानुमान को दस गुना कम करके चिंताएँ पैदा कर दी हैं। हाल ही में, जुलाई में, माउ ने घोषणा की थी कि प्रमुख क्रिप्टोकरेंसी एक साल के भीतर $1 मिलियन तक पहुंच जाएगी। हालांकि, एक नई टिप्पणी में, उन्होंने कहा कि "जब तक बिटकॉइन की कीमत $0.1 मिलियन से नीचे है, तब तक सिक्के छूट पर बेचे जा रहे हैं।" इस टिप्पणी ने क्रिप्टो समुदाय को विश्वास दिलाया है कि उन्होंने एक शक्तिशाली बुल रैली में अपना विश्वास खो दिया हो सकता है। $0.1 मिलियन का आंकड़ा $100,000 को संदर्भित करता है, जिसका अर्थ है कि इस आंकड़े से नीचे कुछ भी छूट मूल्य के रूप में माना जाता है, और $100,000 वह है जिसे माउ अब बिटकॉइन का उचित मूल्य मानते हैं। (संदर्भ के लिए, सैमसन माउ एक क्रिप्टो निवेशक, उद्यमी, ब्लॉगर और टेलीविजन होस्ट हैं। वह ब्लॉकचेन कंपनी पिक्सेलमैटिक के सीईओ और ब्लॉकस्ट्रीम में मुख्य रणनीति अधिकारी थे। वर्तमान में, वह JAN3 और पिक्सेलमैटिक के सीईओ हैं।)

एक और प्रभावशाली व्यक्ति, स्काईब्रिज कैपिटल के सीईओ एंथनी स्कारामुची, बिटकॉइन के "उचित" मूल्य के बारे में समान दृष्टिकोण साझा करते हैं। वह अभी भी अपने पूर्वानुमान पर कायम हैं कि डिजिटल गोल्ड $100,000 तक बढ़ जाएगा, जो स्पॉट BTC-ETF द्वारा संचालित होगा। हालांकि, उन्होंने अब चेतावनी दी है कि यह लक्ष्य 2024 के अंत से 2025 तक देरी से पहुंच सकता है, नियामक अनिश्चितता और क्रिप्टो धोखाधड़ी के प्रसार में वृद्धि के कारण। "मैं समय के बारे में गलत हो सकता हूं, लेकिन वास्तविक परिणाम के बारे में नहीं। मुझे वास्तव में विश्वास है कि बिटकॉइन $100,000 तक पहुंच जाएगा; इसे पूरा होने में बस अधिक समय लग सकता है," उन्होंने लिखा।

● प्रसिद्ध मैक्रोइकॉनॉमिस्ट हेनरिक ज़ेबर्ग इस बात के लिए आश्वस्त हैं कि संयुक्त राज्य अमेरिका में मंदी अपरिहार्य है, और यह वर्ष की चौथी तिमाही में ही आ सकती है। इसके अलावा, उनका मानना है कि यह 1929 की महान मंदी के बाद से सबसे खराब होगी। ज़ेबर्ग के अनुसार, आगामी भालू बाजार दो चरणों में सामने आएगा: एक मंदी का चरण जिसके बाद स्थिरता होगी, 2025 में फेड के हस्तक्षेप के साथ एक मध्यवर्ती पुनरुद्धार होगा। इसके बाद, एक "ब्लो-ऑफ टॉप" होगा, जहां कीमतें अस्थिर स्तर तक पहुंच जाएंगी और फिर तेजी से गिर जाएंगी।

इस पूर्वानुमान के साथ, ज़ेबर्ग ने अपने स्टॉक इंडेक्स और बिटकॉइन के लिए लक्ष्य संख्या में वृद्धि की है। उनके BlowOffTop व्यावसायिक चक्र मॉडल के अनुसार, प्रमुख क्रिप्टोकरेंसी की कीमत 2024 के अंत तक $115,000-$120,000 तक बढ़नी चाहिए। हालांकि, अर्थशास्त्री चेतावनी देते हैं कि यह वृद्धि अल्पकालिक होगी।

बिटमेक्स के क्रिप्टो एक्सचेंज के पूर्व सीईओ आर्थर हेस ने भी सुझाव दिया है कि फेडरल रिजर्व की ब्याज दरों में कटौती से पारंपरिक वित्तीय साधनों की अपील अस्थायी रूप से कम हो सकती है, जिससे सट्टा निवेशक क्रिप्टोकरेंसी पर अधिक ध्यान केंद्रित करेंगे। हालांकि, हेस चेतावनी देते हैं कि यह दर कटौती "केवल एक अल्पकालिक प्रभाव डालेगी, जैसे कि चीनी से तात्कालिक ऊर्जा प्राप्त होती है"। उनका मानना है कि बिटकॉइन जैसी संपत्तियां वित्तीय बाजारों में बढ़ी हुई तरलता से लाभान्वित होंगी, लेकिन समग्र रूप से, फेड का निर्णय मुद्रास्फीति के दबाव को और बढ़ा सकता है।

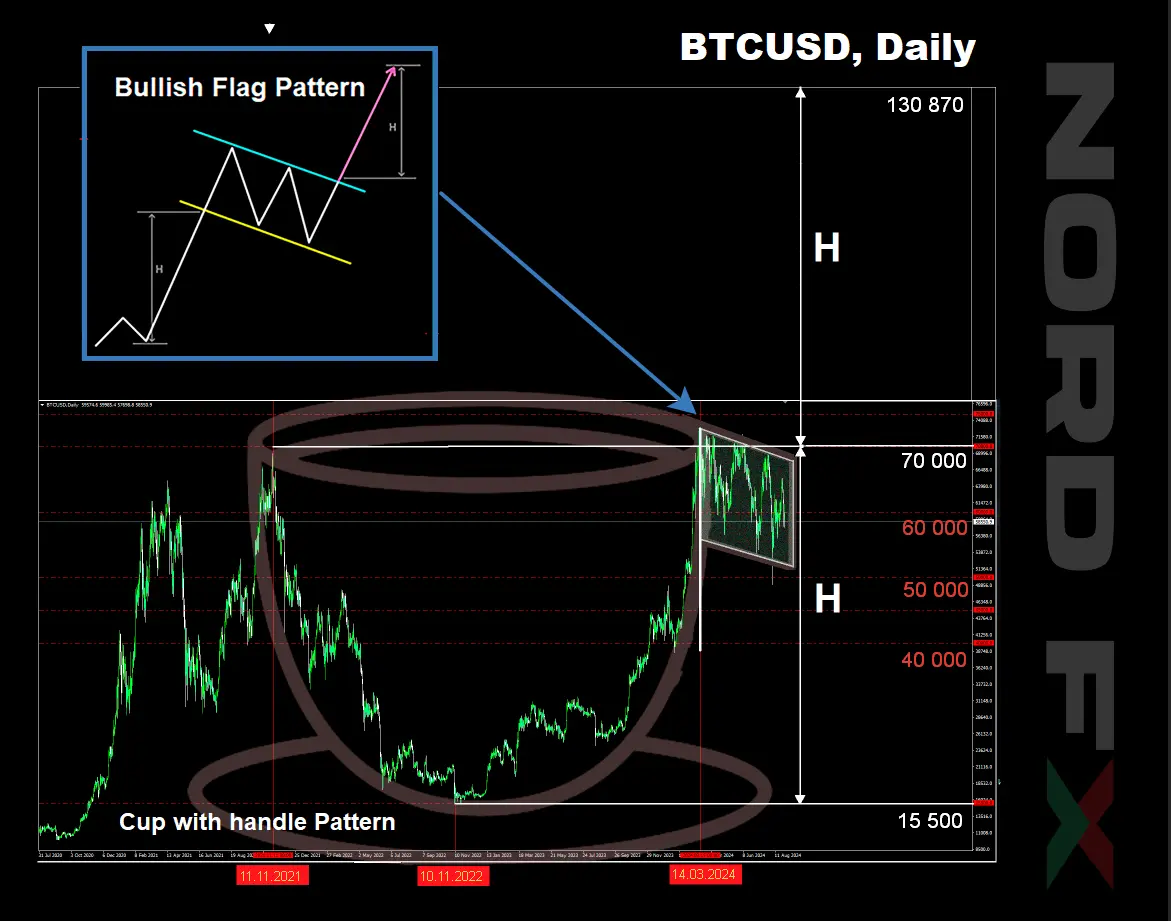

● मौलिक विश्लेषण से तकनीकी विश्लेषण में स्थानांतरित करते हुए, मेटाशैकल नामक विश्लेषक का पूर्वानुमान उल्लेखनीय है। वह सुझाव देते हैं कि बिटकॉइन का लगातार समेकन, लगातार संकुचित मूल्य सीमा के भीतर, इसके ब्रेकआउट को अपरिहार्य बना देता है। एक बड़े पैमाने पर, यह सीमा 3 साल के "कप" के "हैंडल" के रूप में कार्य करती है। "BTC दैनिक/साप्ताहिक चार्ट पर एक विशाल 'कप और हैंडल' बना रहा है। क्रिप्टोकरेंसी के इतिहास में ऐसा गठन पहले कभी नहीं देखा गया था, और यह निश्चित रूप से एक अविश्वसनीय दौड़ को उन स्तरों तक ले जाएगा जो दुनिया को चौंका देंगे," मेटाशैकल लिखते हैं।

"कप और हैंडल" पैटर्न ट्रेडिंग में एक तेजी का चार्ट गठन है। यह आमत ौर पर एक गोलाकार तल (कप) से बना होता है, इसके बाद एक हल्की नीचे की ओर प्रवृत्ति (हैंडल) होती है, जो एक संभावित ऊपर की ओर ब्रेकआउट को इंगित करती है। जैसा कि मेटाशैकल द्वारा वर्णित "क्रिप्टोकरेंसी के इतिहास में सबसे बड़ा कप और हैंडल" नवंबर 2021 में बिटकॉइन के शिखर $69,000 पर शुरू होता है। इसके बाद, एक भालू बाजार आया जो अगले दो वर्षों में समेकित हुआ, $15,500 पर तल के साथ एक कप का निर्माण हुआ। "कप" का विपरीत रिम मार्च 2024 में $73,800 पर एक नए सर्वकालिक उच्च स्तर पर चिह्नित है। इसके बाद, "कप" का निर्माण पूरा हो गया और "हैंडल" चरण शुरू हो गया। यह अगला चरण छह महीने से चल रहा है, जो एक हल्के नीचे की ओर प्रवृत्ति के साथ समेकित हो रहा है।

ट्रेडर्स इस मॉडल का उपयोग मूल्य लक्ष्यों का निर्धारण करने के लिए करते हैं, "कप" की गहराई को मापते हैं और उस दूरी को "हैंडल" के ब्रेकआउट बिंदु से ऊपर की ओर प्रक्षेपित करते हैं। मेटाशैकल की गणना के अनुसार, बिटकॉइन नीचे से 761% बढ़ सकता है और $130,870 तक पहुंच सकता है।

एक अन्य प्रसिद्ध विश्लेषक गर्ट वैन लेगन भी मानते हैं कि चार्ट बिटकॉइन को एक डाउनट्रेंड से अपट्रेंड में स्थानांतरित होते हुए दिखाता है। वह ध्यान देते हैं कि बिटकॉइन वर्तमान में "हैंडल" के चारों ओर घूम रहा है, "केले के क्षेत्र में प्रवेश करने के कगार पर," जो दर्शाता है कि BTC और altcoins मूल्य वृद्धि की एक विस्फोटक अवधि का अनुभव कर रहे हैं। इससे पहले, रियल विजन के जेमी कूट्स ने कहा था कि अग्रणी क्रिप्टोकरेंसी "पागलपन के मौसम में प्रवेश करने वाली है"। कूट्स के अनुसार, वर्ष के अंत तक, बिटकॉइन की कीमत $150,000 से अधिक हो सकती है।

दो सप्ताह पहले, हमने एक अन्य विश्लेषक, Rekt Capital का उल्लेख किया था, जिन्होंने अक्टूबर में पहली क्रिप्टोकरेंसी के मूल्य में वृद्धि की भविष्यवाणी की थी। उनका पूर्वानुमान BTC/USD चार्ट पर एक अलग पैटर्न के आधार पर था: एक "बुल फ्लैग", जहां ब्रेकआउट की ऊंचाई ध्वज पोल की ऊंचाई के बराबर होती है।

● इस समीक्षा को लिखे जाने के समय, शुक्रवार, 30 अगस्त की शाम को, BTC/USD जोड़ी लगभग $59,100 क्षेत्र में व्यापार कर रही है। क्रिप्टो बाजार का कुल बाजार पूंजीकरण $2.07 ट्रिलियन है, जो एक सप्ताह पहले $2.24 ट्रिलियन था। क्रिप्टो फियर एंड ग्रीड इंडेक्स 27 से बढ़कर 34 अंक हो गया है, लेकिन यह अभी भी डर के क्षेत्र में है।

● और अंत में, कुछ उत्साहजनक आंकड़े। परामर्श फर्म हेनले एंड पार्टनर्स के अनुसार, जनवरी 2024 से बिटकॉइन करोड़पतियों (जिनके पास BTC में $1 मिलियन से अधिक है) की संख्या 111% बढ़कर 85,400 हो गई है। यदि हम केवल प्रमुख संपत्ति धारकों को नहीं बल्कि सामान्य रूप से क्रिप्टो करोड़पतियों को ध्यान में रखते हैं, तो यह संख्या और भी अधिक है: 172,300 लोग। यह एक साल पहले की तुलना में 95% की वृद्धि का प्रतिनिधित्व करता है, जब यह संख्या 88,200 थी। $100 मिलियन या अधिक मूल्य वाली डिजिटल संपत्तियों वाले व्यक्तियों की संख्या 79% बढ़कर 325 हो गई है। क्रिप्टो अरबपतियों की पंक्तियों में छह नए सदस्य शामिल हुए हैं, जिससे कुल संख्या 28 हो गई है।

NordFX विश्लेषणात्मक समूह