EUR/USD: वॉल स्ट्रीट ने डॉलर पर विजय प्राप्त की

● डॉलर सूचकांक (DXY) सप्ताह की शुरुआत में गिरावट पर था, जबकि EUR/USD जोड़ी में वृद्धि हुई। यह 2 अगस्त के "ग्रे फ्राइडे" और 5 अगस्त के "ब्लैक सोमवार" के बाद के प्रभावों के कारण था, जिसे हमने अपनी पिछली समीक्षा में विस्तार से कवर किया था। EUR/USD जोड़ी 14 अगस्त, बुधवार को अमेरिकी उपभोक्ता मूल्य सूचकांक (CPI) के जारी होने के बाद 1.1046 के स्थानीय उच्च स्तर पर पहुंच गई। आंकड़ों से पता चला कि वार्षिक मुद्रास्फीति 2.9% पर गिर गई, जो कि पिछले पढ़ने और 3.0% के पूर्वानुमान से कम थी। कोर कंज्यूमर प्राइस इंडेक्स (कोर CPI), जो अस्थिर खाद्य और ऊर्जा की कीमतों को बाहर करता है, जुलाई में जून के 3.3% की तुलना में 3.2% साल-दर-साल बढ़ा।

● मुद्रास्फीति के दबाव में इस गिरावट ने, भले ही CPI अभी भी फेड के 2.0% के लक्ष्य स्तर से ऊपर है, यह तर्क मजबूत कर दिया है कि रेगुलेटर सितंबर की बैठक में ब्याज दरों को कम कर सकता है। विश्लेषकों ने पहले से ही ऐसे कदम को अत्यधिक संभावित माना था, अन्य संकेतकों के कारण जो अमेरिकी अर्थव्यवस्था में मंदी की ओर इशारा करते हैं। इनमें आठ महीनों में विनिर्माण व्यावसायिक गतिविधि सूचकांक का सबसे निचला स्तर और बेरोजगारी में 4.3% की वृद्धि शामिल है। प्रिंसिपल एसेट मैनेजमेंट के रणनीतिकारों के अनुसार, मौजूदा CPI डेटा "लगातार मुद्रास्फीति से संबंधित किसी भी बाधा को दूर करता है जो फेड को सितंबर में दर में कटौती चक्र शुरू करने से रोक सकता था।"

(ध्यान दें कि फेडरल रिजर्व ने मुद्रास्फीति से लड़ने के लिए ब्याज दरें बढ़ानी शुरू कीं, जो जुलाई 2022 में 9.1% तक पहुंच गईं, जो कई दशकों में एक रिकॉर्ड उच्च थी। इस सख्ती (QT) के परिणामस्वरूप, एक साल बाद, जुलाई 2023 में, दर 23 वर्षों के उच्च स्तर 5.50% पर पहुंच गई, जहां यह आज तक बनी हुई है)।

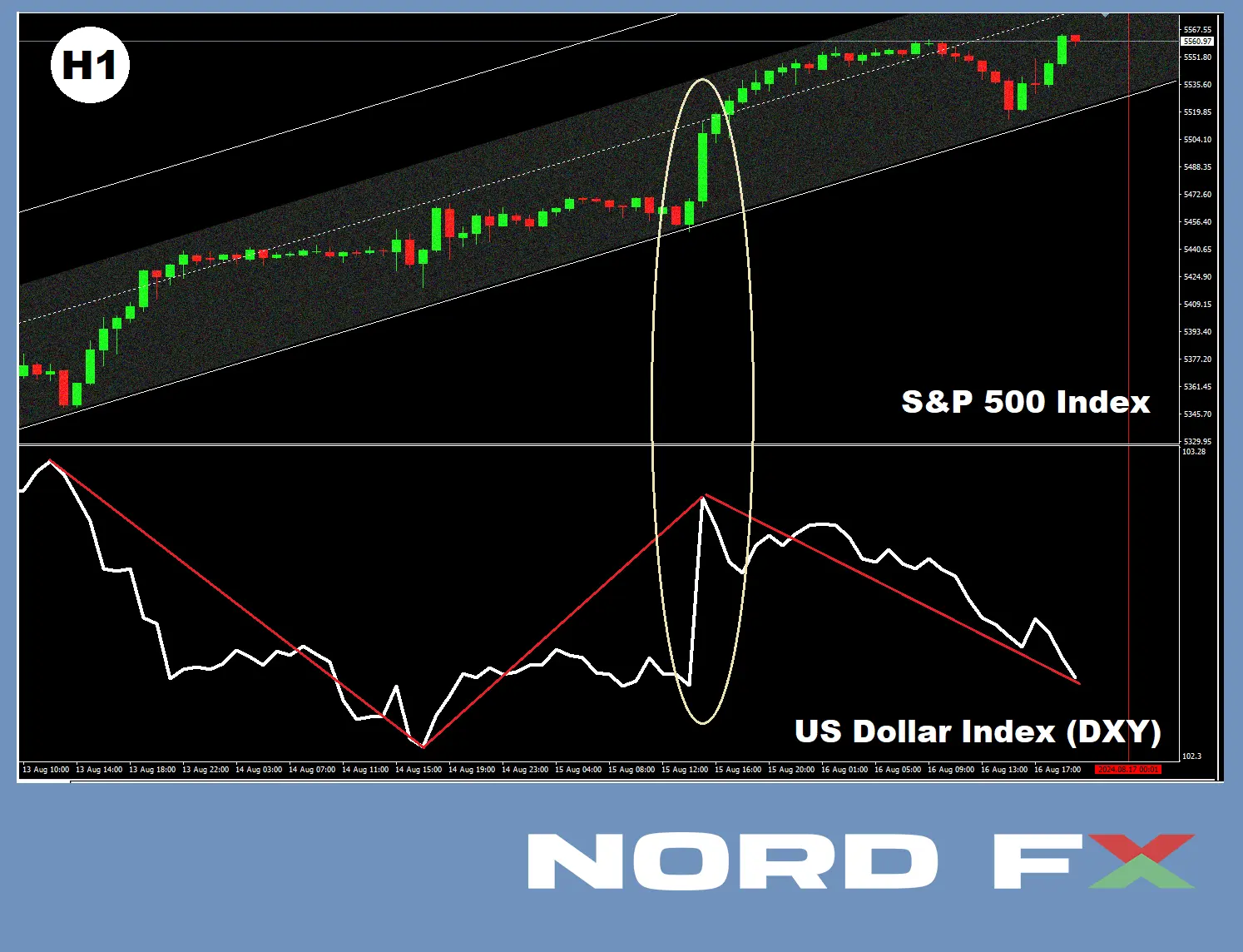

14 अगस्त को मुद्रास्फीति के आंकड़े जारी होने के बाद, स्टॉक सूचकांक (S&P500, डॉव जोन्स, नैस्डैक) में वृद्धि हुई। DXY एक न्यूनतम तक पहुंच गया लेकिन फिर थोड़ा मजबूत हो गया, क्योंकि CPI के आंकड़े स्थिति को मौलिक रूप से बदलने से काफी दूर थे।

● गुरुवार, 15 अगस्त को, अमेरिका से एक और महत्वपूर्ण आंकड़ों का बैच आया। जून में -0.2% की गिरावट के बाद, जुलाई में खुदरा बिक्री ने 0.3% के पूर्वानुमान को पार कर 1.0% की वृद्धि दर्ज की। यह 2023 की शुरुआत के बाद से सबसे तेज़ वृद्धि थी। बाजार सहभागियों ने "ब्लैक फ्राइडे" के निराशाजनक आंकड़ों के बाद अमेरिकी श्रम बाजार के आंकड़ों पर भी कड़ी नजर रखी। इस बार, आंकड़े सकारात्मक थे: सप्ताह के लिए प्रारंभिक बेरोजगारी के दावे 227,000 थे, जो पिछले 234,000 और 236,000 के पूर्वानुमान से कम थे। इसके अलावा, दुनिया के सबसे बड़े खुदरा विक्रेता वॉलमार्ट ने राजस्व में वृद्धि की सूचना दी और अपने लाभ के पूर्वानुमान को बढ़ाया।

कमजोर उपभोक्ता खर्च आम तौर पर छंटनी और उच्च बेरोजगारी की ओर ले जाता है, जो लोगों की खर्च करने की क्षमता को कम कर देता है। इसके विपरीत, खुदरा बिक्री में वृद्धि और वॉलमार्ट के प्रदर्शन से उपभोक्ता बाजार में पुनरुत्थान का संकेत मिलता है। हां, अमेरिकी अर्थव्यवस्था की वृद्धि अभी भी धीमी हो रही है, लेकिन मंदी का डर, यदि पूरी तरह से नहीं गया, तो कम से कम काफी हद तक कम हो गया है।

इन समाचारों ने एक तरफ मंदी के भूत को दूर कर दिया लेकिन दूसरी तरफ, सितंबर में फेड दर में कटौती के विश्वास को मजबूत कर दिया। परिणामस्वरूप, DXY वॉल स्ट्रीट स्टॉक की कीमतों के साथ बढ़ गया। यह बहुत ही दुर्लभ है कि एक सुरक्षित-हेवन संपत्ति निवेशक जोखिम की भूख के साथ-साथ बढ़ती है, लेकिन इस बार ऐसा ही हुआ। हालाँकि, यह स्टॉक इंडेक्स था जिसने डॉलर की बुल रैली को रोका, इसे और अधिक मजबूत होने से रोका। अंत में, स्टॉक एक्सचेंजों से डॉलर पर दबाव इतना मजबूत था कि EUR/USD जोड़ी उत्तर की ओर मुड़ गई और सप्ताह 1.1027 पर समाप्त हुआ।

● पूर्वानुमानों के अनुसार, फेड से वर्ष के अंत तक कुल 95-100 आधार अंकों (बीपीएस) की ब्याज दरों में कटौती की उम्मीद है। वर्तमान में, अमेरिकी सेंट्रल बैंक सितंबर में दर में 25 बीपीएस की कटौती करने की ओर झुका हुआ है। हालाँकि, यदि अगस्त की श्रम बाजार रिपोर्ट फिर से व्यापारियों को निराश करती है, तो FOMC (फेडरल ओपन मार्केट कमेटी) को एक बार में 50 बीपीएस से दर को 5.50% से 5.00% तक कम करने के लिए मजबूर होना पड़ सकता है, जिससे अमेरिकी डॉलर की स्थिति काफी हद तक कमजोर हो सकती है।

16 अगस्त की शाम तक, जब इस समीक्षा को लिखा गया, 60% विश्लेषक डॉलर के मजबूत होने और जोड़ी के दक्षिण की ओर बढ़ने का समर्थन कर रहे थे, जबकि 40% यूरो के मजबूत होने का समर्थन कर रहे थे। तकनीकी विश्लेषण में, D1 चार्ट पर 100% ट्रेंड संकेतक और ऑसिलेटर उत्तर की ओर इशारा करते हैं, हालांकि बाद के 20% अधिक खरीददार क्षेत्र में हैं। जोड़ी के लिए निकटतम समर्थन 1.0985 क्षेत्र में स्थित है, इसके बाद 1.0950, 1.0890-1.0910, 1.0825, 1.0775-1.0805, 1.0725, 1.0665-1.0680, और 1.0600-1.0620 आता है। प्रतिरोध क्षेत्र 1.1045, 1.1100-1.1140, 1.1240-1.1275, 1.1350, और 1.1480-1.1505 के क्षेत्रों में स्थित हैं।

● आने वाले सप्ताह में, मंगलवार, 20 अगस्त को यूरोज़ोन मुद्रास्फीति के आंकड़े (CPI) जारी किए जाएंगे। अगले दिन, FOMC की पिछली बैठक का विवरण प्रकाशित किया जाएगा। गुरुवार, 22 अगस्त को जर्मन अर्थव्यवस्था, पूरे यूरोज़ोन और संयुक्त राज्य अमेरिका के विभिन्न क्षेत्रों के लिए व्यापार गतिविधि सूचकांक (PMI) जारी किए जाएंगे। इसके अलावा, उस दिन संयुक्त राज्य अमेरिका में प्रारंभिक बेरोजगारी के दावों पर पारंपरिक साप्ताहिक आंकड़े प्रकाशित किए जाएंगे। गुरुवार को ही जैक्सन होल (यूएसए) में वार्षिक आर्थिक संगोष्ठी शुरू होगी, जो शनिवार तक चलेगी। यह महत्वपूर्ण कार्यक्रम, जो 1981 से मौद्रिक नीति के मुद्दों को समर्पित है, दुनिया के कई देशों के केंद्रीय बैंक नेताओं और प्रमुख अर्थशास्त्रियों को एक साथ लाता है।

GBP/USD: ब्रिटिश पाउंड ने शक्ति प्राप्त की

● GBP/USD जोड़ी की गतिशीलता स्वाभाविक रूप से केवल अमेरिकी मैक्रोइकॉनॉमिक आंकड़ों से ही नहीं, बल्कि यूनाइटेड किंगडम से आने वाले आर्थिक आंकड़ों से भी प्रभावित हुई थी। पिछले सप्ताह ऐसे डेटा की एक महत्वपूर्ण मात्रा सामने आई।

पाउंड की वृद्धि में तेजी आई क्योंकि यूके से बेरोजगारी के मजबूत आंकड़ों के साथ, जो उम्मीदों से अधिक थे। मंगलवार, 13 अगस्त को, यह पता चला कि जून में बेरोजगारी दर गिरकर 4.2% हो गई है। यह मई की तुलना में एक महत्वपूर्ण सुधार का प्रतिनिधित्व करता है, जब दर 4.4% थी। इस बात को ध्यान में रखते हुए कि पूर्वानुमान में 4.5% की दर का अनुमान लगाया गया था, इस डेटा ने बाजार पर गहरा प्रभाव डाला। बेरोजगारी में इस कमी से श्रम बाजार में सकारात्मक बदलाव का संकेत मिलता है और यह आर्थिक स्थिरीकरण का संकेत हो सकता है, जो निवेश में वृद्धि में योगदान दे सकता है।

● अगले दिन, बुधवार, 14 अगस्त को, उपभोक्ता मुद्रास्फीति के आंकड़े जारी किए गए। राष्ट्रीय सांख्यिकी कार्यालय ने बताया कि जुलाई में उपभोक्ता मूल्य सूचकांक (CPI) 2023 की शुरुआत से पहली बार सालाना आधार पर 2.2% बढ़ गया। यह दो महीने तक बैंक ऑफ इंग्लैंड (BoE) के लक्ष्य स्तर 2.0% पर स्थिर रहने के बाद हुआ। परिणाम थोड़ा पूर्वानुमान 2.3% से नीचे था, पाउंड डॉलर के मुकाबले केवल थोड़ी और अस्थायी गिरावट का सामना करना पड़ा, क्योंकि बाजारों ने सितंबर में BoE द्वारा 25 आधार अंकों की दर में कटौती की संभावना को 36% से बढ़ाकर 44% कर दिया।

यह ध्यान देने योग्य है कि यूके में मुद्रास्फीति अक्टूबर 2022 में 41 वर्षों के उच्च स्तर 11.1% तक पहुंच गई थी। यह रूस के यूक्रेन पर आक्रमण के बाद ऊर्जा और खाद्य कीमतों में तेज वृद्धि के कारण था, साथ ही कोविड-19 के कारण श्रमिकों की कमी और आपूर्ति श्रृंखला में व्यवधान के कारण। हालांकि, एक अच्छी तरह से सोची-समझी मौद्रिक नीति के लिए धन्यवाद, कीमतों पर दबाव को काफी हद तक कम कर दिया गया था, और अब यूके में उपभोक्ता मुद्रास्फीति यूरोजोन और यूएस की तुलना में कम है। हालांकि, बैंक ऑफ इंग्लैंड का अनुमान है कि साल के अंत तक CPI लगभग 2.75% तक बढ़ जाएगा, क्योंकि 2023 में ऊर्जा की कीमतों में तेज गिरावट का प्रभाव कम हो जाएगा। BoE के अर्थशास्त्रियों के अनुसार, CPI के 2026 की पहली छमाही में 2.0% लक्ष्य पर लौटने की उम्मीद है।

कुछ विशेषज्ञों के अनुसार, GBP/USD जोड़ी का व्यवहार काफी हद तक फेड और BoE द्वारा मौद्रिक नीति में ढील के गति पर निर्भर करेगा। यदि अमेरिकी ब्याज दर को आक्रामक रूप से कम किया जाता है जबकि बैंक ऑफ इंग्लैंड 2024 के अंत तक इसी तरह के कदमों में देरी करता है, तो पाउंड पर बुल्स के पास जोड़ी को 1.3000 स्तर की ओर धकेलने का एक अच्छा मौका हो सकता है।

● गुरुवार, 15 अगस्त को, मजबूत GDP डेटा जारी होने के बाद ब्रिटिश मुद्रा में वृद्धि जारी रही। यूके के राष्ट्रीय सांख्यिकी कार्यालय (ONS) ने बताया कि दूसरी तिमाही में अर्थव्यवस्था में तिमाही आधार पर 0.6% की वृद्धि हुई है। सालाना आधार पर, वृद्धि पिछली तिमाही के 0.3% की तुलना में 0.9% तक पहुंच गई। विश्लेषकों के अनुसार, ये आंकड़े व्यापक हड़तालों और खराब मौसम के बावजूद देश की आर्थिक सुधार की प्रवृत्ति की पुष्टि करते हैं, जिसने जून में खपत को धीमा कर दिया था।

● GBP/USD जोड़ी ने सप्ताह को 1.2944 पर समाप्त किया। स्कोटियाबैंक के अर्थशास्त्रियों को 1.2950-1.3000 की सीमा की ओर आगे की वृद्धि की उम्मीद है। औसत पूर्वानुमान के मामले में, 30% विशेषज्ञ स्कोटियाबैंक के दृष्टिकोण का समर्थन करते हैं, 50% डॉलर की मजबूती और जोड़ी में गिरावट की उम्मीद करते हैं, जबकि शेष 20% तटस्थ बने रहते हैं।

तकनीकी विश्लेषण के संदर्भ में D1 चार्ट पर, EUR/USD स्थिति के समान, सभी 100% ट्रेंड संकेतक और ऑसिलेटर उत्तर की ओर इशारा करते हैं (अंतिम में से 15% अधिक खरीददार स्थिति का संकेत देते हैं)। यदि जोड़ी गिरती है, तो यह 1.2900 के आसपास समर्थन स्तर और क्षेत्रों का सामना करेगी, इसके बाद 1.2850, 1.2795-1.2815, 1.2750, 1.2665-1.2675, 1.2610-1.2620, 1.2500-1.2550, 1.2445-1.2465, 1.2405 और 1.2300-1.2330 स्तर आएंगे। यदि जोड़ी बढ़ती है, तो इसे 1.2980-1.3010 पर प्रतिरोध का सामना करना पड़ेगा, इसके बाद 1.3040, 1.3100-1.3140, 1.3305 और 1.3425 स्तर आएंगे।

● अगले सप्ताह में, गुरुवार, 22 अगस्त को, यूरोजोन और यूएस के व्यावसायिक गतिविधि डेटा के साथ-साथ, यूके के लिए S&P ग्लोबल से समान PMI डेटा प्रकाशित किया जाएगा। कार्य सप्ताह के अंत में, शुक्रवार, 23 अगस्त को, बैंक ऑफ इंग्लैंड के गवर्नर एंड्रू बेली का एक भाषण होने की उम्मीद है।

USD/JPY: एक बहुत ही शांत सप्ताह

● पिछले सप्ताह USD/JPY जोड़ी के लिए आश्चर्यजनक रूप से शांत था। कुछ गतिविधि देखी गई जब 15 अगस्त गुरुवार को कई जापानी आर्थिक संकेतक जारी किए गए। प्रारंभिक आंकड़ों के अनुसार, देश की अर्थव्यवस्था ने दूसरी तिमाही में +0.8% की वृद्धि की (बाजार की अपेक्षाएँ +0.5% थीं)। यह एक महत्वपूर्ण सुधार था, क्योंकि पहली तिमाही 2024 में GDP में -0.6% की गिरावट आई थी। इसी तरह, वार्षिक आधार पर, GDP में 3.1% की वृद्धि हुई, जो पिछली तिमाही के -2.3% के संकुचन के बाद आई है।

अप्रैल-जून में उपभोक्ता खर्च में पांच तिमाहियों में पहली बार 1.0% की वृद्धि हुई। यह कंपनियों और यूनियनों के बीच वसंत वार्ता के बाद देश में औसत मजदूरी में 5% से अधिक की वृद्धि के कारण हुआ, जो 30 से अधिक वर्षों में सबसे बड़ी वृद्धि थी।

● इन आंकड़ों के जारी होने के बाद USD/JPY जोड़ी में मामूली वृद्धि देखी गई, लेकिन फिर यह नीचे की ओर पलट गई और सप्ताहांत पर 147.60 पर समाप्त हुई। निकट अवधि के लिए विश्लेषकों का पूर्वानुमान इस प्रकार है: एक तिहाई को उम्मीद है कि जोड़ी ऊपर की ओर बढ़ेगी, एक तिहाई गिरावट की उम्मीद कर रहे हैं, और शेष एक तिहाई ने तटस्थ रुख अपनाया है। D1 चार्ट पर ट्रेंड संकेतकों में से, 75% लाल और 25% हरे रंग के हैं। ऑसिलेटरों में से, 50% लाल के साथ, 25% हरे के साथ, और शेष 25% तटस्थ भूरे रंग के हैं।

निकटतम समर्थन स्तर 146.55-146.90 क्षेत्र में स्थित है, इसके बाद 145.39, 143.75-144.05, 141.70-142.15, 140.25-140.60, 138.40-138.75, 138.05, 137.20, 135.35, 133.75, 130.65 और 129.60 स्तर आते हैं। निकटतम प्रतिरोध 148.20 क्षेत्र में स्थित है, इसके बाद 149.35, 150.00, 150.85, 151.95, 153.15, 154.20, फिर 154.85-155.20, 156.80-157.20, 157.70-158.25, 158.75-159.00, 160.20, 160.85, और 161.80-162.00, इसके बाद 162.50 पर प्रतिरोध आता है।

● अगले सप्ताह जापानी अर्थव्यवस्था की स्थिति से संबंधित कोई महत्वपूर्ण घटना या प्रकाशित मैक्रोइकॉनॉमिक डेटा निर्धारित नहीं है।

क्रिप्टोकरेंसी: बिटकॉइन का सर्पिल रुझान

● अगस्त के पहले दस दिनों के विपरीत, पिछले सप्ताह अपेक्षाकृत शांत था। बिटकॉइन, निश्चित रूप से अमेरिकी मैक्रोइकॉनॉमिक डेटा पर प्रतिक्रिया करता रहा, लेकिन स्टॉक इंडेक्स और डॉलर के विपरीत, प्रमुख क्रिप्टो संपत्ति की प्रतिक्रिया काफी संयमित थी। BTC/USD जोड़ी एक संकीर्ण पार्श्व चैनल में चली, $62,000 के प्रतिरोध और $58,000 के समर्थन के बीच हल्के से उतार-चढ़ाव करती रही। (इस समर्थन के नीचे टूटने के दो शर्मीले प्रयास वास्तव में मायने नहीं रखते)।

● विश्लेषकों के अनुसार, वर्तमान बिटकॉइन मूल्य पर, कई सार्वजनिक माइनिंग कंपनियाँ कठिन वित्तीय स्थिति में हैं। यह बढ़ ती जटिलता और हॉल्विंग के बाद आय में गिरावट दोनों के कारण है। खनिकों को जुलाई के अंतिम दिन एक और झटका लगा। यह ध्यान रखना महत्वपूर्ण है कि माइनिंग की कठिनाई का हर दो सप्ताह में उपयोग किए जा रहे माइनिंग उपकरणों की कुल शक्ति के आधार पर समायोजन किया जाता है। इस समायोजन की आवश्यकता एक ब्लॉक माइनिंग गति को लगभग हर 10 मिनट पर बनाए रखने के लिए होती है। 31 जुलाई को, कठिनाई में 10.5% की वृद्धि हुई - अक्टूबर 2022 के बाद से सबसे बड़ी छलांग।

परिणामस्वरूप, विश्लेषणात्मक फर्म CryptoQuant के सीईओ की यंग जू के अनुसार, एक बिटकॉइन माइन करने की औसत लागत वर्तमान में लगभग $43,000 है। हालांकि यह आंकड़ा बीटीसी के वर्तमान मूल्य से कम है, यह डेटा केंद्रों के निर्माण और उपकरणों की खरीद के लिए पहले लिए गए ऋणों के पुनर्भुगतान के साथ-साथ विभिन्न ओवरहेड और प्रशासनिक खर्चों को ध्यान में नहीं रखता है।

TheMinerMag के विशेषज्ञों ने, दूसरी तिमाही के लिए वित्तीय रिपोर्टों के आधार पर, प्रमुख माइनिंग कंपनियों के लिए जुलाई में माइन किए गए सिक्कों की कुल लागत की गणना की। ऐसा प्रतीत होता है कि Marathon Digital और Riot जैसी कंपनियाँ घाटे में काम कर रही हैं। हालांकि, वे डिजिटल गोल्ड रिजर्व को जमा करना जारी रखते हैं, इसके भविष्य के मूल्य में वृद्धि पर दांव लगाते हैं।

● यह ध्यान देने योग्य है कि Marathon Digital वर्तमान में दुनिया की सबसे बड़ी माइनर है, जिसकी बाजार पूंजी $4.44 बिलियन है। कंपनी के प्रतिनिधियों के अनुसार, Marathon बिटकॉइन को अपने "प्राथमिक रणनीतिक कोषागार संपत्ति" के रूप में देखता है। माइनिंग के अलावा, Marathon बिटकॉइन खरीदने के लिए एक "बहुआयामी रणनीति लागू करके" अपने रिजर्व बढ़ा रहा है। हाल ही में, कंपनी ने अतिरिक्त डिजिटल गोल्ड $249 मिलियन मूल्य का खरीदा, खरीद के वित्तपोषण के लिए 2031 में परिपक्व होने वाले बॉन्ड जारी करके। औसत खरीद मूल्य प्रति सिक्का लगभग $59,500 था, जिससे Marathon की कुल होल्डिंग 25,000 से अधिक BTC (लगभग $1.48 बिलियन) हो गई। यह महत्वपूर्ण निवेश कंपनी के प्रमुख क्रिप्टो संपत्ति की कीमत में निरंतर वृद्धि के प्रति विश्वास को दर्शाता है।

● एक और प्रमुख खिलाड़ी MicroStrategy है, जिसने अपने पहले से ही विशाल बिटकॉइन पोर्टफोलियो में $2 बिलियन तक जोड़ने की संभावना की घोषणा की है। कंपनी की वित्तीय रिपोर्ट के अनुसार, दूसरी तिमाही में इसने $805.2 मिलियन में 12,222 BTC का अधिग्रहण किया, जिससे इसके कुल बिटकॉइन होल्डिंग्स 226,500 सिक्कों (वर्तमान कीमतों पर $13 बिलियन से अधिक मूल्य) हो गए।

पिछले चार वर्षों में, MicroStrategy ने BTC में लगभग $8.4 बिलियन का निवेश किया है, $5 बिलियन से अधिक का लाभ कमाया है। परिणामस्वरूप, 2020 से कंपनी के स्टॉक की कीमत में 995% की वृद्धि हुई है। दिलचस्प बात यह है कि Arkham ने भी MicroStrategy की बिटकॉइन खरीदारी को ट्रैक करने के लिए एक समर्पित पोर्टल बनाया है। बीटीसी में $2 बिलियन का संभावित इंजेक्शन निश्चित रूप से बाजार सहभागियों से महत्वपूर्ण ध्यान आकर्षित करेगा।

● विश्लेषणात्मक फर्म ग्लासनोड के आंकड़े भी पुष्टि करते हैं कि बड़े निवेशक बिटकॉइन के दीर्घकालिक संचय की ओर बढ़ गए हैं। Accumulation Trend Score (ATS) मेट्रिक, जो बाजार के संतुलन में बदलाव का मूल्यांकन करता है, ने 1.0 का सबसे उच्चतम संभावित मान दर्ज किया है। यह इंगित करता है कि हाल के समय में बिटकॉइन का महत्वपूर्ण संचय हुआ है। पहले, पिचबुक ने बताया कि क्रिप्टो उद्योग में वेंचर कैपिटल निवेश अप्रैल से जून तक 2.5% बढ़ गया, जो लगातार तीसरे तिमाही में सकारात्मक पूंजी प्रवाह का प्रतीक है।

● संतिमेंट के विशेषज्ञों के अनुसार, बाजार की पुन: उत्तेजना बिटकॉइन को फिर से $70,000 क्षेत्र में वापस धकेल सकती है, इसके बाद अल्पावधि में $75,000 के एक नए सर्वकालिक उच्च स्तर की प्राप्ति हो सकती है। TheScalpingPro के नाम से मशहूर विश्लेषक का भी मानना है कि हाल की गिरावट के बावजूद बिटकॉइन एक बुलिश रैली करने में सक्षम है। उनके विचार में, प्रमुख क्रिप्टोकरेंसी एक क्लासिक पैराबोलिक वक्र बना रही है, जो अक्सर एक मजबूत ऊपर की गति के साथ जुड़ा होता है। यह वक्र इंगित करता है कि 6-12 महीने के क्षितिज में, BTC तेजी से वृद्धि का अनुभव कर सकता है, जिसकी संभावित लक्ष्य लगभग $180,000 है, इसके बाद एक तेज सुधार हो सकता है।

एक अन्य विश्लेषक, TheMoonCarl, का सुझाव है कि $60,000 प्रतिरोध के ऊपर एक निर्णायक ब्रेकआउट और समेकन से $125,000 तक की वृद्धि हो सकती है। यह पूर्वानुमान "कप और हैंडल" पैटर्न के निर्माण पर आधारित है। TheMoonCarl ने BTC के 2021 के मूल्य आंदोलन का उदाहरण दिया, यह देखते हुए कि यदि बिटकॉइन $70,000 के स्तर तक पहुँचता है, तो अगला लक्ष्य $125,000 हो सकता है।

● CryptoQuant का एक अलग दृष्टिकोण है, जो मानता है कि अल्पावधि में बिटकॉइन में सुधार के कोई संकेत नहीं दिखते। क्रिप्टोकरेंसी की उच्च अस्थिरता, कृत्रिम बुद्धिमत्ता से जुड़े प्रमुख प्रौद्योगिकी कंपनियों के शेयरों में गिरावट, जैसे कि Nvidia, Google, और Microsoft, भू-राजनीतिक तनाव में वृद्धि के साथ मिलकर निवेशकों को भौतिक सोने जैसे सुरक्षित निवेश की तलाश करने के लिए मजबूर कर रही है। बुधवार, 13 अगस्त को, सोने की कीमत $2,477 के एक और सर्वकालिक उच्च स्तर पर पहुंच गई, और कुछ विशेषज्ञों के अनुसार, इस बहुमूल्य धातु के साल के अंत तक $3,000 तक पहुँचने की एक मजबूत संभावना है।

● बिटकॉइन के लिए दीर्घकालिक पूर्वानुमान बेहद प्रभावशाली बने हुए हैं, जो कुल पतन से लेकर चाँद और उससे भी आगे—सौर मंडल के किनारों तक बढ़ते हुए हैं। उदाहरण के लिए, डिजिटल एसेट मैनेजमेंट कंपनी वैनएक ने एक नया पूर्वानुमान जारी किया है जो बाजार के विकास और बिटकॉइन के एक रिजर्व एसेट के रूप में वैश्विक अपनाने के आधार पर बीटीसी के लिए तीन संभावित मूल्य स्तरों का वर्णन करता है। आधार परिदृश्य के अनुसार, 2050 तक, प्रमुख क्रिप्टोकरेंसी प्रति सिक्का $3 मिलियन तक पहुँच सकती है। मंदी के परिदृश्य में, बीटीसी का न्यूनतम मूल्य $130,314 होगा। हालाँकि, यदि VanEck का आशावादी परिदृश्य पूरा हो जाता है, तो 26 वर्षों में, एक बिटकॉइन का मूल्य $52.4 मिलियन हो सकता है, जो इसकी वर्तमान कीमत से लगभग 900 गुना अधिक है।

● दुर्भाग्य से, शुक्रवार, 16 अगस्त की शाम तक, जब इस समीक्षा को लिखा जा रहा था, BTC/USD जोड़ी ने अभी तक $50 मिलियन या यहाँ तक कि $3 मिलियन तक भी नहीं पहुंचा है और $59,300 पर कारोबार कर रहा है। कुल क्रिप्टोक्यूरेंसी बाजार पूंजीकरण $2.08 ट्रिलियन है (एक सप्ताह पहले $2.11 ट्रिलियन से कम)। क्रिप्टोक्यूरेंसी फियर एंड ग्रीड इंडेक्स 48 से 27 अंक तक गिर गया है, जो तटस्थ क्षेत्र से भय क्षेत्र में चला गया है।

● अंत में, कॉपीराइट के बारे में कुछ शब्द। यही वह है जिसे हम अपने लिए सुरक्षित करना चाहते हैं। हमें समझाने दें। हर कोई जानता है कि एक ऊपर की प्रवृत्ति को बुलिश कहा जाता है, और एक नीचे की प्रवृत्ति को बियरिश कहा जाता है। लेकिन एक साइडवेज़ प्रवृत्ति को हम क्या कहते हैं? कोई नाम नहीं? अब, इस सप्ताह के BTC/USD चार्ट पर एक नज़र डालें: क्या यह आपको कुछ याद नहीं दिलाता? हां, यह उस तरह की सर्प जैसी दिखती है जो जमीन के साथ सरकती और बल खाती है। इसीलिए हम साइडवेज़ प्रवृत्ति को अब से "सर्पिल प्रवृत्ति" कहने का प्रस्ताव करते हैं, और हम आधिकारिक तौर पर इस शब्द के लिए लेखकत्व की मांग करते हैं।

NordFX विश्लेषणात्मक समूह

अस्वीकरण: ये सामग्री निवेश की सिफारिश या वित्तीय बाजारों पर काम करने के लिए मार्गदर्शिका नहीं हैं और केवल सूचनात्मक उद्देश्यों के लिए हैं। वित्तीय बाजारों पर ट्रेडिंग जोखिम भरा है और जमा की गई धनराशि के पूर्ण नुकसान का कारण बन सकती है।