EUR/USD: "ब्लैक मंडे" के बाद "ग्रे फ्राइडे"

● पिछले सप्ताह की शुरुआत सामान्य रूप से सोमवार को नहीं, बल्कि... शुक्रवार को हुई। सही मायने में कहें तो डॉलर की गतिशीलता को निर्धारित करने वाली मुख्य घटना 2 अगस्त शुक्रवार को अमेरिकी श्रम बाजार के आंकड़ों का जारी होना था, जिससे बाजारों में हलचल मच गई। अमेरिकी श्रम सांख्यिकी ब्यूरो (BLS) की रिपोर्ट में दिखाया गया कि जुलाई में नॉन-फार्म पेरोल (NFP) की संख्या केवल 114K बढ़ी, जो जून के 179K और पूर्वानुमानित 176K से काफी कम थी। इसके अलावा, यह भी पता चला कि बेरोजगारी दर लगातार चौथे महीने बढ़ रही है, जो 4.3% तक पहुंच गई है।

इन निराशाजनक आंकड़ों ने निवेशकों के बीच घबराहट पैदा कर दी, जिसके कारण ट्रेजरी यील्ड में गिरावट और जोखिम भरे संपत्तियों की भारी बिकवाली हुई। यह उल्लेखनीय है कि अमेरिकी स्टॉक इंडेक्स: S&P500, डॉव जोन्स और नैस्डैक कंपोजिट, साथ ही जापान के निक्केई, पहले ही दिन से नीचे की ओर बढ़ना शुरू हो गए थे, जो कि फेडरल रिजर्व और बैंक ऑफ जापान की बैठकों के परिणामों के प्रति प्रतिक्रिया थी। BLS रिपोर्ट आखिरी तिनका साबित हुई, जिसके बाद निवेशकों के बीच डर पैदा हो गया और स्टॉक मार्केट्स में गिरावट जारी रही।

● ऐसा लगता है कि इस तरह की स्थिति में, जब वैश्विक जोखिम उठाने की प्रवृत्ति घट रही है, तो डॉलर, एक सुरक्षित पनाहगाह मुद्रा के रूप में, मजबूत होना चाहिए था। हालांकि, ऐसा नहीं हुआ। DXY डॉलर इंडेक्स स्टॉक इंडेक्स के साथ नीचे की ओर गिरता गया। क्यों? बाजारों ने यह निष्कर्ष निकाला कि मंदी से बचने के लिए, फेडरल रिजर्व को अपनी मौद्रिक नीति को नरम करने के लिए सबसे निर्णायक कदम उठाने होंगे। BLS रिपोर्ट जारी होने के बाद, ब्लूमबर्ग ने बताया कि सितंबर में 50 बेसिस पॉइंट (bps) की दर में कटौती की संभावना 90% तक बढ़ गई। परिणामस्वरूप, EUR/USD जोड़ी 1.0926 तक उछल गई, लेकिन सप्ताह का अंत 1.0910 पर किया।

● लेकिन संकट यहीं खत्म नहीं हुआ। 2 अगस्त को "ग्रे फ्राइडे" कहा जा सकता है, जबकि सोमवार, 5 अगस्त, वास्तव में वित्तीय बाजारों के लिए "ब्लैक मंडे" बन गया। गोल्डमैन सैक्स के विश्लेषकों ने अगले साल के भीतर अमेरिकी अर्थव्यवस्था में मंदी की संभावना 25% आंकी, जबकि जेपी मॉर्गन ने इसे और भी आगे बढ़ाते हुए 50% की संभावना जताई।

अमेरिकी मंदी के डर ने दुनिया भर के स्टॉक मार्केट्स में गिरावट की एक श्रृंखला शुरू कर दी। जापान का निक्केई 225 इंडेक्स 13.47% गिर गया, और दक्षिण कोरिया का कोस्पी 8.77% हार गया। सोमवार को खुलने के तुरंत बाद तुर्की के इस्तांबुल स्टॉक एक्सचेंज में ट्रेडिंग को निलंबित कर दिया गया क्योंकि BIST-100 इंडेक्स 6.72% गिर गया। यूरोपीय स्टॉक मार्केट भी निम्न स्तर पर खुला। पैन-यूरोपियन STOXX 600 इंडेक्स 3.1% गिर गया, जो 13 फरवरी के बाद से इसका सबसे निचला स्तर था। लंदन का FTSE 100 इंडेक्स 1.9% से अधिक गिर गया, जो अप्रैल के बाद से अपने सबसे निचले स्तर पर पहुंच गया।

एशियाई और यूरोपीय बाजारों में तीव्र गिरावट के बाद, अमेरिकी स्टॉक इंडेक्स भी गिर गए। सोमवार के कारोबार की शुरुआत में, नैस्डैक कंपोजिट इंडेक्स 4.0% से अधिक, S&P 500 3.0% से अधिक, और डॉव जोन्स इंडेक्स लगभग 2.6% गिर गया। जहां तक डॉलर की बात है, DXY 102.16 पर नीचे गिर गया, जबकि EUR/USD जोड़ी ने 1.1008 पर एक स्थानीय उच्च स्तर दर्ज किया।

● सोमवार के दूसरे भाग में स्थिति स्थिर होने लगी। कीमतों में हुई भारी गिरावट का फायदा उठाते हुए, निवेशकों ने शेयर खरीदने शुरू कर दिए, और डॉलर भी रिकवर होने लगा। सामान्य तौर पर, जो श्रम बाजार के साथ शुरू हुआ था, वह भी उसी के साथ समाप्त हो गया। सबसे अधिक संभावना है कि इस क्षेत्र में समस्याएं अस्थायी छंटनी के कारण हुई थीं, जो विनाशकारी तूफान बेरील के प्रभाव के कारण हुई थी, जिसने जून के अंत और जुलाई 2024 की शुरुआत में अमेरिकी खाड़ी तट पर कहर बरपाया था। इसलिए, टेक्सास में बेरोजगारी दावों में तेज गिरावट दिखाने वाले ताज़ा आंकड़ों ने निवेशकों को आश्वस्त किया। कुल मिलाकर, 8 अगस्त को प्रकाशित आंकड़ा 233K था, जो पिछले 250K के आंकड़े और 241K के पूर्वानुमान से कम था।

ऐसा प्रतीत होता है कि अब मंदी की कोई बात नहीं रह गई है। परिणामस्वरूप, सितंबर में फेडरल रिजर्व की बैठक में 50 बेसिस पॉइंट दर कटौती की संभावना 90% से घटकर 56% हो गई। इसके अलावा, जबकि सोमवार को, बाजार वर्ष 2024 के अंत तक लगभग 150 बेसिस पॉइंट दर कटौती की उम्मीद कर रहा था, बाद में ये उम्मीदें 100 बेसिस पॉइंट से नीचे गिर गईं।

● "ग्रे फ्राइडे" और "ब्लैक मंडे" का सारांश देते समय, यह उल्लेखनीय है कि हालांकि EUR/USD जोड़ी ने उन दिनों की घटनाओं के प्रति बढ़ी हुई अस्थिरता के साथ प्रतिक्रिया दी, इसकी गतिशीलता को अद्वितीय नहीं कहा जा सकता। प्रारंभ में, जोड़ी 200 प्वाइंट बढ़ी, फिर उस चाल का लगभग आधा हिस्सा पीछे हट गई और पिछले सप्ताह 1.0915 के स्तर पर समाप्त हुआ।

9 अगस्त की शाम तक, सर्वेक्षण किए गए विश्लेषकों में से 50% को उम्मीद है कि निकट भविष्य में डॉलर अपनी स्थिति को पुनः प्राप्त करेगा, और जोड़ी दक्षिण की ओर बढ़ेगी। 20% विश्लेषकों ने जोड़ी की वृद्धि के पक्ष में मतदान किया, जबकि शेष 30% ने तटस्थ रुख अपनाया। तकनीकी विश्लेषण में, D1 पर 90% ट्रेंड इंडिकेटर उत्तर की ओर इशारा कर रहे हैं, जबकि 10% दक्षिण की ओर इशारा कर रहे हैं। ऑसिलेटर्स में से, 90% भी हरे रंग में हैं (15% ओवरबॉट जोन में हैं), जबकि शेष 10% तटस्थ ग्रे में हैं।

जोड़ी के लिए सबसे नजदीकी समर्थन 1.0880-1.0895 क्षेत्र में स्थित है, इसके बाद 1.0825, 1.0775-1.0805, 1.0725, 1.0665-1.0680, 1.0600-1.0620, 1.0565, 1.0495-1.0515, और 1.0450 है, अंतिम समर्थन क्षेत्र 1.0370 पर है। प्रतिरोध क्षेत्र 1.0935-1.0950, 1.0990-1.1010, 1.1100-1.1140, और 1.1240-1.1275 के आसपास स्थित हैं।

● आगामी सप्ताह में काफी मात्रा में मैक्रोइकॉनॉमिक डेटा आएगा जो बाजार सहभागियों की भावनाओं को महत्वपूर्ण रूप से प्रभावित कर सकता है। मंगलवार, 13 अगस्त को अमेरिकी उत्पादक मूल्य सूचकांक (PPI) जारी किया जाएगा। बुधवार, 14 अगस्त को यूरोज़ोन के जीडीपी डेटा को संशोधित किया जाएगा। इसके अलावा, इस दिन उच्च अस्थिरता की उम्मीद की जा सकती है क्योंकि महत्वपूर्ण मुद्रास्फीति संकेतक, अमेरिकी उपभोक्ता मूल्य सूचकांक (CPI), की घोषणा की जाएगी। 15 अगस्त को, अमेरिकी बाजार में खुदरा बिक्री का डेटा जारी किया जाएगा। इसके अलावा, गुरुवार को संयुक्त राज्य अमेरिका में प्रारंभिक बेरोजगारी दावों की संख्या पर पारंपरिक सांख्यिकी जारी की जाएगी। ऊपर उल्लिखित कारणों से, यह आंकड़ा निवेशकों से बढ़ी हुई ध्यान आकर्षित करने की संभावना है। सप्ताह का समापन मिशिगन विश्वविद्यालय के अमेरिकी उपभोक्ता भावना सूचकांक के प्रकाशन के साथ होगा, जो 16 अगस्त को घोषित किया जाएगा।

GBP/USD: क्या यह 1.3000 तक पहुंचेगा?

● EUR/USD जोड़ी के विपरीत, और 2-5 अगस्त की घटनाओं के बावजूद, GBP/USD जोड़ी 8 अगस्त को 1.2664 के पांच सप्ताह के निचले स्तर पर पहुंच गई। हाल के मंदी के रैली के दौरान, पाउंड ने डॉलर के मुकाबले लगभग 380 प्वाइंट गंवाए। बैंक ऑफ इंग्लैंड (BoE) द्वारा ब्याज दर को 5.0% तक कम करने के निर्णय और 8 अगस्त को जारी किए गए अमेरिकी बेरोजगारी के आंकड़ों ने इस जोड़ी को उसके स्थानीय निचले स्तर पर धकेल दिया।

हालांकि, बाद में जोखिम के प्रति निवेशकों की भूख लौटने पर डॉलर ने कुछ हद तक पीछे हट गया। प्रमुख वॉल स्ट्रीट सूचकांक में उल्लेखनीय वृद्धि देखी गई, जिसमें नैस्डैक कंपोजिट ने 3% की वृद्धि के साथ नेतृत्व किया। पाउंड को ब्रिटिश आंकड़ों से भी कुछ स्थानीय समर्थन मिला। ब्रिटिश रिटेल कंसोर्टियम (BRC) द्वारा रिपोर्ट की गई खुदरा बिक्री की मात्रा, पिछले महीने -0.5% की गिरावट के बाद, जुलाई में 0.3% बढ़ गई। इसके अलावा, यूके निर्माण PMI 52.5 से बढ़कर 55.3 अंक हो गया, जो पिछले दो वर्षों में सबसे तेज वृद्धि दर है।

● कई विशेषज्ञों के अनुसार, GBP/USD जोड़ी के व्यवहार का बहुत कुछ (यदि सब कुछ नहीं) इस बात पर निर्भर करेगा कि फेडरल रिजर्व और बैंक ऑफ इंग्लैंड (BoE) अपनी मौद्रिक नीतियों को कैसे नरम करते हैं। यदि अमेरिकी ब्याज दर आक्रामक रूप से कम की जाती है, जबकि बैंक ऑफ इंग्लैंड इसी तरह के उपायों में 2024 के अंत तक देरी करता है, तो पाउंड के बैल के पास जोड़ी को 1.3000 के स्तर तक धकेलने का एक मजबूत मौका हो सकता है।

● फिलहाल, GBP/USD जोड़ी ने पिछले सप्ताह 1.2757 के स्तर पर समाप्त किया। आने वाले दिनों के लिए पूर्वानुमान को देखते हुए, 70% विशेषज्ञों को उम्मीद है कि डॉलर मजबूत होगा और जोड़ी नीचे की ओर जाएगी, जबकि शेष 30% ने एक तटस्थ रुख बनाए रखा है। D1 टाइमफ्रेम पर तकनीकी विश्लेषण के लिए, 50% ट्रेंड इंडिकेटर्स हरे रंग में हैं, और उतने ही लाल हैं। ऑसिलेटर्स के बीच, कोई भी हरे रंग में नहीं है, 10% ने तटस्थ ग्रे रुख अपनाया है, और 90% लाल हैं, जिनमें से 15% ने ओवरसोल्ड स्थिति का संकेत दिया है।

गिरावट की स्थिति में, जोड़ी 1.2655-1.2685, उसके बाद 1.2610-1.2620, 1.2500-1.2550, 1.2445-1.2465, 1.2405 और अंत में 1.2300-1.2330 पर समर्थन स्तर और क्षेत्रों का सामना करेगी। यदि जोड़ी बढ़ती है, तो यह 1.2805, फिर 1.2855-1.2865, 1.2925-1.2940, 1.3000-1.3040, और 1.3100-1.3140 के स्तर पर प्रतिरोध का सामना करेगी।

● यूके से संबंधित आर्थिक आंकड़ों के लिए, अगले सप्ताह मंगलवार, 13 अगस्त को श्रम बाजार के आंकड़ों का एक व्यापक सेट जारी किया जाएगा। अगले दिन, उपभोक्ता मुद्रास्फीति (CPI) डेटा जारी किया जाएगा। गुरुवार, 15 अगस्त को, जीडीपी के आंकड़े जारी किए जाएंगे और शुक्रवार, 16 अगस्त को, यूके उपभोक्ता बाजार में खुदरा बिक्री पर सांख्यिकी प्रकाशित की जाएगी।

USD/JPY: फिलहाल कोई दर वृद्धि नहीं

● "ब्लैक मंडे" की घटनाओं पर विचार करते हुए, यह उल्लेख करना महत्वपूर्ण है कि निक्केई, टोक्यो स्टॉक एक्सचेंज का प्रमुख सूचकांक, जो 225 प्रमुख जापानी कंपनियों के स्टॉक की कीमतों का प्रतिनिधित्व करता है, उस दिन रिकॉर्ड गिरावट का सामना करना पड़ा, 13.47% की हानि हुई और सात महीने के निचले स्तर पर पहुंच गया। 1987 के "ब्लैक मंडे" और 2011 के वित्तीय संकट के बाद से ऐसी तीव्र गिरावट नहीं देखी गई थी। वित्तीय क्षेत्र ने गिरावट का नेतृत्व किया, जिसमें चिबा बैंक के शेयर लगभग 24% गिर गए। मित्सुई एंड कंपनी, मिज़ुहो फाइनेंशियल ग्रुप और मित्सुबिशी यूएफजे फाइनेंशियल ग्रुप इंक के शेयर भी लगभग 19% की गिरावट के साथ गिरे। डॉलर के मुकाबले येन के मजबूत होने (पिछले चार हफ्तों में 12% से अधिक) ने जापानी स्टॉक इंडेक्स पर और अधिक दबाव डाला, क्योंकि इससे निर्यात-उन्मुख कंपनियों की विदेशी मुद्रा आय पर नकारात्मक प्रभाव पड़ता है।

हालांकि, जीवन ज़ेबरा की तरह है, जहां काले धारी के बाद आमतौर पर एक सफेद धारी आती है। "ब्लैक मंडे" के एक दिन से भी कम समय बाद, निक्केई 225 ने ऐतिहासिक पुनरुद्धार दिखाया, 10.12% की वृद्धि हुई, जो टोक्यो स्टॉक एक्सचेंज के इतिहास में एक रिकॉर्ड था।

जापान के वित्त मंत्री शुनीची सुजुकी की प्रतिक्रिया विशेष रूप से दिलचस्प थी। 8 अगस्त को उन्होंने घोषणा की कि वह "शेयर बाजार की अस्थिरता पर करीबी नजर रख रहे हैं, लेकिन कोई कदम उठाने का इरादा नहीं है।" उन्होंने यह भी कहा कि "मौद्रिक नीति का विवरण बैंक ऑफ जापान (BoJ) पर निर्भर करता है।"

● यह उल्लेख करना भी प्रासंगिक है कि बैंक ऑफ जापान के डिप्टी गवर्नर शिनिची उचिदा ने बुधवार, 7 अगस्त को घोषणा की कि जब तक वित्तीय बाजार की अस्थिरता अधिक बनी रहती है, तब तक नियामक आगे ब्याज दरें नहीं बढ़ाएगा। इससे पहले, बैंक ऑफ जापान ने 2008 के बाद पहली बार 0.25% द्वारा बेंचमार्क दर बढ़ाई थी। इस निर्णय के बाद, येन डॉलर के मुकाबले तेजी से मजबूत हुआ। हालांकि, जर्मनी के कोमर्ज़बैंक के अर्थशास्त्रियों के अनुसार, BoJ एक बार फिर बहुत चुनौतीपूर्ण स्थिति में है।

"जापानी येन के लिए लगभग अफसोस होता है," वे लिखते हैं। हाल के हफ्तों की उथल-पुथल भरी घटनाओं के बाद, USD/JPY जोड़ी 147.00 के स्तर पर स्थिर हो गई है। "पिछले कुछ दिनों की शांति अधिक अस्थिर संतुलन की तरह लगती है," कोमर्ज़बैंक नोट करता है। "इस समय, विनिमय दर स्थिर प्रतीत होती है, लेकिन उम्मीद की जा रही है कि अमेरिका साल के अंत तक अपनी प्रमुख ब्याज दरों में लगभग चार बार कटौती करेगा। हालांकि हमारे अर्थशास्त्री अभी भी अमेरिका में मंदी की उम्मीद नहीं करते हैं, इसलिए वे केवल दो दर कटौती की उम्मीद करना जारी रखते हैं।"

"इस मामले में, USD/JPY धीरे-धीरे बढ़ना चाहिए," जर्मन बैंक के अर्थशास्त्री निष्कर्ष निकालते हैं, 150.00 के स्तर को लक्षित करते हुए।

● USD/JPY जोड़ी ने पिछले सप्ताह 146.61 के स्तर पर समाप्त किया। निकट भविष्य के लिए विशेषज्ञों का पूर्वानुमान इस प्रकार है: 40% विश्लेषकों ने जोड़ी के ऊपर की ओर बढ़ने के पक्ष में मतदान किया, 25% ने इसके गिरने की उम्मीद की, और शेष 35% ने एक तटस्थ रुख अपनाया। D1 टाइमफ्रेम पर ट्रेंड इंडिकेटर्स और ऑसिलेटर्स में से 90% आगे की गिरावट का संकेत देते हैं, जबकि 10% वृद्धि की ओर इशारा करते हैं।

निकटतम समर्थन स्तर लगभग 144.30 के स्तर पर स्थित है, इसके बाद 141.70-142.40, 140.25, 138.40-138.75, 138.05, 137.20, 135.35, 133.75, 130.65 और 129.60 के स्तर पर स्थित है। निकटतम प्रतिरोध 147.55-147.90 क्षेत्र में स्थित है, इसके बाद 154.65-155.20, 157.15-157.50, 158.75-159.00, 160.85, 161.80-162.00, और 162.50 के स्तर पर स्थित है।

● गुरुवार, 15 अगस्त को, जापान के लिए Q2 2024 की प्रारंभिक जीडीपी डेटा जारी की जाएगी। इसके अलावा, व्यापारियों को ध्यान देना चाहिए कि सोमवार, 12 अगस्त, जापान में एक सार्वजनिक अवकाश है, क्योंकि देश माउंटेन डे मनाता है।

क्रिप्टोकरेंसी: "ब्लैक मंडे" और बिटकॉइन के लिए बुलिश फ्लैग

● बिटकॉइन के लिए एक और मंदी का चक्र 29 जुलाई को शुरू हुआ, जब BTC/USD जोड़ी $70,048 के उच्चतम स्तर पर पहुंच गई। अग्रणी क्रिप्टोकरेंसी पर बैंकक्रप्ट एक्सचेंज Mt. Gox के लेनदारों को लौटाए गए सिक्कों की संभावित बिक्री और कानून प्रवर्तन एजेंसियों द्वारा पहले जब्त किए गए संपत्तियों, जिनमें संयुक्त राज्य अमेरिका भी शामिल है, से दबाव बना हुआ है।

बिटकॉइन की कीमत में गिरावट उस समय हो रही है जब निवेशक जोखिम से बच रहे हैं और व्यापक वैश्विक स्टॉक बिकवाली के बीच में हैं, विशेष रूप से जापान और संयुक्त राज्य अमेरिका जैसे देशों में वैश्विक अर्थव्यवस्था के दृष्टिकोण के बारे में चिंताओं के कारण। मध्य पूर्व में तनाव, फेडरल रिजर्व की मौद्रिक नीति और नवंबर में चुने जाने वाले नए अमेरिकी राष्ट्रपति की नीतियों के बारे में अनिश्चितता इस नकारात्मक भावना को और बढ़ा रही है।

शुक्रवार, 2 अगस्त को, बिटकॉइन स्पॉट ईटीएफ ने पिछले तीन महीनों में अपनी सबसे बड़ी फंड आउटफ्लो का सामना किया। एवरग्रीन ग्रोथ में क्रिप्टोकरेंसी निवेश के प्रमुख हेडन ह्यूज का मानना है कि डिजिटल संपत्तियां जापानी येन का उपयोग करके कैरी ट्रेड के बाद सौदों को समाप्त करने के शिकार बन गई हैं, जब बैंक ऑफ जापान ने ब्याज दरें बढ़ाईं। हालांकि, बिक्री का एक और स्पष्ट चालक 2 अगस्त को जारी किए गए बेहद निराशाजनक अमेरिकी श्रम बाजार डेटा था।

इन आंकड़ों ने अमेरिकी मंदी की आशंका को जन्म दिया, ट्रेजरी यील्ड में गिरावट आई, वॉल स्ट्रीट में घबराहट फैल गई और जोखिम भरी संपत्तियों की बिकवाली हुई, जिसमें स्टॉक और क्रिप्टोकरेंसी शामिल हैं।

● "ब्लैक मंडे", 5 अगस्त को, बिटकॉइन अस्थायी रूप से $48,945 तक गिर गया, जबकि एथेरियम $2,109 तक गिर गया। यह गिरावट 2022 में FTX एक्सचेंज के पतन के बाद सबसे तीव्र थी। लगभग $1 बिलियन लीवरेज्ड लॉन्ग पोजीशन का परिसमापन हुआ, और क्रिप्टो मार्केट की कुल बाजार पूंजीकरण रविवार शाम से $400 बिलियन से अधिक गिर गई। यह उल्लेखनीय है कि इस घटना का ऑल्टकॉइन पर अधिक महत्वपूर्ण प्रभाव पड़ा: $1 बिलियन जबरन परिसमापन में से कम 50% बिटकॉइन से संबंधित था, और इसके बाजार प्रभुत्व में 1% की वृद्धि हुई, जिससे सप्ताह में 57% तक पहुंच गई।

हाल की घटनाओं का वर्णन करते समय, यह भी महत्वपूर्ण है कि घबराहट मुख्य रूप से अल्पकालिक धारकों (STH) तक ही सीमित थी, जिन्होंने कुल हानि का 97% हिस्सा लिया। इसके विपरीत, दीर्घकालिक धारकों (LTH) ने अपनी वॉलेट को फिर से भरने के लिए कीमत में गिरावट का लाभ उठाया, उनके होल्डिंग्स (ETF पते को छोड़कर) रिकॉर्ड 404.4K BTC तक बढ़ गए।

● बर्नस्टीन के विश्लेषकों का मानना है कि व्यापक मैक्रोइकॉनॉमिक और राजनीतिक संकेतों के लिए एक जोखिम भरी संपत्ति के रूप में बिटकॉइन की प्रतिक्रिया आश्चर्यजनक नहीं है। "मार्च 2020 में अचानक गिरावट के दौरान पहले भी इसी तरह की स्थिति हुई थी। हालांकि, हम शांत हैं," वे बर्नस्टीन में बताते हैं। विशेषज्ञों ने उल्लेख किया कि BTC स्पॉट ईटीएफ के लॉन्च ने कीमत को $45,000 तक गिरने से रोका। इस बार, वे भविष्यवाणी करते हैं कि क्रिप्टो उद्योग की बाहरी कारकों के प्रति प्रतिक्रिया भी संयमित होगी। यह 5 अगस्त के दूसरे हिस्से से शुरू होने वाली कीमतों की धीरे-धीरे रिकवरी से समर्थित है। ऐसा लगता है कि एथेरियम स्पॉट ईटीएफ के लिए भी यही कहा जा सकता है। उनके निवेशक भी कीमत में गिरावट का लाभ उठाकर अधिक सक्रिय हो गए। सप्ताह के पहले दो दिनों के भीतर, इन फंडों में शुद्ध प्रवाह $147 मिलियन था, जो उनके लॉन्च के बाद से सबसे अच्छा प्रदर्शन है।

● बर्नस्टीन के विश्लेषक यह भी मानते हैं कि निकट भविष्य में प्रमुख क्रिप्टोकरेंसी की कीमत "ट्रम्प फैक्टर" से प्रभावित होगी। "हमें उम्मीद है कि बिटकॉइन और क्रिप्टोकरेंसी बाजार अमेरिकी चुनाव तक सीमित दायरे में रहेंगे, राष्ट्रपति बहस और अंतिम चुनाव परिणाम जैसे उत्प्रेरकों की प्रतिक्रिया में उतार-चढ़ाव करेंगे," बर्नस्टीन के विशेषज्ञ कहते हैं। हालांकि, बिटमेक्स क्रिप्टोकरेंसी एक्सचेंज के सह-संस्थापक और पूर्व सीईओ आर्थर हेस के अनुसार, "कौन राष्ट्रपति चुनाव जीतता है यह मायने नहीं रखता: दोनों पक्ष खर्च को पूरा करने के लिए पैसे छापेंगे। इस चक्र में बिटकॉइन की कीमत बहुत अधिक होगी, सैकड़ों हजारों डॉलर, शायद $1 मिलियन तक।"

● जैसा कि पहले उल्लेख किया गया था, 2 से 5 अगस्त के बीच बाजार में गिरावट का मुख्य चालक अमेरिकी से निराशाजनक मैक्रोइकॉनॉमिक डेटा था। कई विश्लेषकों के अनुसार, इस स्थिति को फेडरल रिजर्व को सितंबर की शुरुआत में आर्थिक प्रोत्साहन और ब्याज दरों में कटौती का चक्र शुरू करने के लिए प्रेरित करना चाहिए। इसका मतलब है कि निकट भविष्य में बाजारों में डॉलर की तरलता के नए इंजेक्शन देखने को मिल सकते हैं। हालिया उथल-पुथल पारंपरिक बाजारों में "कम प्रतिबंधात्मक मौद्रिक नीति [फेडरल रिजर्व से] की प्राप्ति की संभावना को बढ़ाती है, जो क्रिप्टोकरेंसी के लिए अच्छी होगी," फंडस्ट्रैट ग्लोबल एडवाइजर्स में डिजिटल एसेट स्ट्रैटेजी के प्रमुख सीन फैरेल ने कहा।

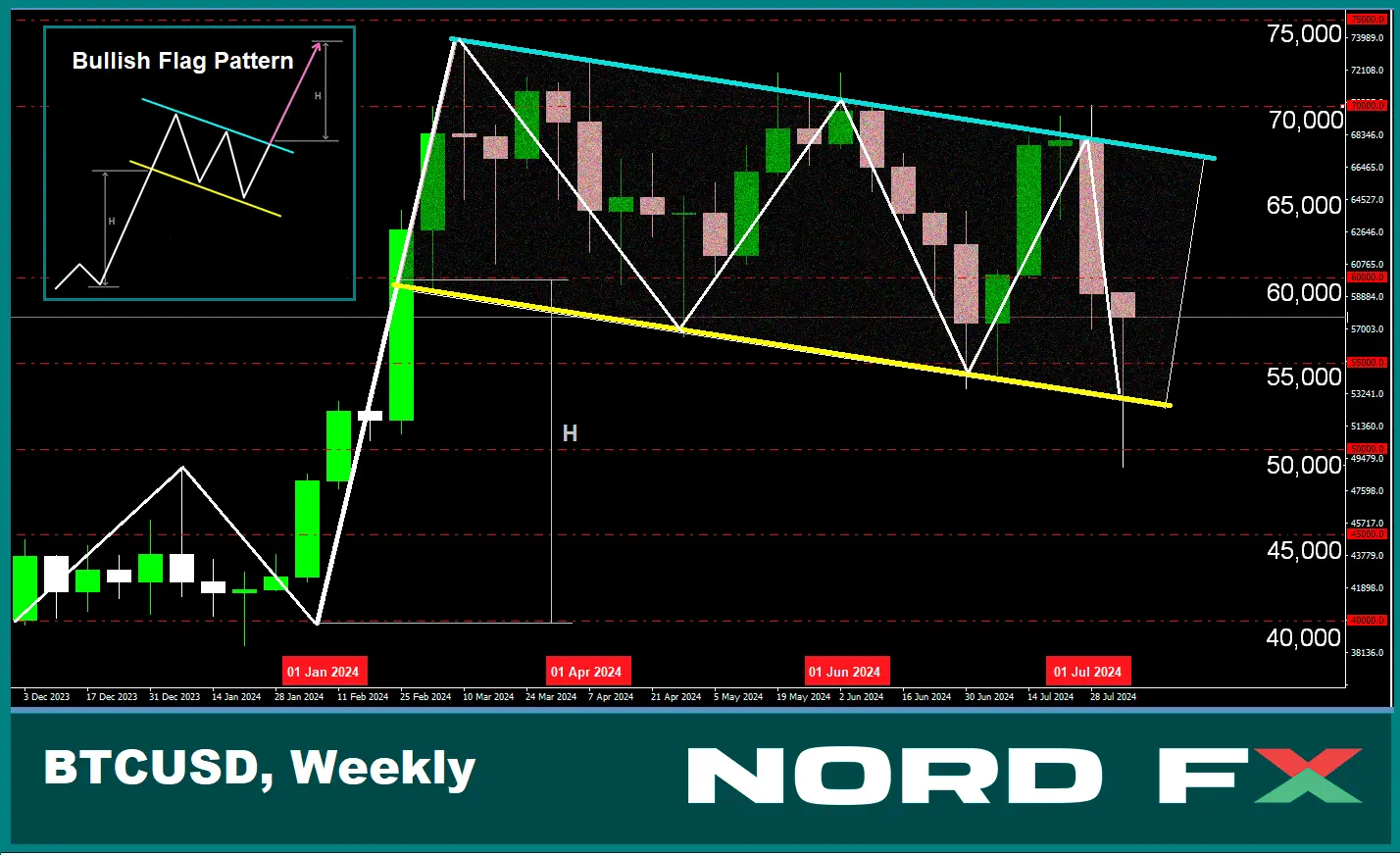

● Rekt Capital के नाम से मशहूर विश्लेषक का मानना है कि बिटकॉइन की कीमत में उछाल अक्टूबर की शुरुआत में हो सकता है। उन्होंने सुझाव दिया कि वर्तमान चार्ट एक बुलिश फ्लैग बना रहा है, जो आशावाद को प्रेरित करता है। "हालांकि बिटकॉइन निकट भविष्य में एक नीचे की ओर विचलन की संभावना दिखा रहा है, प्रमुख क्रिप्टोकरेंसी धीरे-धीरे अपने ऐतिहासिक ब्रेकआउट बिंदु के करीब पहुंच रही है, जो कि हॉल्विंग के 150-160 दिन बाद है," Rekt Capital ने कहा। हालांकि, उन्होंने चेतावनी दी कि, हालांकि कीमत में उछाल की उम्मीद है, लेकिन यह संभावना नहीं है कि बिटकॉइन मध्यावधि में एक नए सर्वकालिक उच्च स्तर तक पहुंच जाएगा, जैसा कि मार्च में देखा गया था। विशेषज्ञ ने यह भी बताया कि क्रिप्टो मार्केट की वर्तमान स्थिति से संकेत मिलता है कि BTC के $42,000 तक गिरने की संभावना नहीं है, क्योंकि खरीदार संपत्ति के लिए मजबूत समर्थन दिखा रहे हैं।

● प्रसिद्ध विश्लेषक और व्यापारी पीटर ब्रांट, फैक्टर एलएलसी के प्रमुख, ने उल्लेख किया कि हालिया बाजार के पतन ने 2016 में देखी गई स्थिति के समान स्थिति पैदा की है। आठ साल पहले, बिटकॉइन जुलाई में हॉल्विंग के बाद 27% गिर गया था, और इस साल, सिक्के की कीमत 26% गिर गई है।

अगस्त 2016 में $465 पर नीचे गिरने के बाद, बिटकॉइन की कीमत जनवरी 2017 की शुरुआत तक 144% बढ़ गई। इन प्रवृत्तियों के बीच समानता खींचते हुए, ब्रांट का सुझाव है कि जल्द ही एक ऊपर की ओर रुझान उभर सकता है, जो संभावित रूप से BTC को अक्टूबर की शुरुआत तक एक नए सर्वकालिक उच्च (ATH) तक ले जाएगा। अगर डिजिटल गोल्ड 2016 में जितनी तेजी से बढ़ता है, तो इसकी कीमत $119,682 तक पहुंच जाएगी।

हालांकि, अधिक निराशावादी दृष्टिकोण भी हैं। उदाहरण के लिए, ITC Crypto ब्लॉकचेन परियोजना के संस्थापक बेंजामिन कोवेन का मानना है कि बिटकॉइन की कीमत की गतिशीलता 2019 के समान पैटर्न का पालन कर सकती है, जहां सिक्के ने वर्ष की पहली छमाही में सराहना की और दूसरी छमाही में मूल्यह्रास हुआ। इस परिदृश्य में, नीचे की ओर रुझान जारी रहेगा, और BTC नए निचले स्तर देख सकता है।

● अगर प्रमुख क्रिप्टोकरेंसी ने शनिवार से सोमवार तक (3-5 अगस्त) अपनी कीमत का 21% खो दिया, तो मुख्य ऑल्टकॉइन, एथेरियम, 30% गिर गया। QCP ग्रुप को यकीन है कि यह जंप ट्रेडिंग द्वारा एथेरियम की बिक्री से जुड़ा था। उनकी जानकारी के अनुसार, जंप ट्रेडिंग ने रविवार, 4 अगस्त को 120,000 wETH टोकन अनलॉक किए। इनमें से अधिकांश टोकन 5 अगस्त को बेचे गए, जिसने एथेरियम और अन्य संपत्तियों की कीमत पर नकारात्मक प्रभाव डाला। QCP ग्रुप ने अनुमान लगाया कि या तो बाजार निर्माता को पारंपरिक बाजार में मार्जिन कॉल के कारण तत्काल तरलता की आवश्यकता थी, या लूना टोकन से संबंधित कारणों से बाजार से पूरी तरह से बाहर निकलने का फैसला किया।

संदर्भ के लिए, 21 जून 2024 को, यूएस कमोडिटी फ्यूचर्स ट्रेडिंग कमिशन (CFTC) ने जंप ट्रेडिंग की गतिविधियों की जांच शुरू की, क्योंकि कंपनी ने बाजार मूल्य से 99.9% कम कीमत पर LUNA टोकन हासिल किए, और इन टोकन की बाद की बिक्री ने संपत्ति की कीमत में गिरावट का कारण बना।

● शुक्रवार, 9 अगस्त की शाम तक, BTC/USD जोड़ी ने अपने नुकसान का एक महत्वपूर्ण हिस्सा पुनः प्राप्त कर लिया है और $60,650 के स्तर पर कारोबार कर रही है। हालांकि, एथेरियम को उतनी सफलता नहीं मिली, क्योंकि जोड़ी केवल $2,590 क्षेत्र तक बढ़ पाई। क्रिप्टो मार्केट की कुल बाजार पूंजीकरण $2.11 ट्रिलियन (पिछले सप्ताह $2.22 ट्रिलियन से घटकर) है। क्रिप्टो भय और लालच सूचकांक शुरू में 57 से गिरकर 20 अंक पर आ गया, जो लालच क्षेत्र से सीधे अत्यधिक भय क्षेत्र में चला गया, लेकिन फिर 48 अंक तक बढ़ गया, जो तटस्थ क्षेत्र तक पहुंच गया।

NordFX एनालिटिकल ग्रुप

अस्वीकरण: ये सामग्री निवेश सिफारिश नहीं हैं और न ही वित्तीय बाजारों पर काम करने के लिए मार्गदर्शन हैं और केवल सूचना के उद्देश्य से प्रदान की जाती हैं। वित्तीय बाजारों में ट्रेडिंग जोखिम भरा है और जमा की गई निधियों की पूरी हानि का कारण बन सकता है।

वापस जाएं वापस जाएं