EUR/USD: कमजोर बुल विरुद्ध कमजोर बियर

● पिछले पूरे सप्ताह, EUR/USD एक सँकरे चैनल में ट्रेड कर रहा है। यूरो का पक्ष लेने वाली खबरों ने इसे प्रतिरोध स्तर की ओर 1.0865 पर धकेल दिया, जबकि डॉलर के लिए सकारात्मक विकास इसे समर्थन स्तर तक 1.0800 पर वापस लाया। हालाँकि, न तो बुलों के पास और न ही बियरों के पास इन रक्षात्मक रेखाओं को तोड़ने के लिए पर्याप्त मजबूती थी।

● बुधवार, 28 फरवरी को जारी, Q4 2023 में US के लिए प्राथमिक GDP डेटा ने अमेरिकी करेंसी पर दबाव डाला क्योंकि यह पूर्वानुमानों और क्रमश: 3.3% एवं 4.9% के विरुद्ध पिछले आँकड़े – 3.2% दोनों से कम गिरा। हालाँकि, डॉलर अगले दिन अपनी हानियों की भरपाई करने में सफल रहा। यह पलटाव US में व्यक्तिगत उपभोग खर्च (PCE) सूचकांक से संबंधित था, जो मुद्रास्फीति स्तरों की गणना करने के लिए फेडरल रिजर्व द्वारा उपयोग की जाने वाली एक माप और विनियामक के भावी कार्यों का निर्धारण करने में एक महत्वपूर्ण घटक है।

29 फरवरी को जारी, US आर्थिक विश्लेषण ब्यूरो रिपोर्ट ने खुलासा किया कि मुख्य PCE, जो अस्थिर खाद्य और ऊर्जा कीमतों को बाहर निकालता है, जनवरी में 2.8% वर्ष-दर-वर्ष पर रहा। यह 2.9% के पिछले मूल्य से थोड़ा नीचे था किंतु विश्लेषकों के पूर्वानुमानों से सटीकता से मेल खाया। मासिक आधार पर, PCE 0.1% से 0.4% तक बढ़ा। बाजार प्रतिभागियों को उपभोक्ता (CPI) और उत्पादक (PPI) मुद्रास्फीति पर पिछले प्रकाशित डेटा के बारे में तुरंत याद दिलाया गया, जो अपेक्षित से उच्च थे। इसने उन्हें आश्वस्त किया कि, GDP गिरावट के बावजूद, विनियामक अपनी मौद्रिक नीति के सरलीकरण की शुरुआत को स्थगित करना जारी रख सकता है। (वर्तमान में, बाजार फेड से जून में एक दर कटौती चक्र को प्रारंभ करने की अपेक्षा करता है)।

PCE प्रकाशन के बाद, फेडरल रिजर्व अधिकारियों की आक्रामक टिप्पणियों ने अमेरिकी करेंसी का समर्थन किया। मैरी डैली, फेडरल रिजर्व बैंक ऑफ सैन फ्रांसिस्को की प्रमुख, ने कहा कि दरों को बहुत शीघ्रता से कम करने के कारण मुद्रास्फीति ठहराव हो सकता है। इस बीच, उनके सहकर्मी, राफेल बोस्टिक, फेडरल रिजर्व ऑफ अटलांटा के अध्यक्ष, ने सुझाव दिया कि ग्रीष्म में दरों में कटौती करना प्रारंभ करना उचित हो सकता है।

● यूरोपीय करेंसी के विक्रेता भी यूरोजोन के सापेक्षिक रूप से कमजोर आँकड़ों द्वारा प्रभावित किए गए, जहाँ जनवरी में लेंड होने वाला उपभोक्ता के वॉल्यूम ने 2016 के बाद से सबसे धीमी वृद्धि दिखाई। यह संकेतक केवल 0.3% बढ़ा। विशेषज्ञ इस रुझान के लिए मुख्य कारण के रूप में यूरोपीय सेंट्रल बैंक (ECB) की उच्च ब्याज दरों की ओर से उपभोक्ताओं पर दबाव का उल्लेख करते हैं, जो उन्हें कम करने के लिए एक अतिरिक्त तर्क बन सकता है।

उपभोक्ता मुद्रास्फीति के संबंध में, यूरोप में आँकड़े बिलकुल मिश्रित थे। स्पेन और फ्रांस की ओर से पिछले सप्ताह की शुरुआत में प्रकाशित डेटा पूर्वानुमानों की अपेक्षा मजबूत सिद्ध हुए। इस बीच, जर्मनी में, CPI बाजार अपेक्षाओं से मेल खाते हुए 3.1% से 2.7% तक वर्ष-दर-वर्ष गिरा। EUR/USD की गतिकियाँ यूरोजोन के समग्र आँकड़ों द्वारा प्रभावित हो सकती थीं, जो वसंत के प्रथम दिन को प्रकाशित हुए। यूरोस्टैट की ओर से प्राथमिक रिपोर्ट ने दिखाया कि उपभोक्ता मूल्य सूचकांक (CPI) फरवरी में 2.6% वर्ष-दर-वर्ष बढ़ा, जनवरी में 2.8% वृद्धि से कम किंतु 2.5% पूर्वानुमान के ऊपर। माह के लिए मुख्य मुद्रास्फीति 3.3% के पिछले आँकड़े की तुलना में 3.1% वर्ष-दर-वर्ष तक घट गई, किंतु यह 2.9% की अपेक्षाओं को पार कर गई। जबकि मुद्रास्फीति एक वार्षिक आधार पर गिर गई, यह एक ऋणात्मक -0.4% से +0.6% तक, एक मासिक आधार पर तेजी से बढ़ी।

● कार्यकारी सप्ताह के बिलकुल अंत में, संयुक्त राज्य में विनिर्माण क्षेत्र पर्चेजिंग मैनेजर्स सूचकांक (PMI) के अंतिम मूल्य जारी किए गए, जिन्होंने बाजार प्रतिभागियों को कुछ निराश किया। फरवरी के लिए PMI 49.5 तक बढ़ने की अपेक्षा किए जाने के बावजूद 49.1 से 47.8 अंकों तक गिरा। परिणामस्वरूप, 1.0800 पर समर्थन स्तर से पलटने के बाद, EUR/USD ने सप्ताह को 1.0839 पर समाप्त करते हुए, पुन: ऊपर की ओर गति की। निकट अवधि पूर्वानुमान के विषय में, शुक्रवार, 1 मार्च की शाम तक, 45% विशेषज्ञों ने डॉलर की मजबूती और युग्म की गिरावट के लिए मतदान किया। 30% ने यूरो का पक्ष लिया, जबकि 25% ने एक तटस्थ स्थिति ग्रहण की। D1 पर ऑसीलेटरों के बीच, केवल 20% को लाल रंग से रंगा जाता है, अन्य 20% उदासीन धूसर में हैं, और शेष 60% हरे हैं, उनमें से 10% के ओवरबॉट क्षेत्र में होने के साथ। रुझान संकेतकों के बीच: 20% लाल हैं, और 80% हरे हैं। युग्म के लिए निकटतम समर्थन स्तर 1.0800 पर, इसके बाद 1.0725-1.0740, 1.0680-1.0695, 1.0620, 1.0495-1.0515, और 1.0450 पर पाए जाते हैं। प्रतिरोध क्षेत्र 1.0845-1.0865, 1.0925, 1.0985-1.1015, 1.1050, 1.1110-1.1140, और 1.1230-1.1275 पर स्थित होते हैं।

● आगामी सप्ताह के विषय में, US में सेवा क्षेत्र पर्चेजिंग मैनेजर्स सूचकांक (PMI) के मूल्यों की घोषणा मंगलवार, 5 मार्च को की जाएगी। बुधवार और गुरुवार US श्रम बाजार की ओर से डेटा का एक समूह लाने के लिए निर्धारित हैं, साथ ही फेडरल रिजर्व अध्यक्ष जेरोम पॉवेल उन्हीं दिन काँग्रेस में बोलने के लिए निर्धारित हैं। सप्ताह की मुख्य घटना गुरुवार, 7 मार्च को यूरोपीय सेंट्रल बैंक (ECB) बैठक होगी। बाजार प्रतिभागी पैन-यूरोपीय विनियामक से ब्याज दर को 4.50% पर अपरिवर्तित छोड़ने की अपेक्षा करते हैं, इसलिए उसके बाद भावी मौद्रिक नीति पर सेंट्रल बैंक के नेतृत्व द्वारा प्रेस वार्ता और उनकी टिप्पणियाँ विशेष रुचि की होंगी। सप्ताह का अंत बिलकुल अस्थिर होने वाला सिद्ध हो सकता है। शुक्रवार, 8 मार्च को, हम सबसे पहले Q4 2023 के लिए यूरोजोन की GDP पर डेटा, इसके बाद बेरोजगारी दर, औसत मजदूरी स्तर, और कृषि क्षेत्र (नॉन-फार्म पेरॉल, NFP) के बाहर सृजित नई नौकरियों की संख्या सहित अमेरिकी श्रम बाजार की ओर से अतिमहत्वपूर्ण आँकड़ों का एक समूह प्राप्त करेंगे।

GBP/USD: क्या बजट पाउंड को संभालेगा?

● बस कुछ दिन दूर यूरोपीय सेंट्रल बैंक (ECB) के साथ, फेडरल रिजर्व (फेड) और बैंक ऑफ इंग्लैंड (BoE) बैठकें कुछ समय के लिए बाकी नहीं हैं: क्रमश: 20 और 21 मार्च को। आगामी सप्ताह में स्टर्लिंग पाउंड के लिए निकटतम मुख्य घटना बुधवार, 6 मार्च को UK सरकार द्वारा बजट की घोषणा होगी। यह बजट चुनावपूर्व है, और इसलिए, डच रैबोबैंक के रणनीतिकारों के अनुसार, इसका ब्रिटिश करेंसी पर एक महत्वपूर्ण प्रभाव पड़ सकता है, जो 2024 में US डॉलर के बाद दूसरी सबसे सफल G10 करेंसी है।

यह ध्यान देने योग्य बात है कि, वर्तमान नियमों के अनुसार, UK में आम चुनावों को 28 जनवरी 2025 के बाद घटित नहीं होना चाहिए। गार्जियन के अनुसार, प्रधानमंत्री ऋषि सुनक 2024 के द्वितीय अर्द्धभाग में उन्हें होल्ड करने के प्रति प्रवृत्त हो रहे हैं। हालाँकि, दि डेली टेलीग्राफ बताता है कि ब्रिटिश संसद के निचले सदन के लिए चुनाव और भी पहले घटित हो सकते हैं: इस वसंत में ही।

● रैबोबैंक के अर्थशास्त्री आशा करते हैं कि चुनावपूर्व बजट में वित्तीय प्रोत्साहन शामिल होंगे, जो पाउंड की मजबूती के लिए एक नए प्रेरक के रूप में कार्य कर सकते हैं। यह आयकर की तुलना में राष्ट्रीय बीमा में संभावित रूप से अधिक बदलावों को शामिल करते हुए, वित्तीय नीति का एक सामान्य सरलीकरण सम्मिलित करता है। कोई भी सुधार जो कार्य करने के लिए प्रोत्साहनों को बढ़ावा दे सकता है अथवा विनियामन में कोई भी बदलाव जो निवेश प्रोत्साहनों को बढ़ा सकता है, बाजार के लिए विशेष रुचि का होगा। श्रम बल में एक बढ़ोत्तरी आर्थिक वृद्धि में योगदान देगी और, इसलिए, ब्रिटिश पाउंड के लिए एक अनुकूलनीय घटक के रूप में देखी जा सकती है।

रैबोबैंक और जापानी MUFG बैंक दोनों का मानना है कि संभावित वित्त प्रोत्साहनों की सीमा ब्रिटिश अर्थव्यवस्था के मेट्रिक्स को महत्वपूर्ण रूप से सुधारने के लिए संभवत: पर्याप्त नहीं है। हालाँकि, ऐसे प्रोत्साहनों की एक छोटी संख्या भी इस सामान्य दृष्टिकोण को संभवत: बल देती है कि बैंक ऑफ इंग्लैंड ब्याज दरों में कटौती करने की जल्दी में नहीं होगी और ऐसा मई अथवा जून में नहीं करेगी।

● आइए याद करें कि 1 फरवरी को अपनी बैठक में, बैंक ऑफ इंग्लैंड (BoE) ने दर को 5.25% के पिछले स्तर पर बनाए रखा। संलग्न बयान में कहा गया "अधिक प्रमाण की आवश्यकता है कि उपभोक्ता मूल्य सूचकांक 2.0% तक गिरेगा और दरों में कटौती होने के पूर्व इस स्तर पर बना रहेगा।" बाजार प्रतिभागी प्रथम दर कटौती के अगस्त में घटित होने की आशा कर रहे हैं। इस अपेक्षा को पहले ही कीमतों में खंडित कर दिया गया है और GBP/USD को गिरने से रोकती है।

हालाँकि, यदि मुद्रास्फीति फरवरी में 4.0% पर अपरिवर्तित बनी रहती और देश की GDP -0.3% संकुचित होती, तो ऐसा लगता है कि सरकार नए वित्त प्रोत्साहनों के साथ अर्थव्यवस्था को संभालने का इरादा रखती है। बहरहाल, यदि ये मापदंड GDP वृद्धि की ओर नहीं ले जाते हैं, तो चर्चाएँ पुन: एक महत्वपूर्ण दर कटौती की ओर मुड़ सकती हैं, जो पाउंड पर दबाव डालेंगी।

● GBP/USD ने 1.2600-1.2800 के मध्यावधि साइडवेज चैनल से बाहर निकलने में विफल होते हुए, पिछले सप्ताह को 1.2652 के स्तर पर समाप्त किया। निकट भविष्य के लिए विश्लेषकों के पूर्वानुमान के संबंध में, उनकी राय समान रूप से विभाजित थीं: एकतिहाई ने युग्म की गिरावट के लिए, एकतिहाई ने इसकी वृद्धि के लिए मतदान किया, और एकतिहाई तटस्थ बने रहे। D1 पर ऑसीलेटरों के बीच, 25% दक्षिण की ओर संकेत करते हैं, 40% उत्तर की ओर देखते हैं, और शेष 35% पूर्व की ओर संकेत कर रहे हैं। रुझान संकेतक, एक सप्ताह पूर्व के समान, ब्रिटिश करेंसी के प्रति एक महत्वपूर्ण पक्षपात दिखाते हैं – 80% उत्तर की ओर और 20% दक्षिण की ओर संकेत कर रहे हैं। यदि युग्म दक्षिण की ओर गति करेगा, तो यह 1.2575-1.2600, 1.2500-1.2535, 1.2450, 1.2375, और 1.2330 पर समर्थन स्तरों और क्षेत्रों का सामना करेगा। एक वृद्धि की स्थिति में, यह 1.2695-1.2710, 1.2785-1.2815, 1.2880, 1.2940, 1.3000, और 1.3140 स्तरों पर प्रतिरोध से मिलेगा।

● 6 मार्च को देश के बजट की घोषणा के अलावा, यूनाइटेड किंगडम की अर्थव्यवस्था के संबंध में कोई महत्वपूर्ण मैक्रोइकॉनोमिक आँकड़े आगामी सप्ताह में रिलीज के लिए निर्धारित नहीं हैं।

USD/JPY: पत्तियों वाली भविष्यवाणियाँ

● एक फूल के साथ भविष्य बताने की एक प्राचीन विधि है। एक लड़की अपने हाथ में एक फूल लेती है और पत्तियों को एक-एक करके तोड़ती है: पहली वाली का अर्थ है कि कोई उसे प्रेम करेगा, दूसरी का अर्थ है कि वे नहीं करेंगे, तीसरी का अर्थ है प्रेम, चौथी का अर्थ है कोई प्रेम नहीं, इत्यादि जब तक पत्तियाँ समाप्त नहीं हो जाती हैं। आखिरी पत्ती द्वारा घोषित भाग्य को सही होता हुआ माना जाता है। भविष्य बताने की यह विधि बैंक ऑफ जापान (BoJ) पर बिलकुल निपुणता से लागू हो सकती है: अपनी मौद्रिक नीति बदलेगा, नहीं बदलेगा, बदलेगा, नहीं बदलेगा...

निम्न ब्याज दरें येन को सस्ता बनाएँगी, जो बदले में निर्यातों को प्रेरित करेगा और जापानी माल को विदेशी बाजारों में प्रतिस्पर्धात्मक बनाएगा। हालाँकि, दूसरी ओर, यह राष्ट्रीय उद्योग के लिए समस्याओं का निर्माण करता है क्योंकि यह आयातों को अधिक महँगा बनाता है, प्राथमिक रूप से कच्ची सामग्रियों और ऊर्जा स्रोतों का आयात।

जनवरी में, व्यापार संतुलन तीक्ष्ण रूप से ऋणात्मक था। यदि दिसंबर में संतुलन आयातों के पक्ष में था (+69 बिलियन येन), तो जनवरी में, यह ऋण 1758 बिलियन येन तक ढह गया। संपूर्ण 2023 वर्ष के लिए संतुलन को देखते हुए, आयातों को निर्यातों की तुलना में सामान्यत: हानि हुई। औद्योगिक उत्पादन जनवरी में -7.5% घट गया, जो +1.4% की पिछली वृद्धि और -6.7% के पूर्वानुमान की तुलना में खराब है। इसप्रकार, जापानी अधिकारी, पुष्प विधि के समान, सोचते हैं कि क्या बेहतर और अधिक महत्वपूर्ण है – अर्थव्यवस्था का समर्थन करना अथवा मुद्रास्फीति से लड़ना। इस बीच, BoJ कोई कठोर कदम नहीं उठाता है बल्कि स्वयं को अस्पष्ट बयानों, अकसर बहुत विरोधाभासी, तक सीमित करता है।

● 29 फरवरी को, बैंक ऑफ जापान (BoJ) बोर्ड सदस्य हाजिमे तकाता की ओर से तीक्ष्ण टिप्पणियों के बाद, जापानी सरकारी बॉण्ड्स पर प्रतिफल 0.68% से 0.71% तक बढ़ गया, और USD/JPY 150.14 से 149.20 तक गिर गया। इस उच्च श्रेणी अधिकारी ने कहा कि BoJ को, मौद्रिक सरलीकरण नीतियों से दूर जाने सहित, लचीले प्रतिमापदंडों को ग्रहण करने की संभावना पर विचार करना चाहिए, जिसे निवेशकों ने एक दर वृद्धि के लिए एक संकेत के रूप में समझा।

हालाँकि, केवल एक दिन बाद, काझुओ उएदा, बैंक ऑफ जापान के प्रमुख, ने कहा कि देश की अर्थव्यवस्था धीरे-धीरे सुधरना जारी रखेगी, और चौथी तिमाही में GDP गिरावट कोविड महामारी के बाद आर्थिक पुनर्प्रारंभ द्वारा प्रेरित मजबूत वृद्धि के बाद कुछ-कुछ एक सुधार जैसी थी। युएदा के अनुसार, मुद्रास्फीति बिना किसी दर वृद्धि के अपेक्षा से अधिक तेज गति पर घट रही है। इसके बाद, USD/JPY ने उत्तर की ओर रुख करते और 150.70 तक बढ़ते हुए दिशा पलटी।

● अभी येन का मुख्य लाभ यह है कि जबकि बड़ी G10 सेंट्रल बैंक उनकी नीतियों को सरल करने पर विचार कर रहीं हैं, बैंक ऑफ जापान अपनी नीति को कठोर करने पर केवल विचार कर सकता है। यह स्पष्ट है कि यह -0.10% की पहले से ही ऋणात्मक ब्याज दर को कम नहीं करेगा। कॉमर्जबैंक इस बात से अभी भी मना नहीं करता है कि BoJ अपनी मौद्रिक नीति के शीघ्र ही सामान्यीकरण के प्रति प्रारंभिक कदम उठाने का निर्णय ले सकता है। "हालाँकि, हम इससे प्रकृति में सीमित होने की अपेक्षा करते हैं," बैंक के अर्थशास्त्री लिखते हैं। "2000 और 2006 के समान, प्रथम ब्याज दर वृद्धियों के मुद्रास्फीति को धीमा करने की संभावना है। उसके बाद, कोई आगे सामान्यीकरण नहीं होगा।" परिणामस्वरूप, कॉमर्जबैंक इस वर्ष दिसंबर तक USD/JPY में 142.00 तक एक धीमी गिरावट, उसके बाद 2025 के अंत तक 146.00 तक एक स्थिर वृद्धि की भविष्यवाणी करता है।

● पिछला सप्ताह US विनिर्माण क्षेत्र में कमजोर PMI डेटा की रिलीज के बाद, युग्म के लिए 150.10 पर समाप्त हुआ। आगे देखते हुए, विश्लेषकों का माध्य पूर्वानुमान 60% को USD/JPY युग्म के लिए बियरों के पक्ष में रखता है, 20% को बुल के लिए रखता है, और 20% अनिर्णीत बने रहते हैं। D1 ऑसीलेटरों पर, 65% हरे हैं (with 10% के ऑवरबॉट क्षेत्र में होने के साथ), और शेष 35% एक उदासीन-धूसर रंग का प्रदर्शन करते हैं। इसीप्रकार, 65% रुझान संकेतक हरे हैं, 35% लाल के साथ। निकटतम समर्थन स्तर 149.60 पर 149.60, इसके बाद 149.20, 148.25-148.40, 147.65, 146.65-146.85, 144.90-145.30, 143.40-143.75, 142.20, और 140.25-140.60 पर है। प्रतिरोध स्तर और क्षेत्र 150.90, 151.70-152.05, और 153.15 पर हैं।

● आगामी सप्ताह के कैलेंडर में, मंगलवार, 5 मार्च, टोक्यो क्षेत्र में उपभोक्ता मूल्य सूचकांक (CPI) की घोषणा उल्लेखनीय है। निकट भविष्य के लिए जापानी अर्थव्यवस्था से संबंधित कोई अन्य महत्वपूर्ण निर्धारित नहीं है।

क्रिप्टोकरेंसियाँ: "नग्न राजा" के लिए नए रिकॉर्ड्स

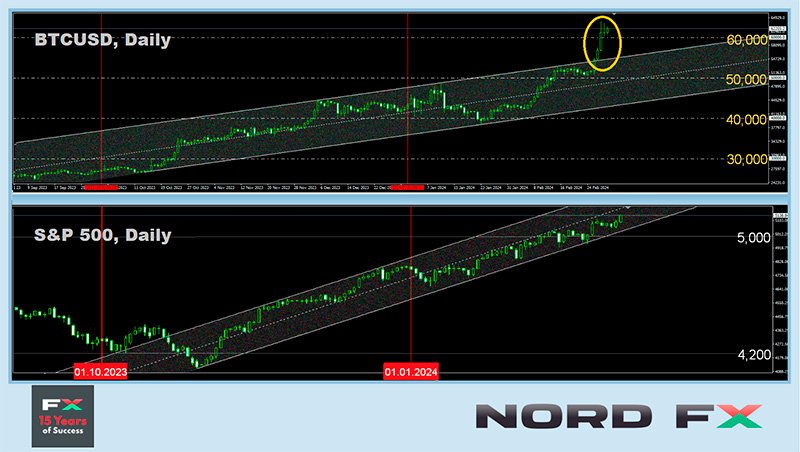

● पिछले सप्ताह, बिटकॉइन ने कई देशों में स्थानीय करेंसियों के विरुद्ध ऐतिहासिक उच्चताएँ स्थापित कीं। अब, अग्रणी क्रिप्टोकरेंसी अपनी सर्वकालिक उच्चता $68,917 का परीक्षण करने और संभवत: इससे पार निकलने का लक्ष्य बना रही है जिस पर 10 नवंबर 2021 को पहुँची थी। कम से कम, वर्तमान गतिकियाँ इस लक्ष्य को सुझाव देती हैं: सोमवार, 26 फरवरी को $50,894 से प्रारंभ होकर, BTC/USD केवल तीन दिनों में 25% से अधिक अर्जित करते हुए बुधवार तक $63,925 तक पहुँची। इस बिंदु पर, बिटकॉइन फियर एंड ग्रीड सूचकांक एक्सट्रीम ग्रीड क्षेत्र में प्रवेश करते हुए 82 अंकों तक उछला। जैसा मैट सिंपसन, सिटी इंडेक्स के एक वरिष्ठ बाजार विश्लेषक ने लिखा, "यदि यह कोई और बाजार होता, तो यह संभवत: 'शीर्ष सीमा से अधिक गर्म – इस बुलबुले से दूर रहें' के रूप में वर्गीकृत होता। किंतु बिटकॉइन ने एक परवलायाकार रैली चरण में प्रवेश किया है, और शीर्ष निर्माण का कोई तात्कालिक संकेत नहीं है।"

● आइ्ए याद करें कि 1 फरवरी को, BTC $41,877 पर ट्रेड कर रहा था. इसप्रकार, 29 दिनों में, डिजिटल गोल्ड ने इस बीती फरवरी पिछले तीन वर्षों में निवेशकों के लिए सर्वाधिक सफल महीने को चिह्नित करते हुए, लगभग 50% अर्जित किया। हमने हमारी पिछली समीक्षा में जारी बुल रैली के पीछे, सर्वाधिक से सबसे कम महत्वपूर्ण, पाँच कारणों का निरीक्षण किया। स्पॉट बिटकॉइन में बड़े निवेशों ने बिटकॉइन के लिए उन्मादी माँग के लिए एक उत्प्रेरक के रूप में कार्य किया। हालाँकि, जेपीमॉर्गन द्वारा उल्लेख किया गया, सापेक्ष रूप से छोटी राशियों के साथ रिटेल क्रिप्टो निवेशकों द्वारा खरीदें इस बिंदु पर बड़ी कंपनियों की ओर से नकदी प्रवाहों को भी पार कर गईं हैं।

ग्लासनोड विश्लेषकों का मानना है कि वर्तमान स्थिति 2020–2021 में देखे गए बूम के समान लगती है। पूँजी प्रवाहों की गतिकियाँ, विनिमय गतिविधि, क्रिप्टो डेरिवेटिवों में लेवरेज, और संस्थागत और खुदरा सट्टेबाज दोनों की ओर से माँग सभी निवेशकों की जोखिम भूख में एक विस्फोट को इंगित करते हैं। परिकल्पनात्मक सेंटीमेंट के चिह्न भी डेरिवेटिव्स बाजार में उभर आए हैं। बिटकॉइन फ्यूचर्स में कुल ओपन इंट्रेस्ट (OI) $21 बिलियन पर पहुँचा और 2021 के यूफोरिया स्तरों पर भी पहुँच रहा है। केवल 7% ट्रेडिंग दिनों में OI मूल्य उच्च था। बिटकॉइन पर छोटी पॉजीशनों के तरलीकरण में ठोस वृद्धि ने एक अतिरिक्त प्रेरक के रूप में कार्य किया।

● निवेशक, हीसेनबर्ग कैपिटल के संस्थापक, और कीजर रिपोर्ट के मेजबान, मैक्स कीजर, ने अग्रणी क्रिप्टोकरेंसी में निवेश करने की तुलना मार्च 1985 में वॉरेन बफेट की बर्कशायर हैथवे के शेयर्स खरीदने से की, जब उनका मूल्य $1,500 प्रति शेयर पर निर्धारित किया गया। तब से, इन शेयरों का मूल्य $629,000 तक बढ़ गया है। कीजर के अनुसार, बिटकॉइन में 41,000% से अधिक बढ़ने की क्षमता है। यदि अग्रणी क्रिप्टोकरेंसी ऐसी तीव्र वृद्धि का अनुभव करेगी, तो प्रत्येक कॉइन $21,000,000 से अधिक मूल्य का होगा, और डिजिटल असेट का बाजार पूँजीकरण $450 ट्रिलियन को पार करेगा। (तुलना के लिए, एप्पल इंक. का वर्तमान बाजार पूँजीकरण $2.82 ट्रिलियन है, जो इसे विश्व में सर्वाधिक मूल्यवान कंपनियों में से एक है, जिसके बाद माइक्रोसॉफ्ट $2.0 ट्रिलियन पर, अल्फाबेट $1.77 ट्रिलियन पर और अमेजॉन $1.6 ट्रिलियन पर है)।

इसके अलावा, मैक्स कीजर ने ट्रेडर्स और निवेशकों को US स्टॉक बाजार में एक संभावित बड़े क्रैश के बारे में चेतावनी दी। उन्होंने कहा, "1987 के समान एक क्रैश आ रहा है। बिटकॉइन एकदम सही सेफ हैवन है, जिसका मूल्य $500,000 के ऊपर बढ़ेगा।" यह उल्लेख किया जाना चाहिए कि बिटकॉइन स्टॉक्स जैसे जोखिम असेट्स से पूर्ण रूप से "वियुग्मित" हो गया है, और S&P500, डो जॉन्स, और नैस्डैक जैसे स्टॉक्स सूचकांकों के साथ इसका सहसंबंध आभासी रूप से शून्य तक गिर गया है।

● BTC/USD के 27 फरवरी को $56,000 स्तर पार करने के बाद, दिग्गज ट्रेडर, विश्लेषक और फैक्टर LLC के प्रमुख, पीटर ब्रांड्ट, ने 2025 में प्रथम क्रिप्टोकरेंसी की दर के लिए अपने पूर्वानुमान को $120,000 से $200,000 तक संशोधित किया। विशेषज्ञ ने बार को इस तरह उठाया जैसे बिटकॉइन एक 15-माही चैनल के प्रतिरोध की ऊपरी सीमा को पार कर गया (BTC/USD चार्ट पर, ये रुझान रेखाएँ हैं जो नवंबर 2022 और सितंबर 2023 की निम्नताओं के साथ-साथ अप्रैल 2023 और जनवरी 2024 की उच्चताओं को जोड़ती हैं)। ब्रांड्ट के अनुसार, वर्तमान बुलिश चक्र अगस्त-सितंबर 2025 में समाप्त होगा। उस समय तक, डिजिटल गोल्ड के भाव कथित लक्ष्य पर पहुँचना चाहिए।

पॉजीशन से निकास बिंदु के संबंध में, ब्रांड्ट ने, आधा मजाक में, आधा गंभीरता से, लिखा कि वह X नेटवर्क पर लेजर आँखों का उपयोग "विरोधी संकेतक" के रूप में करेगा, ठीक 2021 के समान। "इसलिए, लोककथाएँ," जिनका उन्होंने उल्लेख किया, "यदि आप चाहते हैं कि बिटकॉइन एक मजबूत रुझान बनाए रखे, तो कृपया आपकी सोशल मीडिया प्रोफाइल पिक्चर पर लेजर आँखें मत डालिए। बहुत अधिक लेजर आँखें एक बिक्री संकेत हैं।"

ऐसी ही एक समान तस्वीर का ChatGPT-4 द्वारा उल्लेख किया गया। इस आर्टिफिशियल इंटेलीजेंस के अनुसार, अगस्त 2025 तक, BTC का मूल्य $179,000 पर पहुँच सकता है। हालाँकि, ChatGPT-4 ने सटीक पूर्वानुमान लगाने के बारे में कठिनाई को स्वीकार किया और चेताया कि "ये गणनाएँ परिकल्पनात्मक हैं और अनिश्चित आर्थिक, विनियामककारी और तकनीकी घटकों की एक व्यापक श्रृँखला पर निर्भर करती हैं।"

● वर्तमान वर्ष, 2024, के संबंध में, प्रथम क्रिप्टोकरेंसी का मूल्य अगले 10 महीनों में $150,000 पर पहुँच सकता है। यह राय टॉम ली, विश्लेषणात्मक फर्म फंडस्ट्रैट के सहसंस्थापक द्वारा CNBC के साथ एक साक्षात्कार में व्यक्त की गई। "ETFs माँग को बढ़ाते हैं, हाविंग आपूर्ति को घटाता है, और मौद्रिक नीति का अपेक्षित सरलीकरण सभी जोखिम असेट्स और बिटकॉइन का समर्थन करते हैं," उन्होंने व्याख्या की। उसी समय, विशेषज्ञ का मानना है कि क्रिप्टो बाजार में एक सुधार की निकट भविष्य में अपेक्षा नहीं करनी चाहिए। दीर्घकालिक परिप्रेक्ष्य में, ली ने पाँच वर्षों के भीतर बिटकॉइन के $500,000 पर पहुँचने के अपने जनवरी पूर्वानुमान को दोहराया। "यह अच्छा धन है, मैं सोचता हूँ यह अपनी उपयोगिता सिद्ध कर रहा है। यह मूल्य का एक बड़ा भंडार है, एक अच्छी जोखिम असेट है और अद्वितीय रूप से सुरक्षित भी है," फंडस्ट्रैट के सहसंस्थापक ने जोड़ा।

● शुक्रवार की शाम, 1 मार्च को समीक्षा के लिखने तक, BTC/USD $62,500 की समीपता में ट्रेड कर रहा है। क्रिप्टो बाजार का कुल बाजार पूँजीकरण $2 ट्रिलियन की एक महत्वपूर्ण सीमा को पार कर गया है और $2.34 ट्रिलियन (एक सप्ताह पूर्व $1.95 ट्रिलियन से ऊपर) पर पहुँच गया है। क्रिप्टो फियर एंड ग्रीड सूचकांक 76 से 80 तक बढ़ गया है और एक्सट्रीम ग्रीड क्षेत्र में है।

● और अंत में, सामान्य खुशी के मध्य मरहम में एक मक्खी। कई बिटकॉइन उत्साहियों के विपरीत, यूरोपियन सेंट्रल बैंक के विशेषज्ञों का मानना है कि BTC का उचित मूल्य... शून्य है। और यह US और वर्तमान मूल्य रैली में स्पॉट बिटकॉइन ETFs की मंजूरी के बावजूद है।

नवंबर 2022 में, ECB विशेषज्ञों ने "बिटकॉइन का आखिरी रुख" नामक एक लेख प्रकाशित किया। वहाँ, उन्होंने क्रिप्टोकरेंसियों के भावों के स्थरीकरण को "आखिरी अप्रासंगिकता तक मार्ग के पूर्व एक कृत्रिम रूप से प्रेरित अंतिम हाँफ" के रूप में संदर्भित किया। तब से, डिजिटल गोल्ड का मूल्य ~$17,000 से ~$60,000 तक बढ़ गया है। हालाँकि, यह बैंक के विशेषज्ञों के लिए उनकी राय बदलने का कारण नहीं बना है। एक नए "ETF मंजूरी – नग्न राजा के लिए नए वस्त्र" नामक निबंध में, उन्होंने कहा कि वे एक से अधिक वर्ष पूर्व उनके मुख्य तर्कों में सही थे। सबसे पहले, बिटकॉइन भुगतानों के लिए एक वैश्विक विकेंद्रीकृत डिजिटल करेंसी के रूप में विफल हो गया है। दूसरा, क्रिप्टोकरेंसी एक उपयुक्त निवेश असेट नहीं बनी है जिसका मूल्य अनिवार्य रूप से बढ़ेगा।

"बिटकॉइन अभी भी एक निवेश के रूप में उपयुक्त नहीं है," निबंध में कहा गया है। "यह कोई नकदी प्रवाह उत्पन्न नहीं करता है (रियल इस्टेट के समान) अथवा लाभांश (स्टॉक्स के समान), उत्पादक रूप से उपयोग नहीं किया जा सकता है (कॉमोडिटियों के समान), किसी सामाजिक लाभ की पेशकश नहीं करता है (स्वर्ण आभूषण के समान), अथवा विशिष्ट योग्यताओं पर आधारित विषयात्मक मूल्य (वर्क्स ऑफ आर्ट के समान)," ECB विशेषज्ञों का मानना है। यह देखना रोचक होगा कि वे क्या कहेंगे यदि, उदाहरण के लिए, मैक्स कीजर का पूर्वानुमान सही सिद्ध होता है, और "नग्न राजा" का मूल्य $21 मिलियन प्रति कॉइन है।

NordFX विश्लेषणात्मक समूह

सूचना: ये सामग्रियाँ वित्तीय बाजारों में कार्य करने के लिए निवेश अनुशंसाएँ या मार्गदर्शन नहीं हैं और केवल सूचनात्मक प्रयोजनों के लिए लक्षित हैं। वित्तीय बाजारों में ट्रेडिंग जोखिमपूर्ण है और इसका परिणाम जमा किए गए धन की संपूर्ण हानि हो सकती है।

वापस जाएं वापस जाएं