EUR/USD: Tỷ giá giảm, đồng USD sụt giảm

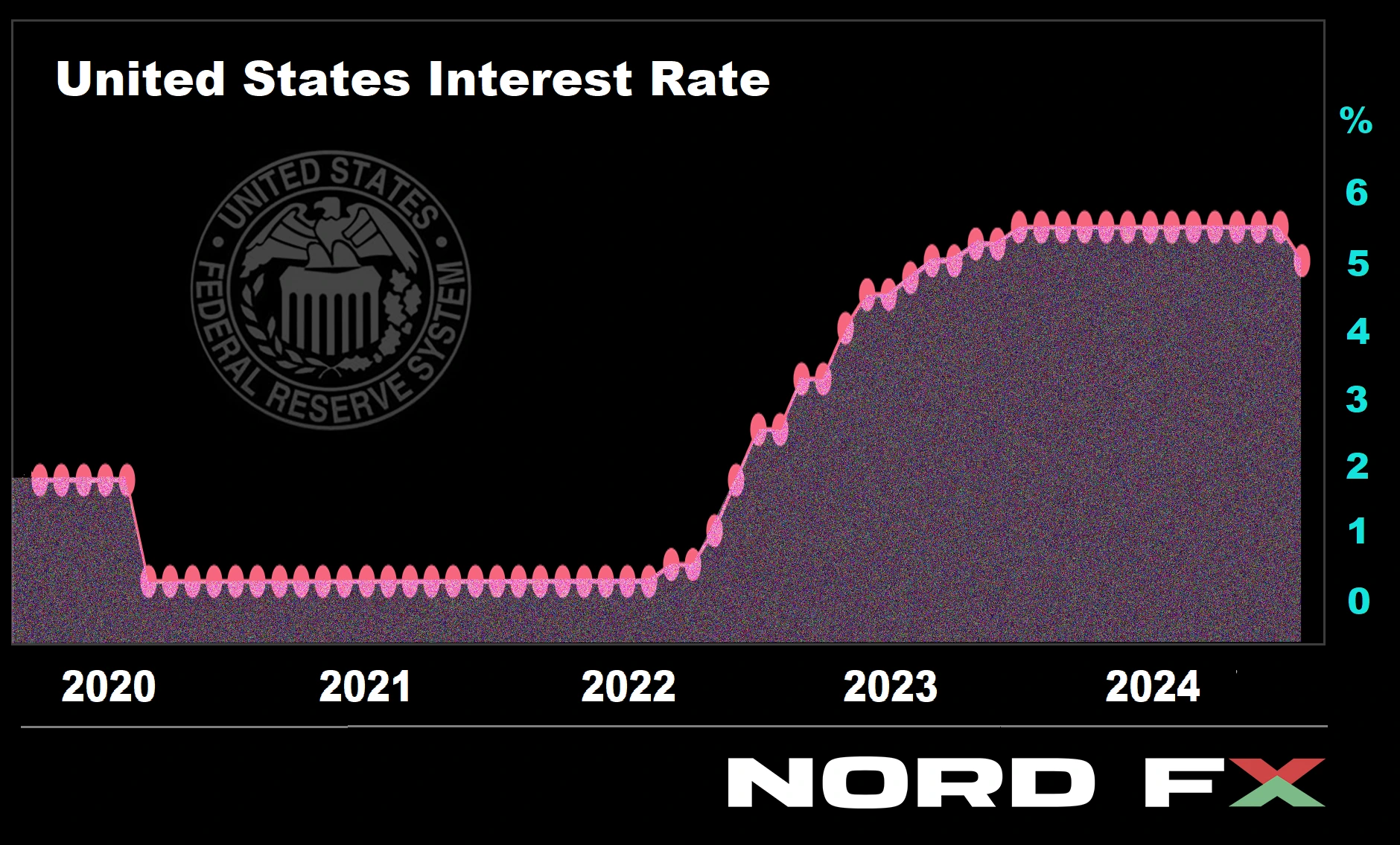

● Cục Dự trữ Liên bang Hoa Kỳ (Fed) đã công bố quyết định về lãi suất cơ bản sau cuộc họp kéo dài hai ngày vào ngày 17-18 tháng 9. Vấn đề gây tò mò nằm ở việc cắt giảm lãi suất - liệu có sẽ giảm 25 điểm cơ bản (bps) như thường lệ hay gấp đôi con số đó. Trước thềm cuộc họp, theo kỳ vọng của thị trường, xác suất giảm 25 bps là 45%, và xác suất giảm 50 bps là 55%. Kết quả là, lần đầu tiên sau bốn năm, cơ quan quản lý quyết định giảm lãi suất ngay lập tức nửa phần trăm: từ mức cao nhất trong 23 năm là 5,50% xuống còn 5,00%.

● Cần lưu ý rằng khi bắt đầu thực hiện chính sách tiền tệ nới lỏng (QE), việc cắt giảm lãi suất lớn như vậy được Cục Dự trữ Liên bang áp dụng tương đối hiếm và chỉ trong các tình huống khẩn cấp. Ví dụ, trong thế kỷ này, điều này đã xảy ra vào năm 2001 (sau cuộc tấn công vào Trung tâm Thương mại Thế giới ở New York), vào năm 2007 (sự khởi đầu của cuộc khủng hoảng kinh tế), và vào năm 2020 (đại dịch COVID-19). Tuy nhiên, hiện tại không có sự kiện bất khả kháng nào như vậy xảy ra, vậy tại sao ngân hàng trung ương Hoa Kỳ lại thực hiện bước đi này?

Một số nhà phân tích giải thích rằng Fed đã trì hoãn việc hạ lãi suất vào tháng 7 và hiện đang cố gắng bắt kịp. (Nhớ lại rằng một số thành viên của FOMC [Ủy ban Thị trường Mở Liên bang] đã sẵn sàng bắt đầu cắt giảm lãi suất từ giữa mùa hè). Chủ tịch Fed Jerome Powell không đồng ý với phiên bản cho rằng đã có sự chậm trễ. Mặt khác, ông thừa nhận rằng nếu dữ liệu thị trường lao động vào tháng 7 được công bố trước thay vì sau cuộc họp FOMC, quyết định có thể đã khác đi.

Cuộc họp tháng 9 hiện tại cũng đáng chú ý vì, lần đầu tiên kể từ năm 2005, quyết định của Fed không đạt được sự đồng thuận. Một trong số 12 thành viên của FOMC, Michelle Bowman, đã công khai ủng hộ việc cắt giảm lãi suất 25 bps thay vì 50 bps.

● Các dự báo kinh tế vĩ mô cập nhật của Fed sau cuộc họp ngày 17-18 tháng 9 cho thấy lạm phát giảm nhanh hơn và tỷ lệ thất nghiệp cao hơn. Jerome Powell gọi đây là sự thay đổi trong cân bằng rủi ro.

Theo dự báo mới, lạm phát (chỉ số PCE) năm nay sẽ là 2,3% (dự báo tháng 6 là 2,6%), năm sau - 2,1% (tháng 6 là 2,3%), và cuối cùng vào năm 2026, lạm phát sẽ giảm xuống mục tiêu 2,0% (không thay đổi). Trong năm 2027 và xa hơn nữa, tỷ lệ lạm phát sẽ duy trì ở mức mục tiêu.

Đối với dự báo thất nghiệp tại Hoa Kỳ, đã được nâng lên cho năm 2024 từ 4,0% lên 4,4%, năm 2025 dự kiến sẽ duy trì ở mức 4,4% (tháng 6 là 4,2%), và năm 2026 sẽ giảm xuống 4,3% (tháng 6 là 4,1%). Fed dự kiến bắt đầu từ năm 2027 và xa hơn nữa, tỷ lệ thất nghiệp sẽ ổn định ở mức 4,2%.

Dự báo về tăng trưởng GDP của Hoa Kỳ trong năm 2024 đã bị giảm từ 2,1% xuống 2,0%, với con số tương tự dự kiến cho năm 2025-2027, tổng thể cao hơn xu hướng dài hạn là 1,8%.

● Cơ quan quản lý cũng đã thông báo rằng việc cắt giảm lãi suất sẽ tiếp tục. Tuy nhiên, do những thay đổi trong dự báo lạm phát và thị trường lao động, triển vọng lãi suất đã được làm mềm đi đáng kể. Như vậy, Fed dự định thấy lãi suất ở mức 4,5% vào cuối năm (tức là có thể có thêm hai lần cắt giảm nữa: vào tháng 11 và tháng 12, mỗi lần giảm 25 bps). Trong triển vọng một năm, lãi suất dự kiến sẽ là 3,4%, sau đó là 2,9%.

Điều quan trọng cần hiểu rằng đây chỉ là những dự báo, có thể (và sẽ) thay đổi tùy thuộc vào tình hình địa chính trị trên thế giới và tình hình nội bộ tại Hoa Kỳ. Ví dụ, các chuyên gia dự đoán sự gia tăng nghiêm trọng trong thâm hụt ngân sách trong trường hợp Donald Trump trở lại Nhà Trắng. Điều này có thể làm chậm tốc độ của QE.

● Về phía đồng euro, đồng tiền toàn châu Âu gần đây đã nhận được sự hỗ trợ từ các tuyên bố của các quan chức cấp cao EU. Ví dụ, Phó Chủ tịch ECB Luis de Guindos đã tuyên bố tuần trước rằng "chúng tôi đã hoàn toàn mở cửa, [...] và vào tháng 12 chúng tôi sẽ có nhiều thông tin hơn so với tháng 10." Những lời này là một gợi ý rõ ràng rằng cơ quan quản lý không có ý định đưa ra bất kỳ quyết định nào về lãi suất trước tháng 12. Thành viên Hội đồng quản trị ECB và Thống đốc Ngân hàng Lithuania, Gediminas Šimkus, cũng làm dịu kỳ vọng của thị trường khi tuyên bố vào thứ Ba, ngày 17 tháng 9, rằng "khả năng cắt giảm lãi suất vào tháng 10 là rất thấp." "Vào tháng 10, chúng tôi sẽ không có nhiều dữ liệu mới. Và nền kinh tế đang phát triển theo dự báo," ông nói thêm.

Hiện tại, lãi suất chủ chốt của ECB ở mức 3,65%. Như vậy, nếu sự chênh lệch giữa lãi suất của Fed và ECB (và các ngân hàng trung ương khác) thu hẹp vào cuối năm nay và suốt năm sau, nó sẽ gây áp lực lên đồng USD. Trong khi đó, phản ứng của thị trường đối với quyết định tháng 9 của Fed đã khá yên tĩnh. Tất nhiên, các dự báo về việc cắt giảm lãi suất tiếp theo đã giúp các tài sản rủi ro. Các chỉ số chứng khoán S&P 500, Dow Jones, và Nasdaq tiếp tục tăng, và các loại tiền điện tử hàng đầu cũng cải thiện vị trí của mình. Ngược lại, Chỉ số Đô la Mỹ (DXY) đã giảm. Cặp EUR/USD, với sự tương quan ngược chiều với nó, đã tăng lên mức 1.1188, sau đó giảm xuống 1.1080, cho thấy sự biến động tối đa hàng tuần là 108 điểm. Sau đó, sự dao động bắt đầu giảm dần, các sóng dần lắng xuống, và cặp tiền này kết thúc tuần giao dịch ở mức 1.1162.

● Ý kiến của các chuyên gia về hành vi của EUR/USD trong ngắn hạn được chia thành như sau: chỉ có 20% các nhà phân tích bỏ phiếu ủng hộ việc đồng USD mạnh lên và cặp này giảm, 65% ủng hộ sự tăng trưởng của cặp tiền, và 15% còn lại có quan điểm trung lập. Tuy nhiên, khi chuyển sang dự báo trung hạn, bức tranh thay đổi mạnh mẽ. Ở đây, 65% nghiêng về đồng tiền của Hoa Kỳ, dự đoán rằng cặp tiền sẽ giảm xuống dưới mức 1.1000. Những người ủng hộ đồng euro trong khoảng thời gian này chỉ có 20%, trong khi 15% vẫn duy trì quan điểm trung lập, từ chối đưa ra dự báo. Trong phân tích kỹ thuật trên biểu đồ D1, tất cả 100% chỉ báo xu hướng và dao động đều có màu xanh, mặc dù một phần tư trong số đó đang báo hiệu tình trạng mua quá mức. Mức hỗ trợ gần nhất cho cặp tiền này nằm trong vùng 1.1135-1.1150, sau đó là 1.1100, 1.1000-1.1025, 1.0880-1.0910, 1.0780-1.0805, 1.0725, 1.0665-1.0680, 1 .0600-1.0620. Các vùng kháng cự nằm trong các vùng 1.1185-1.1200, 1.1275, 1.1385, 1.1485-1.1505, 1.1670-1.1690, và 1.1875-1.1905.

● Tuần tới, động thái của các cặp đồng đô la chính như EUR/USD, GBP/USD, và USD/JPY có thể bị ảnh hưởng đáng kể bởi các sự kiện sau. Vào thứ Hai, ngày 23 tháng 9, dữ liệu Chỉ số Quản lý Mua hàng (PMI) sơ bộ sẽ được công bố cho các lĩnh vực khác nhau của nền kinh tế Đức, Khu vực đồng euro, Vương quốc Anh và Hoa Kỳ. Sau một thời gian ngắn tạm dừng dòng tin tức kinh tế quan trọng, vào thứ Năm, ngày 26 tháng 9, dữ liệu GDP của Hoa Kỳ trong quý hai và số lượng đơn xin trợ cấp thất nghiệp ban đầu tại nước này sẽ được công bố. Ngoài ra, trong ngày này, còn có phiên điều trần về báo cáo lạm phát tại Nghị viện Anh và bài phát biểu của Chủ tịch Cục Dự trữ Liên bang Jerome Powell. Cuối tuần làm việc, vào thứ Sáu, ngày 27 tháng 9, dữ liệu lạm phát cho khu vực Tokyo (Nhật Bản) sẽ được phát hành. Hơn nữa, trong ngày này, chúng ta sẽ nhận được thêm một loạt thống kê lạm phát từ Hoa Kỳ dưới hình thức Chỉ số Giá Tiêu dùng Cá nhân Cốt lõi (PCE). Các nhà giao dịch với các cặp đồng yên cũng nên lưu ý rằng thứ Hai, ngày 23 tháng 9, là ngày nghỉ lễ tại Nhật Bản, khi đất nước này kỷ niệm Ngày Thu phân.

GBP/USD: Lãi suất không đổi, đồng bảng Anh tăng giá

● Tuần trước, đã diễn ra hai cuộc họp của các ngân hàng trung ương nữa: Ngân hàng Trung ương Anh (BoE) vào thứ Năm, ngày 19 tháng 9, và Ngân hàng Trung ương Nhật Bản (BoJ) vào thứ Sáu, ngày 20 tháng 9. Kết quả của cuộc họp đầu tiên, đồng bảng Anh so với đồng đô la Mỹ đã đạt mức cao nhất trong 2,5 năm qua. Điều này xảy ra trên nền tảng của quyết định của cơ quan quản lý Anh giữ nguyên mức lãi suất chủ chốt ở mức 5,00% hiện tại và không vội vàng đưa ra các biện pháp giảm lãi suất. Do đó, sau khi thông báo quyết định này, cặp GBP/USD đã tăng lên mức $1.3339 lần đầu tiên kể từ tháng 3 năm 2022.

● Mặc dù lợi suất trái phiếu chính phủ Anh giảm, các thị trường đã nhanh chóng điều chỉnh dự báo về việc nới lỏng chính sách tiền tệ của Ngân hàng Trung ương Anh (BoE). Hiện tại, theo dự báo trung bình, một đợt giảm lãi suất 42 điểm cơ bản dự kiến sẽ diễn ra vào cuối tháng 12, so với dự báo 50 điểm cơ bản trước cuộc họp gần nhất. (Mặc dù rõ ràng rằng điều chỉnh này là nhỏ và khá mang tính điều kiện). Các chiến lược gia vĩ mô từ nhóm ngân hàng Mizuho International tin rằng việc cắt giảm lãi suất sẽ diễn ra chậm, có thể mỗi quý một lần. Theo họ, trong bối cảnh này, GBP/USD có tiềm năng tăng trưởng thêm và có thể vượt qua mức 1.3400 ngay từ đầu tháng 10, với cặp này đạt mức $1.4000 vào cuối năm sau, 2025.

Do đó, đồng bảng Anh đã trở thành đồng tiền thành công nhất trong nhóm G10 trong năm nay. Các nhà đầu tư, mặc dù dự đoán rằng Ngân hàng Trung ương Anh sẽ nới lỏng chính sách vào tháng 11, vẫn tự tin rằng áp lực lạm phát tại nước này sẽ vẫn đủ cao để duy trì mức lãi suất tương đối cao so với các nền kinh tế khác.

USD/JPY: Lãi suất không đổi, đồng yên giảm

● Tương tự như Ngân hàng Trung ương Anh, Ngân hàng Trung ương Nhật Bản (BoJ) đã quyết định giữ nguyên mức lãi suất chủ chốt trong cuộc họp của mình. Quyết định này đã được dự đoán bởi các nhà đầu tư thị trường. Tuy nhiên, trong khi Fed, ECB và Ngân hàng Trung ương Anh tập trung vào tốc độ giảm lãi suất, các thị trường kỳ vọng rằng cơ quan quản lý Nhật Bản sẽ làm điều ngược lại – tăng lãi suất. Tuy nhiên, Thống đốc Ngân hàng Trung ương Nhật Bản Kazuo Ueda đã chỉ ra trong cuộc họp báo sau cuộc họp rằng ông không có kế hoạch đẩy nhanh quá trình này. Lãi suất đã được tăng vào tháng 3 và tháng 7 năm nay, và bây giờ là thời điểm để tạm dừng và đánh giá các kết quả đạt được. Ueda nhấn mạnh rằng Ngân hàng Trung ương Nhật Bản sẽ tiếp tục tăng lãi suất nếu các chỉ số kinh tế và lạm phát đạt được dự báo. Tuy nhiên, việc giảm áp lực lạm phát do đồng yên yếu đã mang lại cho ngân hàng cơ hội để áp dụng cách tiếp cận thận trọng hơn đối với các quyết định trong tương lai.

● Sau tuyên bố này, đồng yên Nhật đã bị bán mạnh, với cặp USD/JPY đạt mức cao cục bộ là 144.49. Hợp đồng tương lai trên trái phiếu chính phủ Nhật Bản kỳ hạn 10 năm đã tăng gần 30 điểm cơ bản, và chỉ số Topix, phản ánh tình trạng của thị trường chứng khoán Nhật Bản, đã tăng 1%.

Các nhà phân tích trên khắp thế giới đã chia sẻ ý kiến của mình về các tác động tiềm năng của các quyết định của BoJ. Các chuyên gia từ Saxo Markets viết rằng "không có cảm giác cấp bách trong việc bình thường hóa từ Ngân hàng Trung ương Nhật Bản. Miễn là Ueda duy trì cùng một giọng điệu, các cổ phiếu Nhật Bản sẽ được hưởng lợi từ tình hình do việc giảm lãi suất mạnh mẽ của Fed tạo ra." Về phần mình, Ngân hàng Sumitomo Mitsui tin rằng khả năng tăng lãi suất vào tháng 12 vẫn còn thấp, vì đồng yên yếu hỗ trợ thị trường chứng khoán, kích thích tăng trưởng lương.

TIỀN ĐIỆN TỬ: "Bitcoin – Mua tốt nhất trên thế giới"

● Gần đây, Arthur Hayes, đồng sáng lập và cựu CEO của sàn giao dịch tiền điện tử BitMEX, đã so sánh hậu quả của việc cắt giảm lãi suất của Fed đối với nền kinh tế Hoa Kỳ với tác động của "sự hưng phấn tức thời", điều có thể gây ra một làn sóng phản ứng và một đợt tăng giá ngắn hạn. Và lãi suất đã được cắt giảm, ngay lập tức giảm 50 điểm cơ bản. Các tài sản rủi ro ngay lập tức trải qua "sự hưng phấn" đã hứa hẹn. Các chỉ số chứng khoán S&P 500, Dow Jones, và Nasdaq đã tăng, và các tài sản kỹ thuật số cũng theo sau. Để nói rằng đó là một sự bùng nổ, một sự nhảy vọt hoặc một đợt tăng mạnh thì có lẽ sẽ là quá mức. Nhưng, theo Hayes, "đây là sự yên lặng trước cơn bão." "Thông thường, nó diễn ra như thế này," ông viết, "đầu tiên là một phản ứng ban đầu, và phản ứng thực sự xuất hiện khi thị trường tài chính truyền thống đóng cửa vào thứ Sáu, sau đó tiền điện tử sẽ theo sau chúng - lên hoặc xuống - vào cuối tuần." Tuy nhiên, vì bài đánh giá này được viết vào thứ Sáu, chúng tôi vẫn chưa thể kiểm chứng sự chính xác hay không chính xác của lời của đồng sáng lập BitMEX.

● Theo Arthur Hayes, việc cắt giảm lãi suất trong bối cảnh phát hành đồng USD ngày càng tăng và chi tiêu chính phủ tăng là một sai lầm đối với hệ thống tài chính toàn cầu, nhưng sẽ cho phép tiền điện tử trở nên được ưa chuộng hơn đối với các nhà đầu tư, vì lợi suất của chúng sẽ tăng lên.

Tại BlackRock, công ty quản lý tài sản lớn nhất thế giới, đã lưu ý rằng mặc dù rất khó để các nhà đầu tư phân tích tiền điện tử so với các tài sản truyền thống, Bitcoin đã trở thành một "nơi trú ẩn an toàn" cho nhiều người trong bối cảnh căng thẳng địa chính trị gia tăng. Các chiến lược gia của BlackRock lưu ý rằng đồng tiền điện tử hàng đầu có thể trở thành một công cụ hiệu quả để bảo vệ chống lại sự mất giá của đồng đô la Mỹ và các rủi ro tài chính toàn cầu. Hơn nữa, theo dự báo của họ, khi BTC được chấp nhận "như một lựa chọn tiền tệ toàn cầu", sự tương quan của nó với cổ phiếu của các công ty Mỹ và sự phụ thuộc vào lãi suất của Fed sẽ dần dần giảm xuống....

● Nhà chiến lược đầu tư và tác giả của cuốn sách bán chạy "Broken Money," Lyn Alden, tin rằng việc chấp nhận tiền điện tử trong xã hội đang diễn ra không chỉ nhanh mà còn rất nhanh. Và nếu Bitcoin vẫn giữ vị trí dẫn đầu trong số các tài sản kỹ thuật số và được coi là một kho lưu trữ giá trị đáng tin cậy, giá của nó trong mười đến mười một năm tới có thể đạt tới 1 triệu USD mỗi đồng.

Alden đồng ý với dự báo của CEO Ark Invest, Cathie Wood, rằng giá của "vàng kỹ thuật số" có thể tăng lên 1,5 triệu USD. Tuy nhiên, theo chuyên gia này, thời gian dự đoán của Wood là quá gấp gáp. Người đứng đầu Ark Invest tin rằng Bitcoin sẽ đạt giá trị với sáu chữ số vào năm 2030, trong khi Alden đưa ra mốc năm 2035 là thời điểm có khả năng cao hơn.

"Không mua bitcoin ở giai đoạn này sẽ là một sai lầm lớn," tác giả của "Broken Money" tuyên bố. Theo bà, "hiện tại, bitcoin là tài sản mua tốt nhất trên thị trường toàn cầu, vì tài sản này có tiềm năng dài hạn." Lyn Alden tin tưởng rằng trong tương lai, Bitcoin sẽ vượt qua vàng vật chất. (Để so sánh: vốn hóa thị trường của kim loại quý này hiện vào khoảng 17 nghìn tỷ USD, Bitcoin – 1,17 nghìn tỷ USD, tức là ít hơn 14,5 lần).

● Hãy nhớ rằng gần đây, Jack Dorsey, đồng sáng lập và cựu CEO của Twitter, đã đưa ra một tuyên bố tương tự, cho rằng BTC sẽ đạt 1 triệu USD vào năm 2030. Tuy nhiên, dự báo ấn tượng nhất được đưa ra bởi nhà sáng lập MicroStrategy Michael Saylor, người đã tuyên bố rằng Bitcoin sẽ sớm tăng giá … 70 lần – lên tới 3,85 triệu USD. Trong dài hạn, theo vị tỷ phú này, vàng kỹ thuật số có thể tăng lên tới 13 triệu USD. Tuy nhiên, điều này được dự kiến sẽ xảy ra chỉ vào năm 2045. Đến năm 2050, vốn hóa thị trường của Bitcoin sẽ chiếm 13% tổng vốn toàn cầu. (Để tham khảo: con số này hiện tại là 0,1%).

● Quay lại từ năm 2050 đến năm 2024, hãy nhấn mạnh dự báo của đồng sáng lập WeRate Quinten Francois. Dữ liệu của ông cho thấy sự bắt đầu sắp tới của một chu kỳ tăng giá. “Chu kỳ Bitcoin trung bình bắt đầu khoảng 170 ngày sau khi xảy ra halving, và đỉnh hình thành sau 480 ngày,” ông viết. Dựa trên điều này, không còn nhiều thời gian trước khi đợt tăng giá bắt đầu – đợt tăng mạnh, theo biểu đồ của Quinten Francois, dự kiến sẽ bắt đầu vào thứ Ba, ngày 8 tháng 10. Nhà phân tích cũng tin rằng nhờ vào quyết định của Fed về lãi suất, có khả năng BTC sẽ nhanh chóng vượt qua mức 64.500 USD. Do đó, trong khoảng thời gian từ tháng 10 đến tháng 11, giá của đồng tiền này có thể tăng ít nhất 46%, đạt mức 90.000-95.000 USD.

● Một dự báo tương tự đã được đưa ra bởi CIO và nhà sáng lập MN Trading Consultancy, Michael van de Poppe. Theo ông, sự tăng trưởng của thanh khoản toàn cầu sẽ trở thành động lực chính cho chu kỳ tăng giá tiếp theo trên thị trường kỹ thuật số. “Các loại tiền điện tử và hàng hóa đang bị định giá quá thấp,” van de Poppe viết, “và rất có khả năng chúng sẽ bước vào một chu kỳ tăng giá kéo dài 10 năm. Tôi dự đoán sự tăng trưởng đáng kể từ hai loại tài sản này.” Theo chuyên gia này, đồng tiền điện tử hàng đầu đã sẵn sàng tăng lên mức 90.000 USD.

Như là mức hỗ trợ quan trọng cho Bitcoin, Michael van de Poppe đã chỉ ra mức 58.000 USD. Xác suất giá giảm xuống dưới 55.000 USD, theo ông, là gần như bằng không. Đáng chú ý là vào đầu tháng 9, các nhà phân tích từ ARK Invest đã xác định mức 52.000 USD và 46.000 USD là các mức quan trọng. Trong khi đó, Quinten Francois từ WeRate đã nhấn mạnh rằng việc giữ vững vị trí trên khu vực quan trọng là 59.000 USD là điều quan trọng đối với tài sản này.

● Việc nới lỏng chính sách tiền tệ của Fed và các ngân hàng trung ương khác cũng sẽ hỗ trợ cho các altcoin. Theo nhà phân tích Vladimir Cohen, thanh khoản bắt đầu rời khỏi lĩnh vực này vào tháng 4, dẫn đến sự sợ hãi vào mùa hè. Tuy nhiên, xu hướng này hiện đã đảo ngược, và đạt được đỉnh cao lịch sử về vốn hóa thị trường của các altcoin là 1,1 nghìn tỷ USD chỉ còn là vấn đề thời gian. Một lượng lớn thanh khoản được kỳ vọng sẽ chảy vào thị trường này do chính sách nới lỏng của các ngân hàng trung ương. Hơn nữa, theo chuyên gia này, một số altcoin sẽ chứng kiến mức tăng trưởng hàng nghìn phần trăm, trong khi những altcoin khác sẽ dần bị loại bỏ. Cohen tin rằng việc loại bỏ các đồng tiền không mang lại giá trị thực tế sẽ đóng vai trò tích cực, vì nó sẽ làm cho phân khúc này trở nên minh bạch và thanh khoản hơn.

● Vladimir Cohen cũng lưu ý rằng những người nắm giữ altcoin hiện đang chuyển sang chiến lược giữ lâu dài, sẵn sàng chịu đựng những đợt giảm giá tạm thời trong khi chờ đợi một đợt tăng giá trong tương lai. Một xu hướng tương tự đang được các nhà phân tích tại CryptoQuant quan sát đối với bitcoin. Nguồn cung bitcoin sẵn có đang giảm khi người dùng rút đồng tiền để giữ lâu dài mà không có ý định bán. "Áp lực bán đang giảm khi số lượng coin có sẵn để giao dịch giảm. Một số nhà giao dịch đang nạp tiền vào các nền tảng phái sinh để mở các vị thế dài hạn, đặt cược vào sự tăng giá," các nhà phân tích CryptoQuant viết. Tuy nhiên, họ cũng tin rằng giá BTC khó có thể thay đổi nhiều trong ngắn hạn.

● Tính đến thời điểm viết bài, vào buổi tối thứ Sáu, ngày 20 tháng 9, sau cuộc họp của Fed Hoa Kỳ, cặp BTC/USD đã tăng giá và hiện đang giao dịch quanh vùng 62.840 USD. Tổng vốn hóa thị trường tiền điện tử đã tăng nhẹ lên 2,19 nghìn tỷ USD (so với 2,10 nghìn tỷ USD một tuần trước). Chỉ số Sợ hãi & Tham lam trong thị trường tiền điện tử cũng đã tăng từ 32 lên 54 điểm, di chuyển từ vùng Sợ hãi sang vùng Trung lập.

Nhóm phân tích NordFX

Tuyên bố miễn trừ trách nhiệm: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn làm việc trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính có rủi ro và có thể dẫn đến mất hoàn toàn số vốn đầu tư.