EUR/USD: Ai kiểm soát thị trường tài chính

● Rõ ràng là lãi suất chi phối thị trường, không chỉ về những thay đổi thực tế mà còn về những kỳ vọng về thời gian và mức độ của những thay đổi trong tương lai. Từ mùa xuân năm 2022 đến giữa năm 2023, trọng tâm là tăng lãi suất; bây giờ, kỳ vọng đã chuyển sang hướng giảm bớt. Các nhà giao dịch vẫn không chắc chắn về các quyết định và thời điểm của Cục Dự trữ Liên bang, khiến họ phải xem xét kỹ lưỡng các số liệu thống kê kinh tế vĩ mô chủ yếu vì tác động của chúng đối với khả năng cơ quan quản lý nới lỏng chính sách tiền tệ.

● Vào đầu tuần trước, đồng USD chịu áp lực do dữ liệu yếu kém về hoạt động kinh doanh (PMI) trong lĩnh vực sản xuất của Mỹ. Thứ Hai, ngày 3 tháng 6, Viện Quản lý cung ứng (ISM) báo cáo hoạt động sản xuất trong nước giảm trong tháng 5 từ 49,2 xuống 48,7 điểm (dự báo 49,6). Do chỉ số này vẫn nằm trong vùng thu hẹp (dưới 50), nên các nhà giao dịch và nhà đầu tư lại suy đoán về việc Fed có thể cắt giảm lãi suất vào tháng 9.

Đồng tiền của Mỹ nhận được một số hỗ trợ từ dữ liệu hoạt động kinh doanh trong lĩnh vực dịch vụ. Lần này, PMI là 53,8 điểm, cao hơn cả giá trị trước đó là 49,4 và dự báo là 50,8, điều này làm hài lòng đôi chút xu hướng tăng giá của đồng đô la.

● Thứ Năm, ngày 6 tháng 6, trời tương đối yên tĩnh. Hội đồng quản trị Ngân hàng Trung ương Châu Âu đã hạ lãi suất 25 điểm cơ bản (bps) xuống 4,25% như dự kiến. Bước này hoàn toàn phù hợp với các dự báo và đã được đưa vào báo giá EUR/USD. Đáng chú ý, ECB đã không hạ lãi suất kể từ năm 2019, bắt đầu tăng lãi suất vào tháng 7 năm 2022 và giữ nguyên lãi suất ở mức cũ trong 5 cuộc họp gần đây nhất. Kể từ tháng 9 năm 2023, lạm phát tại Khu vực đồng tiền chung châu Âu đã giảm hơn 2,5%, cho phép cơ quan quản lý thực hiện bước này lần đầu tiên sau một thời gian dài.

Tuyên bố của ECB sau cuộc họp chỉ ra rằng mặc dù đã cắt giảm lãi suất nhưng chính sách tiền tệ của tổ chức này vẫn còn hạn chế. Cơ quan quản lý dự báo lạm phát có thể sẽ duy trì trên mục tiêu 2,0% trong năm nay và năm tới. Do đó, lãi suất sẽ vẫn ở mức hạn chế miễn là cần thiết để đạt được mục tiêu lạm phát. ECB đã nâng dự báo lạm phát, hiện kỳ vọng CPI sẽ ở mức trung bình 2,5% vào năm 2024, 2,2% vào năm 2025 và 1,9% vào năm 2026.

● Như đã đề cập, quyết định hiện tại của ECB đã được thị trường hoàn toàn dự đoán trước, đúng như dự đoán của tất cả 82 nhà kinh tế được Reuters khảo sát vào cuối tháng 5. Khía cạnh hấp dẫn hơn là những gì sẽ xảy ra tiếp theo. Hơn hai phần ba số người trả lời Reuters (55 trên 82) tin rằng Hội đồng quản trị của ECB sẽ cắt giảm lãi suất thêm hai lần nữa trong năm nay – vào tháng 9 và tháng 12. Con số này đã tăng lên so với cuộc khảo sát hồi tháng 4, nơi chỉ có hơn một nửa số nhà kinh tế đưa ra dự đoán như vậy.

● Chiến thắng cục bộ dành cho đồng đô la tăng giá xảy ra vào thứ Sáu, ngày 7 tháng 6, khi báo cáo của Bộ Lao động Hoa Kỳ được công bố. Số lượng việc làm mới trong lĩnh vực phi nông nghiệp (NFP) là 272 nghìn trong tháng 5, so với mức dự kiến là 185 nghìn. Kết quả này cao hơn đáng kể so với con số sửa đổi tháng 4 là 165 nghìn. Dữ liệu cũng cho thấy mức tăng đáng kể hơn dự kiến về thu nhập trung bình mỗi giờ, chỉ số lạm phát tăng 0,4%, gấp đôi giá trị trước đó là 0,2% và cao gấp rưỡi so với dự báo là 0,3%. Điểm tiêu cực nhẹ duy nhất là tỷ lệ thất nghiệp bất ngờ tăng từ 3,9% lên 4,0%. Tuy nhiên, nhìn chung, dữ liệu này có lợi cho đồng đô la và cặp EUR/USD, sau khi bật ra khỏi ranh giới trên của kênh đi ngang 3,5 tuần ở mức 1,0900, đã kết thúc khoảng thời gian 5 ngày ở ranh giới dưới là 1,0800.

● Về dự báo của các nhà phân tích trong thời gian tới, tính đến tối ngày 7 tháng 6, khá mơ hồ: 40% chuyên gia bỏ phiếu cho sự tăng trưởng của cặp này và một con số tương đương (40%) cho sự sụt giảm của nó, 20% còn lại % duy trì tính trung lập. Phân tích kỹ thuật cũng không đưa ra hướng dẫn rõ ràng. Trong số các chỉ báo xu hướng trên D1, 25% có màu xanh lá cây và 75% có màu đỏ. Trong số các chỉ báo dao động, 25% có màu xanh lá cây, 15% màu xám trung tính và 60% màu đỏ, mặc dù 1/3 trong số chúng báo hiệu cặp tiền đang bị bán quá mức. Các mức hỗ trợ gần nhất là 1,0785, sau đó là 1,0725-1,0740, 1,0665-1,0680 và 1,0600-1,0620. Các vùng kháng cự là 1,0865-1,0895, sau đó là 1,0925-1,0940, 1,0980-1,1010, 1,1050 và 1,1100-1,1140.

● Tuần sắp tới cũng hứa hẹn sẽ khá thú vị. Ngày quan trọng sẽ là Thứ Tư, ngày 12 tháng Sáu. Vào ngày này, dữ liệu lạm phát tiêu dùng (CPI) của Đức và Hoa Kỳ sẽ được công bố, sau đó là cuộc họp FOMC (Ủy ban Thị trường mở Liên bang) của Fed Hoa Kỳ. Dự kiến, cơ quan quản lý sẽ giữ nguyên lãi suất cơ bản ở mức 5,50%. Do đó, những người tham gia thị trường sẽ tập trung hơn vào Bản tóm tắt dự báo kinh tế của FOMC và cuộc họp báo tiếp theo của lãnh đạo Fed. Ngày hôm sau, thứ Năm, ngày 13 tháng 6, dữ liệu Chỉ số giá sản xuất (PPI) của Hoa Kỳ và số lượng đơn xin trợ cấp thất nghiệp ban đầu sẽ được công bố. Vào cuối tuần, vào thứ Sáu, ngày 14 tháng 6, Báo cáo chính sách tiền tệ của Fed sẽ có sẵn để xem xét.

USD/JPY: Bộ trưởng Tài chính trả lời câu hỏi

● Một tuần trước, chúng tôi đã viết rằng các cơ quan tài chính Nhật Bản chưa xác nhận liệu họ có tiến hành mua đồng yên mạnh vào ngày 29 tháng 4 và ngày 1 tháng 5 để hỗ trợ tỷ giá hối đoái hay không. Bloomberg ước tính rằng khoảng 9,4 nghìn tỷ Yên (60 tỷ USD) có thể đã được chi cho các hoạt động can thiệp tiền tệ này, lập kỷ lục mới hàng tháng cho các hoạt động tài chính như vậy. Chúng tôi đặt câu hỏi về tính hiệu quả lâu dài hoặc thậm chí trung hạn của khoản chi tiêu này.

● Có vẻ như Bộ trưởng Tài chính Nhật Bản, Shunichi Suzuki, đã đọc bài đánh giá của chúng tôi và vội vàng đưa ra câu trả lời cho các câu hỏi được đặt ra. Trong tuyên bố của mình, lần đầu tiên ông xác nhận rằng (trích dẫn): "sự sụt giảm dự trữ ngoại hối của Nhật Bản vào cuối tháng 5 một phần phản ánh sự can thiệp tiền tệ." Điều này cho thấy việc mua đồng yên thực sự đã diễn ra. Ngoài ra, Bộ trưởng lưu ý, “hiệu quả của những biện pháp can thiệp như vậy cần được xem xét”, cho thấy sự nghi ngờ của ông về tính khả thi của chúng.

Suzuki từ chối bình luận về quy mô của quỹ can thiệp nhưng đề cập rằng mặc dù không có giới hạn về quỹ can thiệp tiền tệ nhưng việc sử dụng chúng sẽ bị hạn chế.

● Như đã đề cập trước đó, bên cạnh các biện pháp can thiệp (và nỗi lo sợ về chúng), một cách khác để hỗ trợ đồng nội tệ là thông qua việc thắt chặt chính sách tiền tệ của Ngân hàng Nhật Bản (BoJ). Đầu tuần trước, đồng yên đã nhận được sự hỗ trợ từ tin đồn rằng BoJ đang xem xét giảm khối lượng chương trình nới lỏng định lượng (QE). Quyết định như vậy có thể làm giảm nhu cầu đối với trái phiếu chính phủ Nhật Bản (JGB), tăng lợi suất (tương quan nghịch với giá cả) và tác động tích cực đến tỷ giá hối đoái của đồng yên. Ngân hàng Nhật Bản dự kiến sẽ thảo luận về việc giảm mua trái phiếu tại cuộc họp vào thứ Sáu ngày 14 tháng 6 tới.

● Vào thứ Ba, ngày 4 tháng 6, Phó Thống đốc BoJ Ryozo Himino xác nhận lo ngại rằng đồng yên yếu có thể tác động tiêu cực đến nền kinh tế và khiến lạm phát gia tăng. Theo ông, tỷ giá tiền tệ quốc gia thấp làm tăng chi phí hàng nhập khẩu và giảm tiêu dùng do người dân trì hoãn mua hàng do giá cao. Tuy nhiên, Ryozo Himino tuyên bố rằng Ngân hàng Nhật Bản muốn lạm phát được thúc đẩy bởi tăng trưởng tiền lương, vì điều này sẽ dẫn đến tăng chi tiêu và tiêu dùng của hộ gia đình.

Đồng yên nhận thêm một cú sốc từ đồng đô la sau khi dữ liệu thị trường lao động Mỹ được công bố vào ngày 7/6. Tỷ giá USD/JPY tăng vọt khi mức tăng lương ở Mỹ tương phản rõ rệt với tháng giảm lương thứ 25 liên tiếp ở Nhật Bản trong tháng 4.

● Như người ta vẫn nói, hy vọng sẽ tắt sau cùng. Các nhà đầu tư vẫn hy vọng rằng cơ quan quản lý sẽ tích cực chống lại sự mất giá của đồng yên, tạo ra các yếu tố dài hạn khiến USD/JPY giảm giá. Hiện tại, nó đã kết thúc tuần ở mức 156,74.

● Dự báo trung bình của các nhà phân tích trong thời gian tới như sau: 75% bỏ phiếu cho sự suy giảm của cặp tiền tệ này và đồng yên mạnh lên trước cuộc họp của BoJ, trong khi 25% còn lại giữ quan điểm trung lập. Không ai ủng hộ phong trào đi lên của cặp đôi. Tuy nhiên, phân tích kỹ thuật lại đưa ra một bức tranh khác: 100% chỉ báo xu hướng trên D1 có màu xanh lá cây. Trong số các bộ dao động, 35% có màu xanh lục, 55% có màu xám trung tính và chỉ 10% có màu đỏ. Mức hỗ trợ gần nhất là khoảng 156,00-156,25, tiếp theo là các vùng và mức tại 155,45, 154,50-154,70, 153,10-153,60, 151,85-152,35, 150,80-151,00, 149,70-150,00, 148,40 và 147 0,30-147,60, với 146,50 là xa nhất. Vùng kháng cự gần nhất nằm trong vùng 157,05-157,15, sau đó là 157,70-158,00, 158,60 và 160,00-160,20.

● Các sự kiện đáng chú ý trong tuần tới bao gồm Thứ Hai, ngày 10 tháng 6, khi dữ liệu GDP quý 1 năm 2024 của Nhật Bản sẽ được công bố và tất nhiên là Thứ Sáu, ngày 14 tháng 6, khi Hội đồng Quản trị Ngân hàng Trung ương Nhật Bản đưa ra các quyết định về chính sách tiền tệ trong tương lai. Tuy nhiên, giống như Fed, lãi suất đồng Yên nhiều khả năng sẽ không thay đổi.

TIỀN ĐIỆN TỬ: Điều gì thúc đẩy và sẽ thúc đẩy Bitcoin đi lên

● Việc ra mắt quỹ ETF bitcoin giao ngay vào tháng 1 đã khiến giá tiền điện tử hàng đầu tăng vọt. Vào ngày 12 tháng 3, dòng vốn vào các quỹ này đạt 1 tỷ USD và đến ngày 13 tháng 3, BTC/USD đã thiết lập mức cao mới mọi thời đại, tăng lên 73.743 USD. Sau đó là thời kỳ tạm lắng, tiếp theo là đợt điều chỉnh sau halving và cuối cùng, tăng trưởng trở lại vào tháng 5. Đầu tuần trước, dòng tiền ròng vào BTC-ETF lên tới 887 triệu USD, lớn thứ hai trong lịch sử của các quỹ này. Kết quả là BTC/USD đã phá vỡ mức 70.000 USD và ghi nhận mức cao cục bộ ở mức 71.922 USD.

● Những con cá voi non (nắm giữ trên 1.000 BTC) đã thể hiện sự tích lũy đáng chú ý, thêm 1 tỷ USD mỗi ngày vào ví của chúng. Người đứng đầu CryptoQuant, Ki Young Ju, lưu ý rằng hành vi hiện tại của họ giống với năm 2020. Vào thời điểm đó, sự hợp nhất quanh mức 10.000 USD kéo dài khoảng sáu tháng, sau đó giá tăng 2,5 lần trong ba tháng. Đại diện chủ chốt của những con cá voi non này bao gồm các nhà đầu tư tổ chức lớn từ Hoa Kỳ, những người chiếm 1/3 tổng số dòng vốn vào BTC-ETF giao ngay trong Quý 1 (khoảng 4 tỷ USD) từ các công ty có tài sản quản lý hơn 100 triệu USD.

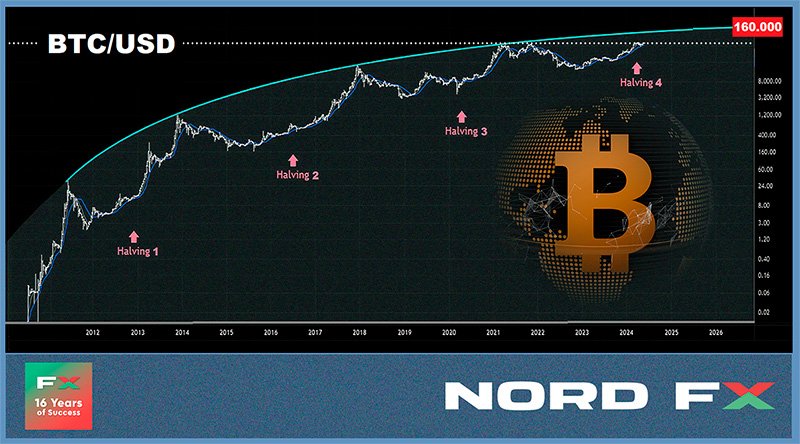

● Bên cạnh BTC-ETF, mức tăng trưởng gần đây còn bị ảnh hưởng đáng kể bởi sự kiện halving vào tháng 4. Theo người sáng lập Capriole Investments, Charles Edwards, chỉ báo Hash Ribbons đang đưa ra "tín hiệu tối ưu" để mua vàng kỹ thuật số trong những tuần tới, cho thấy sự phục hồi của tài sản này sẽ tiếp tục. Số liệu này cho thấy sự đầu hàng của thợ mỏ đã bắt đầu từ hai tuần trước. Khoảng thời gian này xảy ra khi đường trung bình động 30 ngày của tỷ lệ băm giảm xuống dưới tỷ lệ 60 ngày.

Theo Edwards, việc đầu hàng của thợ mỏ xảy ra khoảng một năm một lần, thường là do ngừng hoạt động, phá sản, tiếp quản hoặc, như trong trường hợp này là giảm một nửa. Việc giảm một nửa phần thưởng khối khiến thiết bị không còn sinh lời, dẫn đến việc ngừng hoạt động và tỷ lệ băm giảm. Lần đầu hàng cuối cùng của thợ mỏ là vào tháng 9 năm 2023, khi bitcoin được giao dịch ở mức khoảng 25.000 USD.

Trong trường hợp có động lực tăng trưởng mới, Edwards dự đoán mục tiêu trung hạn tiếp theo sẽ là 100.000 USD. Tuy nhiên, ông cảnh báo rằng mùa hè thường chứng kiến sự tạm lắng trên thị trường tài chính, do đó động lực tăng giá có thể bị trì hoãn.

● Huyền thoại Phố Wall và người đứng đầu Factor LLC, Peter Brandt nhấn mạnh "tính đối xứng đáng chú ý" của chu kỳ thị trường, với việc giảm một nửa số tuần từ đáy đến đỉnh. Nếu mô hình của Brandt là chính xác, BTC sẽ đạt mức cao nhất trong khoảng 130.000-160.000 USD vào tháng 9 năm sau.

Nhà đầu tư mạo hiểm Chamath Palihapitiya đưa ra dự báo lạc quan hơn nhiều. Phân tích động lực sau halving của bitcoin, ông lưu ý rằng tiền điện tử này đã đạt được mức tăng trưởng lớn nhất sau 12-18 tháng sau sự kiện. Palihapitiya dự đoán rằng nếu quỹ đạo tăng trưởng sau đợt halving thứ ba được lặp lại, giá bitcoin có thể đạt 500.000 USD vào tháng 10 năm 2025. Sử dụng số liệu trung bình của hai chu kỳ gần nhất, mục tiêu là 1,14 triệu USD.

● Trong những tuần tới, nhà phân tích Rekt Capital tin rằng vàng kỹ thuật số sẽ cần phải tự tin vượt qua vùng kháng cự 72.000-73.000 USD để bước vào "giai đoạn tăng trưởng parabol". Chuyên gia tiền điện tử nổi tiếng Ali Martinez dự báo BTC có thể sẽ kiểm tra phạm vi giá 79.600 USD. AI PricePredictions gợi ý rằng bitcoin không chỉ có thể thiết lập vững chắc trên mốc quan trọng 70.000 USD mà còn tiếp tục tăng trưởng, đạt 75.245 USD vào cuối tháng 6. Dự đoán này dựa trên các chỉ báo phân tích kỹ thuật như Chỉ số sức mạnh tương đối (RSI), Dải Bollinger (BB) và Phân kỳ hội tụ trung bình động (MACD).

● Hai chất xúc tác có thể thúc đẩy sự tăng trưởng sắp tới của thị trường tiền điện tử: sự ra mắt của các quỹ giao dịch trao đổi giao ngay dựa trên Ethereum sau khi SEC phê duyệt các ứng dụng S-1 và cuộc bầu cử tổng thống Hoa Kỳ. Theo nhà phân tích James Seyffart của sàn giao dịch Bloomberg, SEC có thể phê duyệt đơn đăng ký vào giữa tháng 6, mặc dù có thể mất “vài tuần hoặc vài tháng”. Các chuyên gia của JPMorgan tin rằng quyết định của SEC về ETH-ETF có động cơ chính trị trước cuộc bầu cử tổng thống Hoa Kỳ. Bản thân những cuộc bầu cử này là chất xúc tác thứ hai cho một đợt tăng giá.

● Một cuộc khảo sát gần đây của Harris Poll, được tài trợ bởi nhà phát hành BTC-ETF Grayscale, cho thấy căng thẳng địa chính trị và lạm phát đang thúc đẩy nhiều cử tri Mỹ cân nhắc đến bitcoin. Cuộc khảo sát bao gồm hơn 1.700 cử tri tiềm năng của Hoa Kỳ, tiết lộ rằng 77% tin rằng các ứng cử viên tổng thống ít nhất phải có hiểu biết nhất định về tiền điện tử. Ngoài ra, 47% có kế hoạch đưa tiền điện tử vào danh mục đầu tư của họ, tăng từ mức 40% vào năm ngoái. Đáng chú ý, 9% cử tri lớn tuổi cho biết sự quan tâm ngày càng tăng đối với bitcoin và các tài sản tiền điện tử khác sau khi BTC-ETF được phê duyệt. Theo NYDIG, tổng cộng đồng tiền điện tử ở Hoa Kỳ hiện có hơn 46 triệu công dân, tương đương 22% dân số trưởng thành.

Đánh giá tình hình này, Wences Casares, doanh nhân người Argentina và Giám đốc điều hành của công ty liên doanh Xapo, tin rằng Mỹ có thể là một trong những quốc gia đầu tiên áp dụng hệ thống tiền tệ kép. Trong trường hợp này, đồng đô la sẽ được sử dụng để giao dịch với hàng hóa và dịch vụ hàng ngày, trong khi tiền điện tử sẽ là phương tiện lưu trữ giá trị.

● Tại thời điểm viết bài, tối Thứ Sáu, ngày 7 tháng 6, BTC/USD giao dịch ở mức 69.220 USD. Tổng vốn hóa thị trường tiền điện tử ở mức 2,54 nghìn tỷ USD (2,53 nghìn tỷ USD một tuần trước). Chỉ số Sợ hãi & Tham lam tiền điện tử đã tăng từ 73 lên 77 điểm trong tuần, chuyển từ vùng Tham lam sang vùng Tham lam cực độ.

● Tóm lại, dự báo về ứng cử viên tiềm năng tiếp theo cho việc ra mắt ETF giao ngay tại Hoa Kỳ sau bitcoin và Ethereum. Giám đốc điều hành Galaxy Digital Mike Novogratz tin rằng đó sẽ là Solana, công ty đã cho thấy kết quả ấn tượng trong năm qua. Vào cuối năm 2023, SOL ở mức khoảng 21 USD nhưng đã vượt quá 200 USD vào tháng 3 năm 2024, cho thấy mức tăng trưởng gần gấp 10 lần. Hiện tại, SOL ở mức khoảng 172 USD và đứng thứ năm về vốn hóa thị trường. Với vị trí hiện tại của Solana, Novogratz tự tin rằng altcoin này có cơ hội tốt để được đưa vào nhóm ETF giao ngay. Mới đây, Giám đốc điều hành công ty đầu tư BKCM Brian Kelly cũng bày tỏ quan điểm tương tự.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại