EUR/USD: Phe bò yếu và phe gấu yếu

● Trong suốt tuần qua, EUR/USD đã giao dịch trong một kênh hẹp. Tin tức ủng hộ đồng euro đã đẩy đồng euro về mức kháng cự 1,0865, trong khi những diễn biến tích cực đối với đồng đô la đã đưa nó trở lại mức hỗ trợ 1,0800. Tuy nhiên, cả phe bò và phe gấu đều không có đủ sức mạnh để vượt qua những tuyến phòng thủ này.

● Dữ liệu GDP sơ bộ của Hoa Kỳ trong quý 4 năm 2023, được công bố vào thứ Tư, ngày 28 tháng 2, đã gây áp lực lên đồng tiền của Mỹ vì nó không đạt được cả dự báo và con số trước đó – lần lượt là 3,2% so với 3,3% và 4,9%. Tuy nhiên, đồng đô la đã phục hồi được khoản lỗ vào ngày hôm sau. Sự phục hồi này có liên quan đến Chỉ số chi tiêu tiêu dùng cá nhân (PCE) ở Mỹ, một thước đo được Cục Dự trữ Liên bang sử dụng để tính toán mức lạm phát và là yếu tố quan trọng quyết định hành động trong tương lai của cơ quan quản lý.

Báo cáo của Cục Phân tích Kinh tế Hoa Kỳ, công bố vào ngày 29 tháng 2, tiết lộ rằng PCE cốt lõi, không bao gồm giá thực phẩm và năng lượng biến động, đứng ở mức 2,8% so với cùng kỳ trong tháng 1. Con số này thấp hơn một chút so với giá trị trước đó là 2,9% nhưng khớp chính xác với dự báo của các nhà phân tích. Trên cơ sở hàng tháng, PCE tăng từ 0,1% lên 0,4%. Những người tham gia thị trường ngay lập tức được nhắc nhở về dữ liệu được công bố trước đó về lạm phát tiêu dùng (CPI) và nhà sản xuất (PPI), cao hơn dự kiến. Điều này thuyết phục họ rằng, mặc dù GDP giảm, cơ quan quản lý có thể tiếp tục trì hoãn việc bắt đầu nới lỏng chính sách tiền tệ. (Hiện tại, thị trường kỳ vọng Fed sẽ bắt đầu chu kỳ cắt giảm lãi suất vào tháng 6).

Những bình luận mang tính diều hâu từ các quan chức Cục Dự trữ Liên bang, sau khi PCE được công bố, đã hỗ trợ đồng tiền Mỹ. Mary Daly, người đứng đầu Ngân hàng Dự trữ Liên bang San Francisco, nhận định việc hạ lãi suất quá nhanh có thể dẫn tới lạm phát trì trệ. Trong khi đó, đồng nghiệp của cô, Raphael Bostic, chủ tịch Ngân hàng Dự trữ Liên bang Atlanta, cho rằng việc bắt đầu cắt giảm lãi suất vào mùa hè có thể là điều thích hợp.

● Người bán đồng tiền chung châu Âu cũng bị ảnh hưởng bởi số liệu thống kê tương đối yếu từ Khu vực đồng tiền chung châu Âu, nơi khối lượng cho vay tiêu dùng trong tháng 1 cho thấy mức tăng trưởng chậm nhất kể từ năm 2016. Chỉ số này chỉ tăng 0,3%. Các chuyên gia cho rằng áp lực lên người tiêu dùng từ lãi suất cao của Ngân hàng Trung ương châu Âu (ECB) là nguyên nhân chính dẫn đến xu hướng này, điều này có thể trở thành một lý do bổ sung để hạ thấp chúng.

Về lạm phát tiêu dùng, số liệu ở châu Âu khá trái chiều. Dữ liệu được công bố vào đầu tuần trước từ Tây Ban Nha và Pháp cho kết quả tốt hơn dự báo. Trong khi đó, tại Đức, CPI giảm từ 3,1% xuống 2,7% so với cùng kỳ năm ngoái, phù hợp với kỳ vọng của thị trường. Động lực của EUR/USD có thể bị ảnh hưởng bởi số liệu chung của Khu vực đồng tiền chung châu Âu, được công bố vào ngày đầu tiên của mùa xuân. Báo cáo sơ bộ từ Eurostat cho thấy Chỉ số giá tiêu dùng (CPI) tăng 2,6% so với cùng kỳ trong tháng 2, thấp hơn mức tăng 2,8% trong tháng 1 nhưng cao hơn mức dự báo 2,5%. Lạm phát cơ bản trong tháng giảm xuống 3,1% so với cùng kỳ năm ngoái so với con số 3,3% trước đó, nhưng vượt quá kỳ vọng 2,9%. Mặc dù lạm phát giảm hàng năm nhưng nó lại tăng mạnh hàng tháng, từ âm -0,4% lên +0,6%.

● Vào cuối tuần làm việc, giá trị cuối cùng của Chỉ số nhà quản lý mua hàng (PMI) khu vực sản xuất tại Hoa Kỳ được công bố, khiến những người tham gia thị trường phần nào thất vọng. Chỉ số PMI tháng 2 giảm từ 49,1 xuống 47,8 điểm dù được kỳ vọng tăng lên 49,5. Kết quả là, sau khi phục hồi từ mức hỗ trợ 1,0800, EUR/USD một lần nữa tăng lên, kết thúc tuần ở mức 1,0839. Về dự báo ngắn hạn, tính đến tối thứ Sáu, ngày 1 tháng 3, 45% chuyên gia đã bỏ phiếu ủng hộ sự mạnh lên của đồng đô la và sự suy giảm của cặp tiền tệ này. 30% đứng về phía đồng euro, trong khi 25% giữ quan điểm trung lập. Trong số các bộ dao động trên D1, chỉ 20% có màu đỏ, 20% khác có màu xám trung tính và 60% còn lại có màu xanh lục, với 10% trong số chúng nằm trong vùng quá mua. Trong số các chỉ báo xu hướng: 20% là màu đỏ và 80% là màu xanh lá cây. Các mức hỗ trợ gần nhất cho cặp này được tìm thấy tại 1,0800, tiếp theo là 1,0725-1,0740, 1,0680-1,0695, 1,0620, 1,0495-1,0515 và 1,0450. Các vùng kháng cự nằm ở 1.0845-1.0865, 1.0925, 1.0985-1.1015, 1.1050, 1.1110-1.1140 và 1.1230-1.1275.

● Trong tuần tới, giá trị Chỉ số Nhà quản lý Mua hàng (PMI) ngành Dịch vụ tại Hoa Kỳ sẽ được công bố vào Thứ Ba, ngày 5 tháng 3. Thứ Tư và thứ Năm sẽ mang đến một loạt dữ liệu từ thị trường lao động Hoa Kỳ, với Chủ tịch Cục Dự trữ Liên bang Jerome Powell dự kiến sẽ phát biểu tại Quốc hội vào cùng ngày. Sự kiện chính trong tuần sẽ là cuộc họp của Ngân hàng Trung ương Châu Âu (ECB) vào thứ Năm, ngày 7 tháng 3. Những người tham gia thị trường kỳ vọng cơ quan quản lý toàn châu Âu sẽ giữ nguyên lãi suất ở mức 4,50%, vì vậy cuộc họp báo tiếp theo của lãnh đạo ngân hàng trung ương và những bình luận của họ về chính sách tiền tệ trong tương lai sẽ được đặc biệt quan tâm. Cuối tuần cũng có thể tỏ ra khá biến động. Vào thứ Sáu, ngày 8 tháng 3, lần đầu tiên chúng ta sẽ nhận được dữ liệu về GDP của Khu vực đồng tiền chung châu Âu trong quý 4 năm 2023, sau đó là một loạt số liệu thống kê rất quan trọng từ thị trường lao động Mỹ, bao gồm tỷ lệ thất nghiệp, mức lương trung bình và số lượng việc làm mới được tạo ra bên ngoài. lĩnh vực nông nghiệp (Bảng lương phi nông nghiệp, NFP).

GBP/USD: Liệu ngân sách có hỗ trợ đồng bảng Anh không?

● Với cuộc họp của Ngân hàng Trung ương Châu Âu (ECB) chỉ còn vài ngày nữa, cuộc họp của Cục Dự trữ Liên bang (Fed) và Ngân hàng Anh (BoE) sẽ không diễn ra trong một thời gian: lần lượt vào ngày 20 và 21 tháng 3. Sự kiện quan trọng gần nhất đối với đồng bảng Anh trong tuần tới sẽ là việc Chính phủ Anh công bố ngân sách vào thứ Tư, ngày 6 tháng 3. Ngân sách này là trước bầu cử, và do đó, theo các chiến lược gia tại Rabobank Hà Lan, nó có thể có tác động đáng kể đến đồng tiền của Anh, đồng tiền mà vào năm 2024 là đồng tiền G10 thành công thứ hai sau đồng đô la Mỹ.

Điều đáng chú ý là, theo quy định hiện hành, cuộc tổng tuyển cử ở Anh phải diễn ra chậm nhất là vào ngày 28 tháng 1 năm 2025. Theo The Guardian, Thủ tướng Rishi Sunak đang nghiêng về việc tổ chức chúng vào nửa cuối năm 2024. Tuy nhiên, The Daily Telegraph đưa tin rằng cuộc bầu cử hạ viện của Quốc hội Anh thậm chí có thể diễn ra sớm hơn: ngay sau mùa xuân này.

● Các nhà kinh tế tại Rabobank dự đoán rằng ngân sách trước bầu cử sẽ bao gồm các ưu đãi tài chính, có thể đóng vai trò như một biện pháp kích thích mới để củng cố đồng bảng Anh. Điều này đòi hỏi phải nới lỏng vừa phải chính sách tài khóa, có khả năng liên quan đến những thay đổi về bảo hiểm quốc gia nhiều hơn là về thuế thu nhập. Bất kỳ cải cách nào có thể thúc đẩy khuyến khích làm việc hoặc thay đổi quy định có thể tăng cường khuyến khích đầu tư sẽ được thị trường đặc biệt quan tâm. Sự gia tăng lực lượng lao động sẽ góp phần tăng trưởng kinh tế và do đó có thể được coi là yếu tố thuận lợi cho đồng bảng Anh.

Cả Rabobank và Ngân hàng MUFG Nhật Bản đều tin rằng mức độ khuyến khích tài chính tiềm năng khó có thể đủ để cải thiện đáng kể các số liệu của nền kinh tế Anh. Tuy nhiên, ngay cả một số lượng nhỏ các biện pháp kích thích như vậy cũng có khả năng củng cố quan điểm chung rằng Ngân hàng Trung ương Anh sẽ không vội cắt giảm lãi suất và sẽ không làm như vậy vào tháng 5 hoặc tháng 6.

● Hãy nhớ lại rằng tại cuộc họp vào ngày 1 tháng 2, Ngân hàng Trung ương Anh (BoE) đã duy trì tỷ giá ở mức 5,25% trước đó. Tuyên bố đi kèm đề cập rằng "cần thêm bằng chứng cho thấy Chỉ số giá tiêu dùng sẽ giảm xuống 2,0% và duy trì ở mức này trước khi cắt giảm lãi suất." Những người tham gia thị trường đang dự đoán đợt cắt giảm lãi suất đầu tiên sẽ diễn ra vào tháng 8. Kỳ vọng này đã được tính vào giá và giúp GBP/USD không bị giảm giá.

Tuy nhiên, nếu lạm phát không thay đổi ở mức 4,0% trong tháng 2 và GDP của cả nước giảm -0,3%, có vẻ như Chính phủ có ý định thúc đẩy nền kinh tế bằng các ưu đãi tài chính mới. Tuy nhiên, nếu các biện pháp này không dẫn đến tăng trưởng GDP, các cuộc thảo luận một lần nữa có thể hướng tới việc cắt giảm lãi suất sắp xảy ra, điều này sẽ gây áp lực lên đồng bảng Anh.

● GBP/USD kết thúc tuần qua ở mức 1,2652, không thoát ra khỏi kênh đi ngang trung hạn 1,2600-1,2800. Về dự báo của các nhà phân tích trong tương lai gần, ý kiến của họ được chia đều: một phần ba bỏ phiếu cho sự suy giảm của cặp tiền này, một phần ba ủng hộ sự gia tăng của nó và một phần ba vẫn giữ quan điểm trung lập. Trong số các bộ dao động trên D1, 25% hướng về phía dưới, 40% hướng về phía trên và 35% còn lại hướng về phía bên phải. Các chỉ báo xu hướng, như một tuần trước, cho thấy sự thiên vị đáng kể đối với đồng tiền của Anh – 80% chỉ về phía trên và 20% về phía dưới. Nếu cặp tiền di chuyển về phía dưới, nó sẽ gặp các mức và vùng hỗ trợ tại 1.2575-1.2600, 1.2500-1.2535, 1.2450, 1.2375 và 1.2330. Trong trường hợp tăng, nó sẽ gặp ngưỡng kháng cự ở các mức 1.2695-1.2710, 1.2785-1.2815, 1.2880, 1.2940, 1.3000 và 1.3140.

● Ngoài công bố về ngân sách quốc gia vào ngày 6 tháng 3, không có số liệu thống kê kinh tế vĩ mô quan trọng nào liên quan đến nền kinh tế Vương quốc Anh dự kiến được công bố trong tuần tới.

USD/JPY: Dự đoán cánh hoa

● Có một phương pháp bói hoa cổ xưa. Một cô gái cầm một bông hoa trên tay và ngắt từng cánh hoa: cánh đầu tiên có nghĩa là ai đó sẽ yêu cô ấy, cánh thứ hai có nghĩa là họ sẽ không yêu, cánh thứ ba có nghĩa là yêu, cánh thứ tư có nghĩa là không yêu, cứ như vậy cho đến khi cánh hoa nở ra. cạn kiệt. Số phận được tuyên bố bởi cánh hoa cuối cùng được cho là đã trở thành sự thật. Phương pháp bói toán này hoàn toàn có thể áp dụng cho Ngân hàng Nhật Bản (BoJ): sẽ thay đổi chính sách tiền tệ, không thay đổi, sẽ thay đổi, không thay đổi...

Lãi suất thấp khiến đồng yên rẻ, từ đó kích thích xuất khẩu, khiến hàng hóa Nhật Bản có khả năng cạnh tranh trên thị trường nước ngoài. Tuy nhiên, mặt khác, nó gây ra vấn đề cho ngành công nghiệp quốc gia vì nó khiến hàng nhập khẩu trở nên đắt đỏ hơn, chủ yếu là nhập khẩu nguyên liệu thô và tài nguyên năng lượng.

Trong tháng 1, cán cân thương mại âm trầm trọng. Nếu vào tháng 12, cán cân nghiêng về nhập khẩu (+69 tỷ yên) thì vào tháng 1, nó đã giảm xuống mức âm 1758 tỷ yên. Nhìn vào cán cân cả năm 2023, nhập khẩu thường thua xuất khẩu. Sản xuất công nghiệp giảm -7,5% trong tháng 1, tệ hơn mức tăng trưởng +1,4% trước đó và dự báo là -6,7%. Vì vậy, các quan chức Nhật Bản, giống như phương pháp tặng hoa, tự hỏi điều gì tốt hơn và quan trọng hơn - hỗ trợ nền kinh tế hay chống lạm phát. Trong khi đó, BoJ không có bước đi cụ thể nào mà chỉ giới hạn ở những tuyên bố mơ hồ, thường rất mâu thuẫn.

● Vào ngày 29 tháng 2, sau những bình luận diều hâu từ thành viên Hội đồng quản trị Ngân hàng Nhật Bản (BoJ) Hajime Takata, lãi suất trái phiếu chính phủ Nhật Bản đã tăng từ 0,68% lên 0,71% và tỷ giá USD/JPY giảm mạnh từ 150,14 xuống 149,20. Quan chức cấp cao này cho rằng BoJ nên xem xét khả năng áp dụng các biện pháp đối phó linh hoạt, bao gồm việc rời bỏ chính sách nới lỏng tiền tệ, điều mà các nhà đầu tư hiểu là tín hiệu cho việc tăng lãi suất.

Tuy nhiên, chỉ một ngày sau, Kazuo Ueda, người đứng đầu Ngân hàng Nhật Bản, nhận định nền kinh tế nước này sẽ tiếp tục phục hồi dần dần và sự sụt giảm GDP trong quý 4 phần nào là sự điều chỉnh sau mức tăng trưởng mạnh mẽ được thúc đẩy bởi nền kinh tế. khởi động lại sau đại dịch COVID. Theo Ueda, lạm phát đang giảm với tốc độ nhanh hơn dự kiến mà không có bất kỳ đợt tăng lãi suất nào. Sau đó, USD/JPY đảo ngược hướng, hướng về phía trên và tăng lên 150,70.

● Ưu điểm chính của đồng yên hiện nay là trong khi các ngân hàng trung ương lớn của G10 đang xem xét nới lỏng chính sách của mình thì Ngân hàng Nhật Bản chỉ có thể xem xét việc thắt chặt chính sách của mình. Rõ ràng là nó sẽ không hạ lãi suất vốn đã âm -0,10%. Commerzbank vẫn không loại trừ khả năng BoJ có thể quyết định thực hiện các bước ban đầu để sớm bình thường hóa chính sách tiền tệ của mình. Các nhà kinh tế của ngân hàng viết: “Tuy nhiên, chúng tôi cho rằng điều này sẽ bị hạn chế về bản chất”. “Giống như năm 2000 và 2006, lần tăng lãi suất đầu tiên có thể sẽ làm giảm lạm phát. Sau đó, sẽ không có sự bình thường hóa nào nữa.” Do đó, Commerzbank dự báo tỷ giá USD/JPY sẽ giảm dần xuống mức 142,00 vào tháng 12 năm nay, sau đó tăng ổn định lên 146,00 vào cuối năm 2025.

● Tuần trước kết thúc ở mức 150,10 đối với cặp tiền tệ này, sau khi dữ liệu PMI yếu trong lĩnh vực sản xuất của Hoa Kỳ được công bố. Nhìn về phía trước, dự báo trung bình của các nhà phân tích đặt 60% ủng hộ phe gấu đối với cặp USD/JPY, 20% ủng hộ phe bò và 20% vẫn thiếu quyết đoán. Trên bộ dao động D1, 65% có màu xanh lá cây (với 10% ở vùng quá mua) và 35% còn lại hiển thị màu xám trung tính. Tương tự, 65% chỉ báo xu hướng có màu xanh lá cây, 35% màu đỏ. Mức hỗ trợ gần nhất là 149,60, tiếp theo là 149,20, 148,25-148,40, 147,65, 146,65-146,85, 144,90-145,30, 143,40-143,75, 142,20 và 140,25-140,60. Các mức và vùng kháng cự lần lượt là 150,90, 151,70-152,05 và 153,15.

● Trong lịch tuần tới, thứ Ba, ngày 5 tháng 3, đáng chú ý là công bố Chỉ số giá tiêu dùng (CPI) ở khu vực Tokyo. Không có sự kiện quan trọng nào khác liên quan đến nền kinh tế Nhật Bản được lên kế hoạch trong thời gian tới.

TIỀN ĐIỆN TỬ: Kỷ lục mới cho “Vua khỏa thân”

● Tuần trước, bitcoin đã lập mức cao lịch sử so với đồng nội tệ ở nhiều quốc gia. Giờ đây, tiền điện tử hàng đầu đang hướng tới việc kiểm tra và có thể vượt qua mức cao nhất mọi thời đại là 68.917 USD, đạt được vào ngày 10 tháng 11 năm 2021. Ít nhất, động lực hiện tại cho thấy mục tiêu này: bắt đầu từ 50.894 USD vào Thứ Hai, ngày 26 tháng 2, BTC/USD đã tăng vọt lên 63.925 USD vào thứ Tư, tăng hơn 25% chỉ sau ba ngày. Tại thời điểm này, Chỉ số tham lam và sợ hãi Bitcoin đã tăng vọt lên 82 điểm, tiến vào vùng Tham lam cực độ. Như Matt Simpson, nhà phân tích thị trường cấp cao tại City Index, đã viết: "Nếu đây là bất kỳ thị trường nào khác, nó có thể được xếp vào loại 'quá nóng đỉnh điểm - hãy tránh xa bong bóng này'. Nhưng bitcoin đã bước vào giai đoạn tăng giá theo hình parabol và không có dấu hiệu ngay lập tức về việc hình thành đỉnh."

● Hãy nhớ lại rằng vào ngày 1 tháng 2, BTC được giao dịch ở mức 41.877 USD. Như vậy, trong 29 ngày, vàng kỹ thuật số đã tăng khoảng 50%, khiến tháng 2 vừa qua trở thành tháng thành công nhất đối với các nhà đầu tư trong ba năm qua. Chúng tôi đã xem xét kỹ lưỡng năm lý do đằng sau đợt tăng giá đang diễn ra trong bài đánh giá trước đây, từ lý do quan trọng nhất đến ít quan trọng nhất. Các khoản đầu tư lớn vào các quỹ ETF Bitcoin giao ngay đóng vai trò là chất xúc tác cho nhu cầu điên cuồng về bitcoin. Tuy nhiên, theo ghi nhận của JPMorgan, hoạt động mua bán của các nhà đầu tư tiền điện tử bán lẻ với số lượng tương đối nhỏ thậm chí đã vượt qua dòng tiền từ các công ty lớn vào thời điểm này.

Các nhà phân tích của Glassnode tin rằng tình hình hiện tại giống với sự bùng nổ được quan sát thấy vào năm 2020–2021. Động lực của dòng vốn, hoạt động trao đổi, đòn bẩy trong các công cụ phái sinh tiền điện tử và nhu cầu từ cả các nhà đầu cơ tổ chức và bán lẻ đều cho thấy sự bùng nổ trong khẩu vị rủi ro của các nhà đầu tư. Dấu hiệu tâm lý đầu cơ cũng đã xuất hiện trên thị trường phái sinh. Tổng lãi suất mở (OI) đối với hợp đồng tương lai bitcoin đạt 21 tỷ USD và cũng đang tiến gần đến mức hưng phấn của năm 2021. Chỉ trong 7% số ngày giao dịch, giá trị OI cao hơn. Sự gia tăng đáng kể trong việc thanh lý các vị thế bán bitcoin đóng vai trò là một tác nhân bổ sung.

● Nhà đầu tư, người sáng lập Heisenberg Capital và người dẫn chương trình Keizer Report, Max Keiser, đã so sánh việc đầu tư vào tiền điện tử hàng đầu với việc mua cổ phiếu Berkshire Hathaway của Warren Buffett vào tháng 3 năm 1985, khi chúng có giá 1.500 USD mỗi cổ phiếu. Kể từ đó, giá của những cổ phiếu này đã tăng lên 629.000 USD. Theo Keiser, bitcoin có tiềm năng tăng hơn 41.000%. Nếu tiền điện tử hàng đầu trải qua sự tăng trưởng nhanh chóng như vậy thì mỗi đồng xu sẽ có giá trị hơn 21.000.000 USD và vốn hóa thị trường của tài sản kỹ thuật số sẽ vượt quá 450 nghìn tỷ USD. (Để so sánh, giá trị vốn hóa thị trường hiện tại của Apple Inc. là 2,82 nghìn tỷ USD, khiến nó trở thành một trong những công ty có giá trị nhất thế giới, tiếp theo là Microsoft với 2,0 nghìn tỷ USD, Alphabet ở mức 1,77 nghìn tỷ USD và Amazon ở mức 1,6 nghìn tỷ USD).

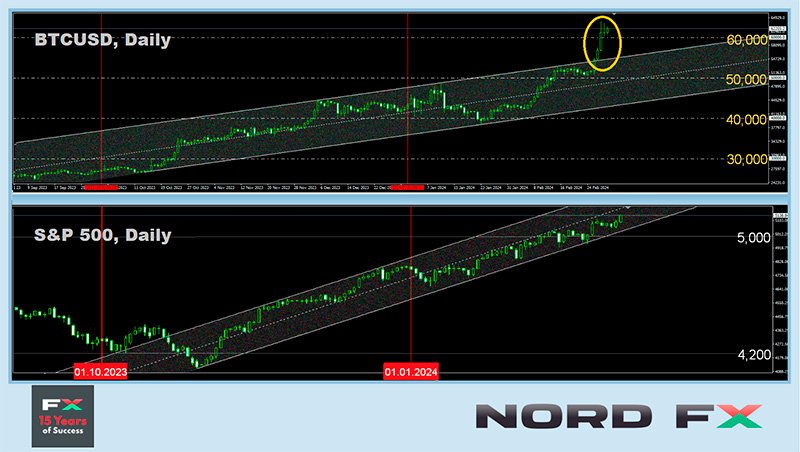

Hơn nữa, Max Keizer đã cảnh báo các nhà giao dịch và nhà đầu tư về khả năng xảy ra một đợt sụp đổ lớn trên thị trường chứng khoán Mỹ. Ông tuyên bố: “Một vụ tai nạn tương tự như năm 1987 đang sắp xảy ra. Bitcoin là nơi trú ẩn an toàn hoàn hảo, giá của nó sẽ tăng vọt lên trên 500.000 USD”. Cần lưu ý rằng bitcoin đã hoàn toàn "tách rời" khỏi các tài sản rủi ro như cổ phiếu và mối tương quan của nó với các chỉ số chứng khoán như S&P500, Dow Jones và Nasdaq hầu như đã giảm xuống 0.

● Sau khi BTC/USD vượt qua mức 56.000 USD vào ngày 27 tháng 2, nhà giao dịch, nhà phân tích huyền thoại và người đứng đầu Factor LLC, Peter Brandt, đã điều chỉnh dự báo của mình về tỷ giá của tiền điện tử đầu tiên vào năm 2025 từ 120.000 USD lên 200.000 USD. Chuyên gia đã nâng tiêu chuẩn khi bitcoin vượt qua ranh giới kháng cự trên của kênh 15 tháng (trên biểu đồ BTC/USD, đây là các đường xu hướng kết nối mức thấp của tháng 11 năm 2022 và tháng 9 năm 2023, cũng như mức cao của tháng 4 2023 và tháng 1 năm 2024). Theo Brandt, chu kỳ tăng giá hiện tại sẽ kết thúc vào tháng 8 đến tháng 9 năm 2025. Vào thời điểm đó, báo giá của vàng kỹ thuật số sẽ đạt được mục tiêu đã đề ra.

Về điểm thoát khỏi vị trí này, Brandt, nửa đùa, nửa nghiêm túc, đã viết rằng anh ấy sẽ sử dụng mắt laser trên mạng X như một “chỉ báo trái ngược”, giống như vào năm 2021. “Vì vậy, các bạn,” anh ấy thúc giục, "nếu bạn muốn bitcoin duy trì xu hướng mạnh mẽ, vui lòng không đăng hình ảnh tia laser lên ảnh hồ sơ mạng xã hội của bạn. Quá nhiều mắt laser là tín hiệu bán."

Một con số tương tự đã được ChatGPT-4 đề cập. Theo Trí tuệ nhân tạo này, đến tháng 8 năm 2025, giá BTC có thể đạt tới 179.000 USD. Tuy nhiên, ChatGPT-4 thừa nhận khó khăn trong việc dự báo chính xác và cảnh báo rằng “những tính toán này chỉ mang tính suy đoán và phụ thuộc vào nhiều yếu tố kinh tế, quy định và công nghệ không thể đoán trước”.

● Về năm hiện tại, 2024, giá của loại tiền điện tử đầu tiên có thể đạt 150.000 USD trong 10 tháng tới. Ý kiến này được Tom Lee, đồng sáng lập công ty phân tích Fundstrat, bày tỏ trong một cuộc phỏng vấn với CNBC. Ông giải thích: “ETF làm tăng nhu cầu, giảm một nửa làm giảm nguồn cung và việc nới lỏng chính sách tiền tệ dự kiến đều hỗ trợ tài sản rủi ro và bitcoin”. Đồng thời, chuyên gia tin rằng sẽ không có sự điều chỉnh trên thị trường tiền điện tử trong tương lai gần. Ở góc độ dài hạn, Lee nhắc lại dự báo tháng 1 của mình về việc bitcoin sẽ đạt 500.000 USD trong vòng 5 năm. Người đồng sáng lập Fundstrat nói thêm: “Đó là một khoản tiền hợp lý, tôi nghĩ nó đang chứng minh được tiện ích của mình. Đây là một kho lưu trữ giá trị tuyệt vời, một tài sản có rủi ro tốt và cũng cực kỳ an toàn”.

● Vào thời điểm bài đánh giá được viết vào tối Thứ Sáu, ngày 1 tháng 3, BTC/USD đang giao dịch ở mức gần 62.500 USD. Tổng vốn hóa thị trường của thị trường tiền điện tử đã vượt ngưỡng quan trọng là 2 nghìn tỷ USD và đạt 2,34 nghìn tỷ USD (tăng từ 1,95 nghìn tỷ USD một tuần trước). Chỉ số Sợ hãi & Tham lam tiền điện tử đã tăng từ 76 lên 80 điểm và nằm trong vùng cực kỳ tham lam.

● Và cuối cùng, một con ruồi trong dầu thơm giữa niềm vui chung. Trái ngược với nhiều người đam mê bitcoin, các chuyên gia tại Ngân hàng Trung ương Châu Âu tin rằng giá trị hợp lý của BTC là... bằng không. Và điều này bất chấp sự chấp thuận của các quỹ ETF bitcoin giao ngay ở Mỹ và đợt tăng giá hiện tại.

Vào tháng 11 năm 2022, các chuyên gia của ECB đã xuất bản một bài báo có tiêu đề “Vị trí cuối cùng của Bitcoin”. Ở đó, họ gọi việc ổn định báo giá của tiền điện tử là “sự thở hổn hển cuối cùng được tạo ra một cách giả tạo trước con đường dẫn đến sự không liên quan cuối cùng”. Kể từ đó, giá vàng kỹ thuật số đã tăng từ ~17.000 USD lên ~60.000 USD. Tuy nhiên, điều này không khiến các chuyên gia của ngân hàng thay đổi quan điểm. Trong một bài tiểu luận mới có tựa đề "Sự phê duyệt của ETF - Quần áo mới cho vị vua khỏa thân", họ tuyên bố rằng họ đã đúng trong những lập luận chính của mình hơn một năm trước. Thứ nhất, bitcoin đã thất bại với tư cách là một loại tiền kỹ thuật số phi tập trung toàn cầu để thanh toán. Thứ hai, tiền điện tử chưa trở thành một tài sản đầu tư phù hợp mà giá trị chắc chắn sẽ tăng lên.

Bài luận nêu rõ: “Bitcoin vẫn không phù hợp để làm một khoản đầu tư”. “Nó không tạo ra bất kỳ dòng tiền nào (như bất động sản) hay cổ tức (như cổ phiếu), không thể sử dụng hiệu quả (như hàng hóa), không mang lại bất kỳ lợi ích xã hội nào (như vàng trang sức) hoặc giá trị chủ quan dựa trên khả năng vượt trội (như tác phẩm nghệ thuật)", các chuyên gia của ECB tin tưởng. Sẽ rất thú vị để xem họ sẽ nói gì, chẳng hạn như nếu dự báo của Max Keiser trở thành sự thật và "vua khỏa thân" trị giá 21 triệu USD mỗi đồng xu.

Nhóm phân tích NordFX

Lưu ý: Những tài liệu này không phải là khuyến nghị đầu tư hoặc hướng dẫn hoạt động trên thị trường tài chính và chỉ nhằm mục đích cung cấp thông tin. Giao dịch trên thị trường tài chính tiềm ẩn nhiều rủi ro và có thể dẫn đến mất hoàn toàn số tiền ký gửi.

Quay lại Quay lại