EUR/USD: Голова ФРС занурює долар

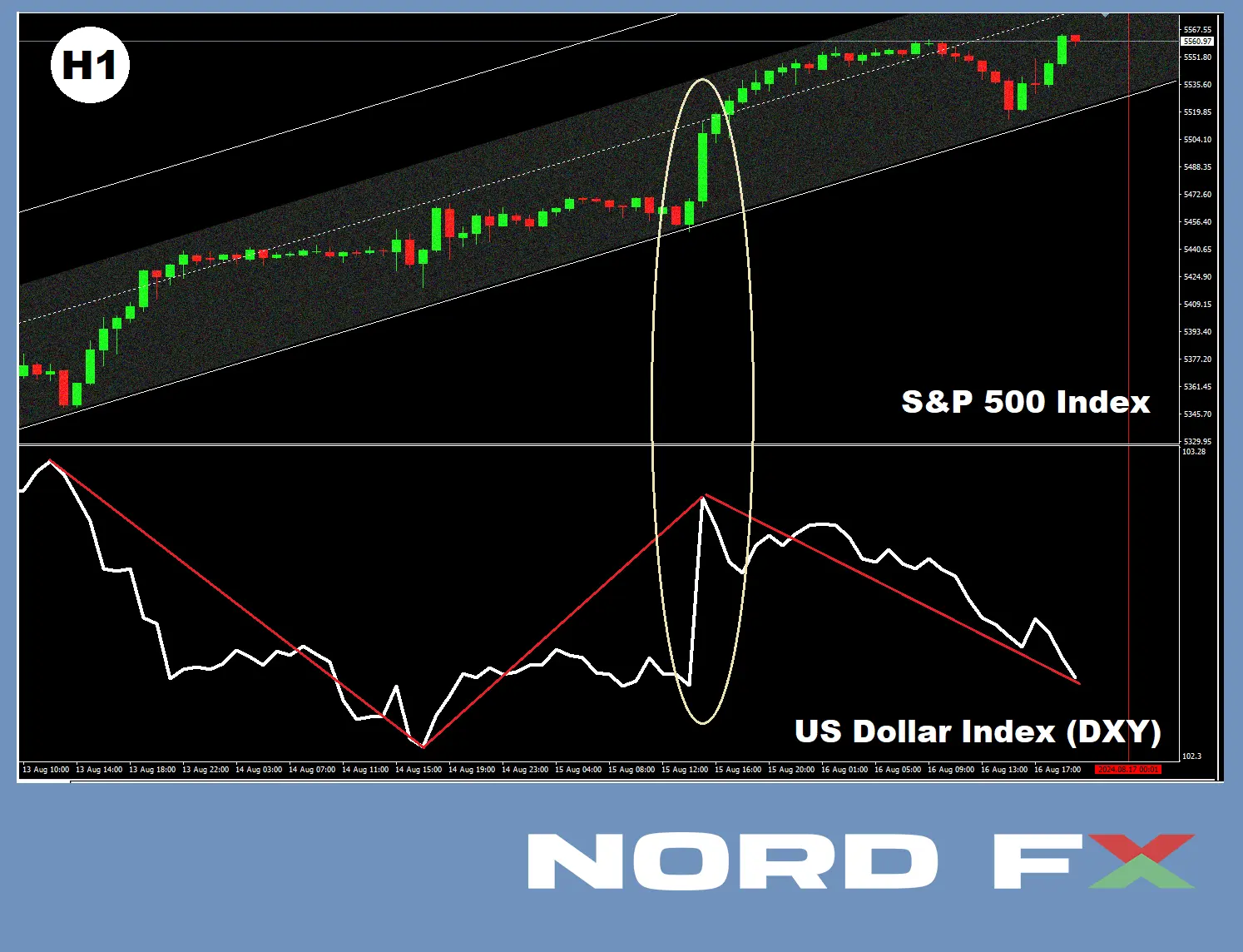

● У середу, 21 серпня, індекс долара DXY опустився до найнижчого рівня за вісім місяців, знайшовши підтримку на рівні 100,92. У результаті пара EUR/USD досягла 13-місячного максимуму, піднявшись до 1,1173. Востаннє такі висоти спостерігалися в липні 2023 року. Ця динаміка може бути пов’язана зі зростанням глобального апетиту до ризику серед інвесторів, зменшенням розриву в економічному зростанні між США та єврозоною та, звичайно ж, очікуванням рішучих кроків Федеральної резервної системи щодо пом’якшення монетарної політики (QE).

Зниження ставки на 25 базисних пунктів на засіданні FOMC (Федерального комітету з операцій на відкритому ринку) 18 вересня майже всіма очікується. Більше того, після виходу оновлених даних по ринку праці США ймовірність зниження ставки на 50 базисних пунктів зросла з 30% до 35%. Ф'ючерсний ринок також прогнозує, що загальне зниження вартості доларових позик до кінця року складе 95-100 базисних пунктів.

Що стосується євро, то очікування значно скромніші: ймовірність зниження ставки на 25 базисних пунктів на засіданні ЄЦБ 12 вересня становить 40%. Загалом до кінця року прогнозується зниження ставки на 50 базисних пунктів. Ця розбіжність у темпах QE надає певну перевагу євро. У результаті, згідно з даними швейцарської UBS Group, тільки у серпні алгоритмічні трейдери продали приблизно $70-80 мільярдів. З іншого боку, як зазначають аналітики Bank of New York Mellon, фінансові менеджери активно купували євро в останні дні тижня.

● У липні 2022 року рівень інфляції в США становив 9,1%. Завдяки жорсткій монетарній політиці (QT) центральний банк США зумів знизити його до 3,0%. Однак індекс споживчих цін (CPI) тоді практично стабілізувався, вперто не бажаючи наближатися до цільового рівня 2,0%. Насправді, іноді він піднімався до 3,5-3,7%. У серпні CPI склав 2,9%.

З іншого боку, підвищення процентної ставки до найвищого за 23 роки рівня 5,50% і утримання її на цьому рівні протягом останніх дев’яти місяців призвело до проблем в економіці США. Індекс виробничої активності впав до восьмимісячного мінімуму, а рівень безробіття в країні зріс з 3,7% до 4,3%. У результаті регулятору зараз доводиться робити вибір: або продовжувати боротьбу з інфляцією, або підтримувати економіку. Очевидно, що ФРС вибере останнє. Примітно, що ще в липні кілька членів FOMC були готові проголосувати за зниження ставки. Однак вони утрималися, вирішивши почекати до вересня, щоб прийняти рішення на основі оновлених макроекономічних показників.

● На відміну від Федеральної резервної системи, Європейський центральний банк (ЄЦБ) може здійснювати пом'якшення своєї монетарної політики помірнішими темпами, враховуючи кілька факторів. Споживча інфляція (CPI) зараз становить 2,6%, зростання середньої погодженої зарплати в єврозоні сповільнилося у другому кварталі з 4,7% до 3,6%, а процентна ставка становить 4,25%, що на 125 базисних пунктів нижче, ніж поточна ставка ФРС.

Згідно з даними, оприлюдненими в четвер, ділова активність у єврозоні зросла. Композитний індекс PMI, за попередніми оцінками, у серпні зріс до 51,2 пунктів порівняно з 50,2 пунктами попереднього місяця. Протилежно цьому, ринки прогнозували зниження індексу до 50,1 пунктів. Значення PMI вище 50,0 вказують на економічне зростання, і ця тенденція дещо послабила очікування двох знижень ставки ЄЦБ цього року. Проте деякі аналітики вважають, що це зростання ділової активності є тимчасовим і спричиненим Олімпійськими іграми в Парижі. Ця теорія також підкріплюється тим, що PMI Німеччини, двигун європейської економіки, знижується. Композитний індекс Німеччини, який очікувалося, що зросте до 49,2, насправді знизився з 49,1 до 48,5 у серпні.

● Окрім макроекономічної статистики, на цей тиждень на долар могли вплинути промови голови Федеральної резервної системи Джерома Пауелла на щорічному економічному симпозіумі в Джексон-Хоулі, США, який був запланований на самий кінець тижня, у п’ятницю, 23 серпня. І це дійсно мало вплив, хоча і не на користь долара.

Голова ФРС підтвердив, що час настав для коригування монетарної політики. "Інфляція значно знизилася і тепер набагато ближче до цільового рівня. Моя впевненість у тому, що інфляція стійко повертається до 2%, зросла", – заявив Пауелл, зазначивши, що "зростаючі ризики для інфляції зменшилися, тоді як зростають ризики для зайнятості". За його словами, охолодження ринку праці є незаперечним, і ФРС зробить усе можливе, щоб підтримати його. "Поточний рівень ставки забезпечує достатньо простору для реагування на ризики, включаючи небажане подальше послаблення ринку праці. Час і темп зниження ставки залежатимуть від отриманих даних, перспектив і балансу ризиків."

Таким чином, Пауелл залишив відкритими двері для поступового зниження ставки до кінця року. Ринок відреагував на це зниженням індексу долара DXY до 100,60, і пара EUR/USD зросла до 1,1200. Пара завершила п’ятиденний період на рівні 1,1192. Перед виступом голови ФРС 80% опитаних аналітиків очікували подальшої корекції вниз. Однак після виступу співвідношення сил змінилося, і тепер лише 40% очікують, що долар зміцниться і пара знизиться до 1,1000 найближчим часом. Така ж кількість підтримує євро, тоді як решта 20% зайняли нейтральну позицію. У технічному аналізі всі 100% трендових індикаторів і осциляторів на D1 вказують на північ, хоча 15% із них знаходяться в зоні перекупленості. Найближча підтримка для пари розташована в зоні 1,1170, за нею йдуть 1,1095-1,1110, 1,1030-1,1045, 1,0985, 1,0880-1,0910, 1,0825, 1,0775-1,0805, 1,0725, 1,0665-1,0680 і 1,0600-1,0620. Зони опору знаходяться навколо 1,1200, потім 1,1230-1,1275, 1,1350 і 1,1480-1,1505.

● Економічний календар на наступний тиждень насичений важливими подіями. У вівторок, 27 серпня, буде оприлюднено дані ВВП Німеччини за другий квартал, а в четвер, 29 серпня, вийдуть дані ВВП США. Також 29 серпня будуть доступні попередні дані щодо інфляції споживачів (CPI) в Німеччині. Крім того, у цей день будуть опубліковані традиційні статистичні дані щодо кількості первинних заявок на допомогу по безробіттю в США. П'ятниця, 30 серпня, обіцяє збільшення волатильності через вихід ключових інфляційних показників, таких як індекс споживчих цін (CPI) в єврозоні та індекс основних витрат на особисте споживання (Core PCE) в США. Крім того, 30 серпня – це останній робочий день місяця, і багато учасників ринку вживатимуть заходів для покращення своїх балансових показників.

GBP/USD: Черепахи перемагають голубів

● Чим повільніше центральний банк знижує процентні ставки, тим краще зазвичай працює його національна валюта. Ці перегони між голубами та черепахами природним чином поширилися на пару GBP/USD. Впевненість інвесторів у тому, що голуби з Федеральної резервної системи почнуть пом’якшувати монетарну політику на найближчому вересневому засіданні, продовжує тиснути на долар. З іншого боку, ймовірність зниження ставки Банком Англії (BoE) у вересні значно менш визначена. Цілком можливо, що QE у Великій Британії відбуватиметься черепашачими темпами, що сприяє зростанню пари GBP/USD другий тиждень поспіль.

Згідно з останніми даними Управління національної статистики Великої Британії, інфляція (CPI) в країні залишається відносно низькою – на рівні 2,2% у річному вимірі. Це відбулося після двох місяців, коли вона була на цільовому рівні 2,0%. Підйом фунта прискорився на тлі сильних показників безробіття, які перевершили очікування. 13 серпня було повідомлено, що рівень безробіття у червні знизився до 4,2%, що є значним поліпшенням порівняно з 4,4% у травні. З огляду на те, що прогноз був на рівні 4,5%, ці дані справили сильне враження на ринок. Таке зниження рівня безробіття свідчить про позитивні зміни на ринку праці і може бути ознакою стабілізації економіки, що може підвищити інвестиції.

Сприятливі звіти щодо індексу менеджерів із закупівель (PMI) ще більше зміцнили фунт. Дані, оприлюднені Chartered Institute of Procurement & Supply та S&P Global у четвер, 22 серпня, показали, що попередній PMI у Великій Британії перевищив очікування, піднявшись до 53,4 у серпні з 52,8 у попередньому місяці. Виробничий PMI також зріс з 52,1 до 52,5 пунктів, перевершивши прогноз 52,1. PMI у сфері послуг зріс до 53,3 у серпні з 52,5 у липні, перевищивши консенсус-прогноз на рівні 52,8. Після виходу цих позитивних даних ймовірність зниження ставки Банком Англії у вересні впала нижче 30%.

● Після голубиного виступу голови ФРС Джерома Пауелла в п'ятницю ввечері в Джексон-Хоулі також відбувся виступ губернатора Банку Англії Ендрю Бейлі, під час якого пара GBP/USD досягла максимуму на рівні 1,3230, закрившись на рівні 1,3216.

Середній прогноз на найближчий час є повністю нейтральним: третина експертів очікує зміцнення долара і зниження пари, ще третина підтримує фунт, а решта третина вагається. Що стосується технічного аналізу на D1, подібно до EUR/USD, всі 100% трендових індикаторів і осциляторів вказують на північ (при цьому 20% із них сигналізують про перекупленість). Якщо пара знизиться, вона зустріне рівні підтримки та зони навколо 1,3070-1,3125, 1,2980-1,3010, 1,2940, 1,2815-1,2850, 1,2750, 1,2665-1,2675, 1,2610-1,2620, 1,2500-1,2550, 1,2445-1,2465, 1,2405 і 1,2300-1,2330. У разі підвищення опір зустріне на рівнях 1,3230-1,3245, 1,3305, 1,3425, 1,3485-1,3515, 1,3645, 1,3720, 1,3835, 1,4015 та максимуму 30 травня 2021 року на рівні 1,4250.

● На наступний тиждень не заплановано жодних значних подій чи макроекономічної статистики, пов’язаних зі станом економіки Великої Британії. Крім того, трейдерам слід пам’ятати, що в понеділок, 26 серпня, у Великій Британії вихідний день.

Криптовалюти: Тренд змій у BTC наближається до кінця

● У нашому попередньому огляді ми не обмежилися традиційними поняттями ведмежих і бичачих трендів і ввели власний термін для бічного руху в вузькому діапазоні: тренд змій. Відповідно до своєї назви, пара BTC/USD продовжувала повзати, як змія, минулого тижня, роблячи спроби пробитися нижче рівня підтримки 58 000 доларів або вище рівня опору 62 000 доларів. Цей шаблон зберігався до вечора 23 серпня.

● Якщо подивитися на середньостроковий графік, стає зрозуміло, що після 14 березня, коли біткоїн досяг нового історичного максимуму (ATH) на рівні 73 743 долари, він рухається в спадному каналі, демонструючи значну волатильність. Аналітики CryptoQuant вважають, що падіння ціни BTC пов'язане зі зменшенням покупок емітентами спотових біржових фондів (ETF) у США. У березні інвестиційні фірми купували в середньому 12 500 BTC на день на біржах, тоді як з 11 по 17 серпня цей середній показник знизився до лише 1 300 монет: майже в десять разів менше. Щомісячний темп зростання криптоактивів, що належать китам, зменшився з 6% у березні до поточних 1%, що неминуче вплинуло на ціну провідної криптовалюти. Однак, на нашу думку, основний висновок полягає в тому, що, незважаючи на уповільнення, ці активи все ще поступово зростають.

Також важливо зазначити, що кількість холдерів продовжує зростати. За даними CryptoQuant, роздрібні довгострокові власники продовжують накопичувати цифрове золото, встановивши рекордний місячний показник у 391 000 BTC.

Звіти Bitwise показують, що частка великих інституційних інвесторів у загальних активах під управлінням (AUM) зросла з 18,74% до 21,15%. Той факт, що інституційні інвестори зберігають свою довіру до провідної криптовалюти, є обнадійливим знаком. Експерти підкреслюють, що темпи заповнення спотових BTC-ETF є найшвидшими в історії всіх біржових фондів. Зазначається, що 60% із 25 найбільших інвестиційних компаній володіють спотовими ETF на основі біткоїну. Крім того, 6 із 10 найбільших хедж-фондів, включаючи Citadel, Millennium Management і G.S. Asset Management, все частіше включають біткоїн-ETF у свої інвестиційні стратегії.

● Звіти від інституційних керуючих фондами та компаній за другий квартал 2024 року чітко демонструють переваги серед великих гравців на користь BTC-ETF порівняно з продуктами на основі інших активів, таких як золото. "Великі інвестори припинили втечу від підвищеної волатильності біткоїна, залишаючись відносно стабільними та схильними до холдингу", – пише Андре Драгуш, керівник досліджень у ETC Group. За словами цього експерта, переважна більшість інвесторів, які придбали акції спотових BTC-ETF з початку 2024 року, збільшили свої позиції в активах. "Серед компаній, зареєстрованих у першому кварталі, 44% збільшили свої активи, 22% зберегли їх, 21% скоротили, а 13% вийшли з біткоїн-ETF протягом другого кварталу", – пише Андре Драгуш. Він підсумовує: "У порівнянні з іншими фондами, що торгуються на біржі, це дійсно вражаюча продуктивність."

"Коли почнеться бичачий цикл, кількість інвесторів, охочих інвестувати в продукти, що торгуються на основі провідної криптовалюти, значно зросте", – прогнозує Bitwise. "Ми очікуємо, що в 2025 році приплив коштів у спотові біткоїн-ETF перевищить показники 2024 року, а в 2026 році перевищить показники 2025 року".

● Ми хотіли б додати кілька цифр до цього позитивного прогнозу. По-перше, згідно з даними криптобіржі Binance, 50% інвесторів у Латинській Америці купують криптовалюту на довгострокову перспективу. По-друге, загальна ринкова капіталізація стейблкоїнів зростає, досягнувши нового історичного максимуму в 165 мільярдів доларів. Обидві ці цифри свідчать не лише про зростання довіри до майбутнього цифрових активів, але й про збільшення ліквідності, що може стати вирішальною основою для наступного бичачого ралі. Єдине питання, що залишається: коли це ралі нарешті розпочнеться?

● Деякі експерти вважають, що без відновлення покупок ETF загальний попит на біткоїн може залишитися пригніченим. Враховуючи поточну консолідацію (тренд змій) і той факт, що провідна криптовалюта завершила липень у мінусі, можливо, що серпень також завершиться збитками. На основі цього штучний інтелект від PricePredictions розрахував, що до 31 серпня біткоїн торгуватиметься на рівні близько 53 766 доларів, а в останнє десятиліття вересня може наблизитися до позначки 48 000 доларів.

● Аналітик, відомий як Crypto Banter, категорично не погоджується з прогнозом ШІ. Він зазначає, що індикатор імпульсу Stochastic RSI входить у зону інвестування, сигналізуючи про потенційну можливість додати BTC до інвестиційного портфеля. Крім того, Crypto Banter підкреслює рівні Індексу страху та жадібності біткоїна як важливі індикатори для визначення потенційних дна ринку та вигідних точок входу. За його спостереженнями, поточні умови свідчать про те, що зараз оптимальний час для відкриття довгих позицій по BTC.

● CryptoQuant дотримується аналогічної позиції. На графіку індикатора Hash Ribbons 30-денна ковзна середня (DMA) перетнула 60-денну ковзну середню. За словами аналітиків компанії, це перехрестя часто збігається з нижньою точкою ціни BTC, надаючи інвесторам можливість увійти на ринок на більш вигідних умовах. "Індикатор Hash Ribbons свідчить, що капітуляція майнерів наближається до завершення", – пишуть вони. "Зменшення прибутковості через збільшення обчислювальної потужності та зниження винагороди за блоки змушує компанії інвестувати в енергоефективніше обладнання та центри обробки даних".

Експерти CryptoQuant вважають, що майнери продовжать свою стратегію накопичення резервів біткоїна, очікуючи зростання вартості цієї криптовалюти до 70 000 доларів або вище до кінця року. Щодо менших майнерів, CryptoQuant прогнозує, що вони поступово вийдуть з ринку через відсутність ресурсів для покупки дорогого обладнання, що призведе до формування конгломератів, якими домінуватимуть великі гравці в галузі майнінгу.

● Майкл Ван Де Поппе, генеральний директор MN Trading, переконаний, що біткоїн досягне нового піку вже цієї осені, причому інституційні інвестори будуть основним каталізатором його зростання. Ці інвестори активно купували біткоїн під час зниження його ціни, і Ван Де Поппе вважає, що нещодавнє коригування може спровокувати потужне ралі у вересні чи жовтні цього року. Основний фактор, на його думку, полягає в тому, що біткоїн повинен продовжувати утримуватися вище позначки 57 000 доларів.

Так само аналітик, відомий як Rekt Capital, передбачив, що бичачий ралі розпочнеться приблизно в той же час. Він пропонує, що приблизно через 160 днів після халвінгу біткоїн увійде в параболічну фазу. За його розрахунками, це має статися наприкінці вересня 2024 року.

● Метью Сігель, керівник досліджень цифрових активів у VanEck, також оптимістично налаштований щодо майбутнього біткоїна. Він вважає, що біткоїн наблизиться до свого історичного максимуму відразу після президентських виборів у США. "Ми спостерігаємо типову сезонну модель, коли перша криптовалюта зазвичай стикається з викликами [...] після халвінгу", – пише він. "З припливом ліквідності біткоїн незабаром має почати зростати". За словами Метью Сігеля, незалежно від того, хто стане наступним президентом США, ринок повинен готуватися до чотирьох років "безрозсудної фіскальної політики". Саме в цей період перша криптовалюта досягне своїх пікових значень. Він прогнозує, що до 2025 року під впливом пом’якшення монетарної політики BTC перевищить свій історичний максимум.

● Зак Пандл, керуючий директор Grayscale Investments, загалом погоджується з цією думкою. Він вважає, що зростання ціни біткоїна зумовлене не заявами кандидатів у президенти США, а макроекономічними трендами та ослабленням долара. Пандл стверджує, що нова адміністрація навряд чи зробить значні кроки щодо регулювання криптоіндустрії, і, швидше за все, все залишиться так, як є, оскільки влада більше стурбована зростанням державного боргу. Виконавчий директор Grayscale Investments зазначив, що біткоїн дедалі частіше розглядається інвесторами як привабливий інструмент для захисту від інфляції та знецінення фіатної валюти. Пандл прогнозує, що долар США продовжуватиме знецінюватися протягом наступного десятиліття, що призведе до збільшення інвестицій у провідний криптоактив.

● Нещодавно компанія з управління цифровими активами VanEck опублікувала новий прогноз для біткоїна, в якому зазначені три потенційні рівні цін на BTC залежно від розвитку ринку та його прийняття як глобального резервного активу. За базовим сценарієм, до 2050 року провідна криптовалюта може досягти 3 мільйонів доларів за монету. За ведмежим сценарієм мінімальна вартість BTC становитиме 130 314 доларів. Однак якщо реалізується бичачий сценарій, 1 біткоїн може коштувати 52,4 мільйона доларів через 26 років.

На цьому тлі прогноз Роберта Кійосакі, автора бестселера "Багатий тато, бідний тато", здається відносно скромним. Письменник і економіст вважає, що на тлі насувається спаду на валютних і фондових ринках ціни на дорогоцінні метали зростуть у кілька разів, а ціна цифрового золота може досягти 10 мільйонів доларів за BTC.

● На момент написання цього огляду, ввечері 23 серпня, пара BTC/USD все ще далеко від досягнення 10 мільйонів або 50 мільйонів доларів. Однак після голубиного виступу голови ФРС Джерома Пауелла в Джексон-Хоулі пара скористалася слабкістю долара, різко піднялася вгору і досягла рівня 63 893 доларів. Загальна ринкова капіталізація криптовалютного ринку зараз становить 2,24 трильйона доларів (порівняно з 2,08 трильйона доларів тиждень тому). Індекс страху та жадібності криптовалют піднявся з 27 до 34 пунктів, але все ще залишається в зоні страху.

Криптовалюти: Бики готові підняти ETH та Ripple

● Згідно з даними криптовалютної біржі Crypto.com, кількість власників криптовалют зросла на 6,4% у першій половині 2024 року, збільшившись з 580 мільйонів до поточних 617 мільйонів. Примітно, що Ethereum у цьому плані обігнав біткоїн. Кількість власників ETH зросла на 9,7%, з 124 мільйонів до 136 мільйонів, тоді як власників біткоїна збільшилася на 5,9%, досягнувши 314 мільйонів порівняно з 296 мільйонами наприкінці грудня 2023 року.

Аналітики Crypto.com приписують більш широке прийняття Ethereum до оновлення Dencun у березні. Це хард-форк призвело до зниження комісій за транзакції на 99% на деяких протоколах другого рівня на блокчейні ETH. Для біткоїна ключовими факторами стали халвінг у квітні, запуск протоколу Runes і схвалення спотових BTC-ETF, які залучили понад 14 мільярдів доларів від інституційних інвесторів.

● Нещодавно відомий аналітик і трейдер Пітер Брандт, голова Factor LLC, передбачив, що Ethereum може "сигналізувати" про падіння до 2000 доларів за монету або навіть нижче. Однак аналітики CryptoQuant не погоджуються з цим прогнозом легенди Волл-стріт. На їхню думку, покупці ETH починають відновлювати свої сили. "У червні, коли ціна Ethereum досягла 3800 доларів, відкритий інтерес (OI) досяг рекордного рівня, перевищивши 13 мільярдів доларів. Це свідчило про потенційну корекцію ринку, яка насправді відбулася. 5 серпня OI знизився до 7 мільярдів доларів, але зараз відновлюється", – повідомляють аналітики компанії.

Вони вважають, що значне підвищення ціни на провідний альткоїн стане можливим після повернення на ринок гравців з використанням кредитного плеча. "Поточні дані свідчать про те, що покупці активізуються. Існує тенденція, що незабаром почнеться сильне бичаче ралі", – зазначає CryptoQuant. За прогнозами експертів, позитивна динаміка на ринку криптовалют уже проявляється, і очікується, що вона стане більш помітною до кінця третього кварталу.

● Токен Ripple (XRP) також демонструє бичачий сигнал. Технічні індикатори вказують на перевернуту модель "Голова та плечі" на денному графіку цього альткоїну, де друге плече ще формується. З моменту рішення суду у справі SEC (Комісії з цінних паперів і бірж США) проти Ripple, XRP корелює з основними криптовалютами, такими як біткоїн, Ethereum та Solana. Відштовхнувшись від рівня підтримки 0,55 долара, він торгується в вузькому бічному тренді разом із зазначеними активами після падіння на 50% після рішення суду.

Як зазначили аналітики, Ripple нещодавно почав формувати друге плече в цій бичачій моделі з потенційним співвідношенням ризик/винагорода 1:2. Це формування свідчить про те, що XRP може бути готовим до значного підвищення, якщо модель завершиться, як очікується.

Аналітична група NordFX