EUR/USD: Швейцарія зміцнює долар

● Ключовою подією минулого тижня, безперечно, стало засідання FOMC (Федерального комітету з операцій на відкритому ринку) ФРС США, що відбулося 20 березня. Як і очікувалося, американський центробанк одноголосно прийняв рішення про збереження ключової процентної ставки на найвищому за 23 роки рівні - 5,50% - на п'ятому засіданні поспіль. Оскільки підвищення ставки було очікуваним, учасників ринку значно більше цікавили коментарі та прогнози керівництва ФРС. Найважливіша заява пролунала від голови регулятора Джерома Пауелла, який згадав про розгляд трьох етапів зниження вартості запозичень у поточному році загальним обсягом 75 базисних пунктів (б.п.). Довгостроковий прогноз ставки було підвищено з 2,50% до 2,60%.

У коментарях за підсумками засідання було відзначено стійке зростання економіки Сполучених Штатів. Прогноз ВВП на цей рік було підвищено з 1,4% до 2,1%, а на 2025 рік - з 1,8% до 2,0%. Ринок праці також перебуває у доброму стані, а рівень безробіття - на низькому рівні. Згідно з новим прогнозом, воно може сягнути 4,0%, порівняно з раніше очікуваними 4,1%. Кількість нових робочих місць, створених за межами сільськогосподарського сектору (NonFarm Payrolls) в лютому склала 275 тис., що значно перевищило як попередній показник у 229 тис., так і прогноз у 198 тис.

● Щодо інфляції, то, незважаючи на те, що вона знизилася, вона залишається "підвищеною", як зазначено в заяві. Індекс споживчих цін (CPI) за лютий показав зростання на 3,2% у річному вимірі. Очікується, що до кінця 2024 року інфляція встановиться на рівні 2,4%, а базовий індекс споживчих витрат населення (PCE) - на рівні 2,6%. Раніше, у грудні, обидва показники прогнозувалися на рівні 2,4%.

У коментарях підкреслюється, що довгостроковою метою є зниження інфляції до 2,0% при досягненні максимального рівня зайнятості. Таким чином, ФРС залишатиметься пильним щодо інфляційних ризиків. Параметри монетарної політики можуть бути скориговані, якщо з'являться фактори, що перешкоджатимуть досягненню її цілей. Ці фактори включають, але не обмежуються ситуацією на ринку праці, економічним зростанням, інфляцією в США, станом світової економіки та міжнародними подіями.

Як уже зазначалося, основний сценарій на 2024 рік передбачає три зниження ставки на 25 базисних пунктів кожне. Проте члени FOMC не відкидають можливості того, що буде лише два або навіть одне зниження. Опитування Reuters показало, що 72 зі 108 економістів, або дві третини, очікують, що перше зниження ставки відбудеться в червні, а наступні - восени цього року.

● Фондовий ринок позитивно відреагував на результати засідання ФРС. Індекси S&P 500, Dow Jones та Nasdaq зросли, чого не можна сказати про індекс долара (DXY), оскільки новини про початок пом'якшення монетарної політики не порадували інвесторів. Як наслідок, курс євро/долар різко зріс. Однак 21 березня американська валюта відіграла свої втрати після того, як Швейцарський національний банк (SNB) на своєму щоквартальному засіданні несподівано знизив ключову процентну ставку на 25 базисних пунктів до 1,5%, всупереч очікуванням ринку щодо збереження ставки на рівні 1,75%.

"Пом'якшення монетарної політики стало можливим завдяки ефективній боротьбі з інфляцією протягом останніх двох з половиною років", - заявив SNB. "Інфляція вже кілька місяців перебуває нижче 2% і знаходиться в межах діапазону, який відповідає визначенню цінової стабільності. Згідно з останнім прогнозом, очікується, що інфляція залишиться в цьому діапазоні і в найближчі роки".

Таким чином, SNB став першим великим центральним банком, який почав пом'якшувати свою політику після тривалого циклу підвищення ставок через пандемію COVID-19. Як наслідок, трейдери "забули" про сигнали ФРС щодо зниження ставок і почали купувати долари, оскільки вони наразі залишаються єдиною високодохідною валютою з низьким рівнем ризику.

● Підтримку долару наприкінці робочого тижня також надали дані з ділової активності в США, опубліковані 21 березня. Індекс ділової активності в секторі послуг S&P Global Composite PMI зріс до 52,5 з 52,2, і хоча індекс PMI для сектору послуг знизився з 52,3 до 51,7, він залишився вищим за поріг 50,0, який відділяє економічне зростання від рецесії. Тим часом індекс ділової активності у виробничому секторі Філадельфії перевищив прогнози, досягнувши 3,2, а кількість первинних заявок на допомогу з безробіття в США за тиждень скоротилась з 215 тис. до 210 тис.

● Минулу п'ятиденку пара EUR/USD завершила на позначці 1,0808. Щодо прогнозу на найближче майбутнє, то на момент написання цього огляду ввечері в п'ятницю, 22 березня, 50% експертів висловилися за зміцнення долара і подальше зниження пари. 20% стали на бік євро, а 30% зайняли нейтральну позицію. Серед осциляторів на D1 лише 15% пофарбовані в зелений колір, 85% - в червоний, причому чверть з них вказують на перепроданість пари. Що стосується трендових індикаторів, то зелені мають 10%, в той час як червоні утримують абсолютну більшість - 90%. Найближча підтримка пари знаходиться в зоні 1,0795-1,0800, за якою слідують 1,0725, 1,0680-1,0695, 1,0620, 1,0495-1,0515 і 1,0450. Зони опору знаходяться в областях 1,0835-1,0865, 1,0900-1,0920, 1,0965-1,0980, 1,1015, 1,1050 і 1,1100-1,1140.

● Наступний торговий тиждень буде коротшим, ніж зазвичай, через Страсну п'ятницю в католицьких країнах, де банки та біржі будуть зачинені. Це також буде останній тиждень місяця і першого кварталу. Учасники ринку підбиватимуть підсумки кварталу, і важливих статистичних публікацій буде небагато. Тим не менш, важливим у календарі є четвер, 28 березня, коли будуть опубліковані дані з роздрібних продажів у Німеччині, а також переглянуті річні дані по ВВП США та обсягу заявок на допомогу з безробіття. У п'ятницю, 29 березня, незважаючи на вихідний, вийде статистика по споживчому ринку США, а також запланований виступ голови Федеральної резервної системи Джерома Пауелла.

GBP/USD: Яструби Банку Англії перетворюються на голубів

● Дані щодо споживчої інфляції у Великобританії, опубліковані в середу, 20 березня, за день до засідання Банку Англії (BoE), показали незначне уповільнення і виявилися трохи нижчими за очікування. У річному вимірі CPI сповільнився з 4,0% до 3,4%, проти очікуваних 3,5%. Базовий CPI у лютому в річному вимірі знизився до 4,5% після трьох місяців стабільності на рівні 5,1%. І навпаки, в місячному вимірі CPI зріс на 0,6% після аналогічного зниження в січні, але все ж таки не дотягнув до очікуваного ринком зростання на 0,7%. У лютому закупівельні ціни виробників знизилися на 0,4%, а в річному вимірі - на 2,7%, повернувшись до рівня травня 2022 року через падіння цін на енергоносії, метали та деякі види сільськогосподарської продукції.

Буквально за кілька годин до засідання регулятора були опубліковані попередні дані з ділової активності, які показали позитивні, але неоднозначні результати. Індекс ділової активності у переробній промисловості зріс до 49,9, впритул наблизившись до критичної позначки 50,0 (при прогнозі 47,8 та попередньому значенні 47,5). Індекс сектору послуг, навпаки, знизився з 53,8 до 53,4, незважаючи на очікування, що він залишиться стабільним. Як наслідок, композитний РМІ знизився з 53,0 до 52,9, залишаючись в зоні зростання економіки.

● Щодо засідання Банку Англії у четвер, 21 березня, то, як і очікувалося, регулятор зберіг ключову процентну ставку для фунта стерлінгів без змін на рівні 5,25% на п'ятому засіданні поспіль. Голова Банку Ендрю Бейлі заявив, що економіка ще не досягла стадії, коли ставки можуть бути знижені, але додав, що все рухається у "правильному напрямку".

● Несподіванкою стало те, що двоє членів Комітету з монетарної політики Банку Англії, які раніше голосували за підвищення ставки, змінили свою позицію, що призвело до відновлення продажу фунта. На думку економістів японського MUFG Bank, результат голосування "виправдовує більшу ймовірність більш раннього зниження ставки, ніж ми очікували. [...] Питання, чи прийме Банк Англії остаточне рішення в червні або серпні, залишається відкритим. Ми дотримуємося нашої думки, що цього року відбудеться зниження ставки на 100 базисних пунктів". "Фунт може постраждати ще більше в короткостроковій перспективі, якщо переконання ринку в червневому зниженні ставки зміцниться, а також якщо збільшиться потенційна величина зниження ставки в цьому році", - додали фахівці MUFG.

● "Дійсно, Банк Англії зробив ще один крок до зниження відсоткових ставок, - вторять їм колеги з німецького Commerzbank. "Але чи станеться це раніше, ніж очікувалося, просто тому, що ніхто з політиків не проголосував за підвищення ставки, поки що не зовсім зрозуміло". У Commerzbank вважають, що "на тлі загальних "голубиних" настроїв, викликаних несподіваним зниженням ставки ШНБ, фунт опинився в програші і став другою найгіршою валютою. Також, залежно від ринкових настроїв, він має шанс стати однією з найбільш вразливих валют".

● Розпочавши минулий тиждень на рівні 1,2734, GBP/USD завершив його на позначці 1,2599. Думки аналітиків щодо її найближчого руху розділилися: половина (50%) проголосували за зниження пари, 25% - за її зростання, а 25% зберегли нейтралітет. Показання індикаторів на D1 точно такі ж, як і для EUR/USD. Серед осциляторів лише 15% дивляться на північ, 85% - на південь, причому чверть з них сигналізують про перепроданість пари. Що стосується трендових індикаторів, то 10% рекомендують купувати, а 90% - продавати. У разі руху пари на південь, вона зустрінеться з рівнями підтримки і зонами на 1,2575, 1,2500-1,2535, 1,2450, 1,2375, 1,2330, 1,2085-1,2210, 1,2110, 1,2035-1,2070. У разі висхідного руху опір зустрінеться на рівнях 1,2635, 1,2730-1,2755, 1,2800-1,2820, 1,2880-1,2900, 1,2940, 1,3000, 1,3140.

● На найближчий тиждень не заплановано жодних значущих подій, пов'язаних з економікою Великобританії. Трейдерам також слід пам'ятати, що 29 березня в країні вихідний день у зв'язку зі Страсною п'ятницею.

USD/JPY: як Банк Японії потопив єну

● Теоретично, якщо відсоткова ставка зростає, валюта зміцнюється. Але це лише в теорії. Реальність може суттєво відрізнятися, як показало засідання Банку Японії (BoJ) у вівторок, 19 березня.

До цього моменту Банк Японії був єдиним центральним банком у світі, який утримував від'ємну процентну ставку на рівні -0,1% з лютого 2016 року. Тепер, вперше за 17 років, регулятор підняв її до діапазону 0,0-0,1% річних. Він також відмовився від контролю над дохідністю десятирічних державних облігацій (ОВДП). Як повідомляють ЗМІ, цей крок "являє собою відхід від найбільш агресивної та нетрадиційної політики пом'якшення монетарної політики, яку ми бачили в сучасній історії". Однак, після цього важливого рішення, замість того, щоб зміцнитися, єна ... впала, і пара USD/JPY досягла максимуму в 151,85. Аналітики вважають, що це сталося тому, що кожна з цих дій центрального банку відповідала очікуванням ринку і вже була врахована в ціні.

● Дані по інфляції в Японії за лютий, опубліковані наприкінці робочого тижня, надали деяку підтримку японській валюті. Статистичне бюро країни повідомило, що річний національний індекс споживчих цін (CPI) зріс на 2,8% порівняно з 2,2% у попередньому місяці. В результаті інвестори дійшли висновку, що збереження цінового тиску вище цільового рівня 2,0% дозволить Банку Японії зберегти процентні ставки на позитивному рівні.

Однак збереження ставок не означає їх підвищення. І як пишуть економісти ING, найбільшої банківської групи в Нідерландах, позиція єни більше залежить від зниження ставок Федеральним резервом, ніж від підвищення ставок Банком Японії. Вони заявили: "Єні буде важко стабільно зміцнюватися, виходячи за рамки волатильності навколо підвищення ставок, поки ставки в США не будуть знижені".

● Єна отримала ще одну, але дуже слабку підтримку від зростаючих спекуляцій про можливе втручання японського уряду у валютну сферу, простіше кажучи, про валютні інтервенції. Міністр фінансів Японії Шунічі Сузукі заявив, що рух валюти має бути стабільним і що він уважно стежить за коливаннями обмінного курсу. Однак це були лише слова, а не конкретні дії, тому вони не надали суттєвої допомоги національній валюті. Як наслідок, тиждень завершився з фінальною позначкою на рівні 151,43.

● Щодо найближчого майбутнього USD/JPY, то ведмежий табір для пари складається з 50% експертів, 40% не визначились, а 10% проголосували за подальше зміцнення американської валюти. Інструменти технічного аналізу, схоже, не знають про чутки щодо можливих валютних інтервенцій. Як наслідок, всі 100% трендових індикаторів та осциляторів на D1 вказують на зростання, причому 20% останніх знаходяться в зоні перекупленості. Найближчі рівні підтримки знаходяться на відмітках 150,85, 149,70, 148,40, 147,30-147,60, 146,50, 145,90, 144,90-145,30, 143,40-143,75, 142,20 та 140,25-140,60. Рівні та зони опору розташовані на відмітках 151,85-152,00, 153,15 та 156,25.

● У п'ятницю, 29 березня, буде опубліковано значення індексу споживчих цін (CPI) для регіону Токіо. Окрім цього, на найближчі дні не заплановано жодних інших важливих подій, пов'язаних з економікою Японії.

КРИПТОВАЛЮТИ: Біткоїн - затишшя перед халвінгом

● Після того, як 14 березня біткоїн досяг нового історичного максимуму в $73 743, почалася хвиля розпродажів і фіксації прибутку короткостроковими спекулянтами. BTC/USD різко відступив, втративши близько 17,5%. Локальний мінімум був зафіксований на позначці $60 778, після чого провідна криптовалюта в очікуванні халвінгу знову почала набирати обертів.

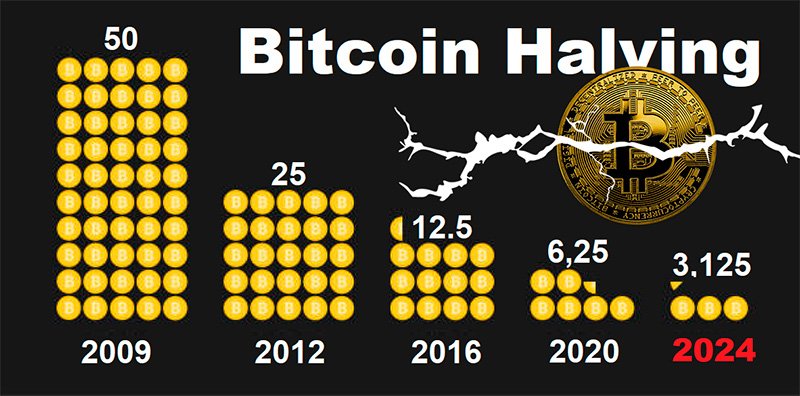

Варто нагадати, що халвінг - це подія, яка відбувається приблизно кожні чотири роки, після того, як було видобуто ще 210 000 блоків, і призводить до того, що винагорода за видобуток нового блоку в блокчейні біткоїна скорочується вдвічі. Природно, виникає питання: навіщо це робиться? Халвінг розроблено як механізм боротьби з інфляцією. Оскільки винагорода майнерів зменшується, з кожним раундом видобувається все менше нових монет. Це має на меті підтримувати дефіцит біткоїнів на ринку і позитивно впливати на ціну токена з точки зору попиту та пропозиції.

Загальний обсяг емісії біткоїна обмежений 21 мільйоном монет. Станом на грудень 2023 року майнери вже видобули 19,5 мільйонів монет, що становить майже 93% від загального обсягу. Халвінг триватиме доти, доки не буде видобуто останній біткоїн, що, за прогнозами, станеться десь між 2040 і 2048 роками. У 2040 році (8-й халвінг) винагорода майнерів становитиме 0,1953125 BTC, а в 2048 році (10-й халвінг) - 0,048828125 BTC. Після цього майнери отримуватимуть дохід виключно з комісії за транзакції. Найближчий, четвертий халвінг, найімовірніше, відбудеться 20 квітня цього року, а винагорода за видобуті блоки зменшиться з 6,25 BTC до 3,125 BTC.

● Завдяки ажіотажу навколо спотових біткоїн-ETF та ефекту FOMO (Fear of Missing Out) в очікуванні халвінгу, вже зараз спостерігається певний дефіцит головної криптовалюти. За даними Bitcointreasuries, значною частиною BTC володіють державні та приватні інвестиційні компанії, уряди, біржі та інвестиційні фонди. Загалом вони володіють приблизно 12% від загального обсягу біткоїнів. Близько 10% зберігається на централізованих криптовалютних біржах, а ще 8,09% - на рахунках, які неактивні протягом багатьох років. Якщо додати до цих цифр частку активу, що належить засновнику біткоїна Сатоші Накамото (4,76%), то можна зробити висновок, що близько 35% видобутих монет вже недоступні іншим приватним інвесторам.

Grayscale Bitcoin Trust, iShares Bitcoin Trust та Fidelity Wise Origin Bitcoin Fund лідирують за обсягами володіння біткоїнами з 380 241 BTC, 230 617 BTC та 132 571 BTC відповідно. MicroStrategy стала найбільшим власником біткоїнів серед публічних компаній з 205 000 BTC на балансі. Marathon Digital займає другу позицію з 15 741 BTC, а Tesla і Coinbase Global ділять третє і четверте місця з 9 720 BTC і 9 480 BTC відповідно. Серед інших, непублічних, приватних компаній, за наявною інформацією, лідером за рівнем володіння є Block.one з 164 000 BTC. За нею йде біржа MTGOX з балансом 141 686 BTC. Емітент стейблкоінів Tether володіє 66 465 BTC. Четверту позицію займає біржа BitMEX з 57 672 BTC.

У рейтингу володіння біткоїнами серед країн лідирують США з 215 000 BTC, за ними йдуть Китай з 190 000 BTC, Великобританія з 61 000 BTC і Німеччина з 50 000 BTC.

● Аналітики Standard Chartered Bank переглянули свій прогноз щодо ціни біткоїна на кінець 2024 року з $100 000 до $150 000, а ціна ефіріуму до того ж періоду може сягнути $8 000. До кінця 2025 року перша і друга криптовалюти можуть подорожчати до $200 000 і $14 000 відповідно. Фахівці обґрунтовують свій прогноз динамікою золота після затвердження біткойн-ETF та оптимізації дорогоцінного металу до його цифрового аналога у співвідношенні 80% до 20%.

За оцінками експертів Standard Chartered, біткоїн може зрости ще більше - до $250 000, якщо вливання в ETF досягнуть $75 мільярдів. Дії суверенних інвестиційних фондів також можуть прискорити темпи зростання. "Ми бачимо зростаючу ймовірність того, що найбільші керуючі резервами можуть оголосити про купівлю біткоїнів у 2024 році", - зазначають аналітики банку.

● Ден Тапіеро, генеральний директор інвестиційної компанії 10T Holdings, назвав схожу цифру - $200 000. "Я не думаю, що це настільки божевільно", - заявив він. За підрахунками фінансиста, потенціал потроєння від поточної ціни приблизно відповідає відсотковій різниці між піками 2017 і 2021 років. Крім того, від мінімумів ведмежого ринку до піку 2021 року цифрове золото зросло в ціні в 20 разів. Це говорить про те, що цільовий показник у $300 000 є позитивним сценарієм.

"У цих питаннях важко визначити точні маркери і терміни. Я думаю, що ми досягнемо цієї [зони] протягом наступних 18-24 місяців, можливо, навіть раніше", - вважає Тапіеро. "Скорочення пропозиції під час стрімкого зростання попиту на ETF, а також халвінг вказують на значний потенціал зростання. Я думаю, що перша криптовалюта потягне за собою решту". Генеральний директор 10T Holdings також відзначив "хороші шанси" на схвалення ETF на основі Ethereum. Однак він не наважився сказати, чи будуть ці ETF зареєстровані в травні, чи це станеться пізніше.

● ChatGPT з OpenAI, відповідаючи на питання, чи може ціна BTC досягти позначки в $100 000 перед халвінгом, визнав цю мету правдоподібною. Згідно з розрахунками АІ, нещодавня корекція не впливає на перспективи зростання і лише підтверджує неточність короткострокових прогнозів. Ймовірність досягнення $100 000 ChatGPT оцінив у 40%, а ймовірність досягнення позначки в $85 000 - у 60%.

● На момент написання цього огляду, ввечері в п'ятницю, 22 березня, BTC/USD торгується на рівні близько $63 000. Загальна ринкова капіталізація криптовалют знизилася до $2,39 трлн (з $2,58 трлн тиждень тому). Індекс Crypto Fear & Greed Index впав з 83 до 75 пунктів, перемістившись із зони "Надзвичайна жадібність" в зону "Жадібність".

● Незважаючи на нещодавню зупинку падіння біткоїна, деякі експерти не виключають, що BTC/USD може знову піти вниз. Наприклад, Кріс Маршалек, генеральний директор Crypto.com, вважає, що поточна волатильність BTC все ще низька порівняно з попередніми циклами. Це означає, що зі збільшенням волатильності можуть бути встановлені не тільки нові максимуми, але й нові мінімуми.

● Аналітики JPMorgan вважають, що біткоїн може подешевшати на 33% після халвінгу. Тим часом Майк Новограц, генеральний директор Galaxy Digital, впевнений, що дно знаходиться на позначці $50 000, і ціна монети ніколи не опуститься нижче цього рівня, якщо не станеться якихось драматичних подій. За його словами, зростання біткоїна в першу чергу зумовлене ненаситним апетитом інвесторів до токена, а не макроекономічними факторами, такими як політика Федеральної резервної системи США. Про це свідчить той факт, що ціна біткоїна майже не помітила засідання ФРС 20 березня.

Аналітична група NordFX

Примітка: Ці матеріали не є інвестиційними рекомендаціями або керівництвом для роботи на фінансових ринках і призначені виключно для інформаційних цілей. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися