EUR/USD: ドル攻勢に出る

● 7月初めから、DXYドル指数は下落し、8月27日には8か月ぶりの低水準である100.51に達しました。このネガティブなトレンドの主な理由は、米国経済の減速懸念でした。市場では、経済を支えるために、米連邦準備制度理事会(FRB)が金融緩和(QE)を開始し、積極的に金利を引き下げると予想されていました。7月には、連邦公開市場委員会(FOMC)の数人のメンバーがすでに金利引き下げに投票する準備ができていました。しかし、彼らはそれを控え、9月に最新のマクロ経済指標に基づいて判断を下すことにしました。9月18日のFOMC会合での25ベーシスポイント(bps)の金利引き下げはほぼ確実視されています。さらに、先週、50bpsの引き下げの可能性は35%に達しました。先物市場では、年末までにドル借入コストの総引き下げが95-100bpsになると見積もられています。結果として、米国中央銀行のこのような行動はリスク志向を急速に高め、安全資産である米ドルに対する追加の圧力を引き起こすと予想されていました。

米国経済の減速予測を背景に、市場参加者はユーロ圏や英国との乖離が縮小することを議論し始めました。その結果、ユーロとポンドが主な恩恵を受け、そのことはEUR/USDやGBP/USDのチャートに明確に反映されました。しかし、古い諺にあるように、良いことは必ず終わるもので、人生はシマウマの縞模様のように、良い時と悪い時が交互に訪れます。そのため、ユーロとポンドはしばらく上昇した後、今は暗い局面に入っています(ただし、完全に暗いわけではなく、少し灰色がかっている程度ですが)。

● 結局、米国の状況はそれほど悪くないことが判明しました。8月29日木曜日に発表された速報データによると、米国の第2四半期のGDPは3.0%増加し、予測の2.8%や前回の1.4%を上回りました。同日、労働市場の統計も発表され、米国の新規失業保険申請件数は予測の232Kや前回の233Kに対して231Kでほぼ変わらずでした。さらに、コア個人消費支出(PCE)価格指数、つまり主要なインフレ指標は、7月の2.6%と一致し、予測の2.7%をわずかに下回る2.6%で8月も安定していました。

● 上記の数字からもわかるように、米国経済の減速や労働市場の冷え込みへの懸念は大いに誇張されています。また、インフレに対する最終的な勝利を宣言するのは時期尚早であり、年末までにFRBが100ベーシスポイントの金利引き下げを行うというのも早計です。アトランタ連邦準備銀行のラファエル・ボスティック総裁が賢明に指摘したように、金融政策を緩和した後に再度引き締める必要がある状況に陥ることは望ましくありません。また、「急がば回れ」という別の諺もあります。

急ぐ必要がないという考えをさらに支持するのは、大統領選でジョー・バイデン高齢者がカマラ・ハリスに交代することです。昨年4月以来初めて、ウォール・ストリート・ジャーナルの世論調査では、わずかながらも民主党候補の支持率が共和党のドナルド・トランプを上回っています。そのため、米国経済のリセッション予測も当面は見送るべきでしょう。この文脈では、シティグループのエコノミストたちは、9月が大統領選挙の潜在的な結果が大きなボラティリティの要因となる可能性がある時期だと考えています。しかし、候補者の支持率がどのように変動しようとも、この不確実性の要因は、安全資産としての米ドルを引き続き支えることになります。

● 上記のすべてを踏まえると、市場はFRBの金融緩和の速度と規模を大幅に過大評価している可能性があり、一方で欧州中央銀行(ECB)の同様の行動への決意を過小評価している可能性があります。

ここで、6月6日に全欧州の規制当局が金利を25ベーシスポイント引き下げて4.25%にしたことを思い出してみましょう。この動きの後、多くの人々はECBが一時的に停止し、FRBの行動を観察するだろうと考えていました(FRBの金利は5.5%です)。しかし、このような期待は誤解されている可能性があります。ドイツ経済や他のユーロ圏諸国の弱さは、ECBをより積極的なQEの方向に押し進めるべきでしょう(8月27日火曜日に発表されたマクロ経済データでは、ドイツのGDPが第1四半期の+0.2%に対して四半期ごとに-0.1%減少したことが示されています)。インフレも急速に低下しています。ドイツの消費者物価指数(CPI)は、速報値によれば、前月比+0.3%から-0.1%に減少しました。同様の傾向がユーロ圏全体でも見られ、8月30日金曜日に発表されたデータによれば、ここでも前年比2.6%から2.2%に低下しています。これは目標水準である2.0%に非常に近いです。そのため、9月12日の会合でECBがインフレとの戦いと経済支援のどちらを選ぶかを選択する際に、後者を選んでさらに25ベーシスポイントの金利引き下げを行う可能性が十分にあります。

● 市場参加者は私たちの議論を考慮に入れたようです。少なくとも、1.1201に急騰した後、EUR/USDペアは週末までに8月19日の水準に戻り、1.1047で5日間の期間を終了しました(GBP/USDペアも同様の動きを示しており、この逆転が北から南へのトレンドシフトの第一歩となる可能性があります)。

近い将来のEUR/USDの中央値の予測は次の通りです。アナリストの75%がさらにドルの強化とペアの下落を支持しており、25%が上昇を期待しています。D1でのテクニカル分析では、オシレーターの25%が赤、35%が緑、残りの40%は中立の灰色です。トレンドインジケーターの中では、35%が赤を支持し、65%が緑を支持しています。ペアの最も近いサポートは、1.0985-1.1015、1.0880-1.0910、1.0780-1.0825、1.0725、1.0665-1.0680、および1.0600-1.0620のゾーンにあります。抵抗ゾーンは1.1090-1.1105、1.1170-1.1200、次いで1.1230-1.1275、1.1350、1.1480-1.1505のエリアにあります。

● 来週はかなり多くのイベントが予定されており 、興味深く、ボラティリティが高い週になりそうです。9月3日火曜日から9月5日木曜日まで、米国経済のさまざまなセクターでの業況(PMI)データが発表されます。また、9月4日、5日、6日には、失業率や新規非農業部門雇用者数(NFP)などの主要な指標を含む、米国の労働市場統計の波が期待されます。ユーロ圏については、9月5日木曜日に地域の小売売上高データが注目されます。そして週末の終わりに、9月6日にユーロ圏のGDPが発表されます。さらに、9月2日月曜日が米国の祝日である労働の日であることを念頭に置く必要があります。

暗号通貨: FRB、カップハンドル、狂気のバナナシーズン

● インフレは、米国連邦準備制度の金融政策および金利決定に影響を与える重要な指標の一つです。これらは、投資家にとって暗号通貨の魅力を決定する主要な要因の一つです。最近の例として、2024年8月23日に米国ジャクソンホールで開催された年次経済シンポジウムで、米国中央銀行の議長であるジェローム・パウエルが行ったハト派的な演説が挙げられます。パウエルは、年内に複数の利下げが行われる可能性を排除しませんでした。市場はこれに反応し、DXYドル指数が100.60まで急落し、BTC/USDペアが60,800ドルから65,000ドルまで約7%急騰しました。

しかし、ラリーは続きませんでした。現物BTC ETFへの純流入が8日間続いた後、その期間中に756百万ドル以上を集めた後、8月27日火曜日に終了しました。その1日で、暗号通貨ファンドから127百万ドル以上が流出しました。その結果、BTC/USDペアは急落し、58,000ドルゾーンでサポートを見つけました。自然に、主要な暗号通貨がアルトコイン市場も引き下げました。

● QCPキャピタルのアナリストによれば、市場クラッシュの引き金は、主要な暗号通貨の将来に対する参加者の不確実性でした。その結果、トレーダーは迅速に利益を確定しました。この状況では、市場のセンチメントが依然として強気である一方で、QCPキャピタルは、BTC価格の急上昇はしばらく期待すべきではないと考えています。BTCの活発な成長を再開するには、大手機関投資家からのBTCへの再関心のシグナルが必要です。MNトレーディングの代表で創設者であるマイケル・ヴァン・デ・ポッペも、ビットコインはまだ「安値圏」の完全な脱出を果たしていないと考えています。彼の見解では、この範囲からの決定的な突破が、BTCの史上最高値へのラリーを確認するために不可欠です。

Glassnodeのアナリストも同意しています。彼らは、短期的にはBTCが70,000ドルの水準を超える可能性は低いと考えています。ただし、彼らの観察によれば、「オンチェーン指標と永久契約の両方が、均衡の時期が終わりに近づき、ボラティリティと取引量が増加する始まりを示している」と述べており、それにより資産が狭い価格帯から抜け出す可能性があるとしています。

● ビットコインマキシマリストであり、暗号業界でよく知られた人物であるサムソン・モウは、BTC価格予測を10倍に引き下げたことにより懸念を引き起こしました。最近では、7月に、モウは主要な暗号通貨が1年以内に100万ドルに達すると宣言しました。しかし、新しいコメントでは、「ビットコインの価格が0.1百万ドルを下回っている限り、コインは割引価格で販売されている」と述べました。このコメントにより、彼が強力なブルラリーへの信頼を失ったのではないかと暗号コミュニティは考えています。0.1百万ドルの水準とは100,000ドルを指し、それ以下の数字はすべて割引価格と見なされ、100,000ドルがモウが現在ビットコインの公正価値と見なしているものです。(参考までに、サムソン・モウは暗号投資家、起業家、ブロガー、テレビ司会者であり、ブロックチェーン企業PixelmaticのCEOであり、Blockstreamのチーフストラテジーオフィサーでもありました。現在は、JAN3およびPixelmaticのCEOを務めています。)

もう一人の影響力のある人物、SkyBridge CapitalのCEOであるアンソニー・スカラムッチも、ビットコインの「公正」価値について同様の見解を持っています。彼は引き続き、デジタルゴールドが100,000ドルに上昇すると予測しており、スポットBTC-ETFによって促進されると考えています。しかし、彼は今、規制の不確実性と暗号詐欺の増加により、この目標に到達するのが2024年末から2025年に遅れる可能性があると警告しています。「タイミングについては間違っているかもしれませんが、実際の結果については間違っていないと本当に信じています。ビットコインが100,000ドルに達するとは本当に信じていますが、それには時間がかかるかもしれません」と彼は書いています。

● 著名なマクロエコノミストであるヘンリク・ゼバーグは、米国のリセッションは避けられず、早ければ今年の第4四半期に到来すると確信しています。さらに、彼は1929年の大恐慌以来最悪のものになると考えています。ゼバーグによれば、今後の弱気市場は2段階で展開されます:デフレーション期が続き、その後スタグフレーションが続き、2025年にFRBが介入する中間的な反発が起こります。その後、「ブロートップ」が発生し、価格が持続不可能なレベルまで急上昇し、その後急速に暴落するでしょう。

この予測に加えて、ゼバーグは株価指数とビットコインの目標価格を上方修正しました。彼のBlowOffTopビジネスサイクルモデルによれば、主要な暗号通貨の価格は2024年末までに115,000ドルから120,000ドルに上昇するはずです。しかし、経済学者は、この急騰が短命であると警告しています。

暗号通貨取引所BitMEXの元CEOであるアーサー・ヘイズも意見を述べており、FRBの金利引き下げが一時的に伝統的な金融商品への魅力を減少させ、投機的な投資家が暗号通貨により注目する可能性があると示唆しています。しかし、ヘイズは、この金利引き下げが「砂糖がエネルギーを一時的に提供するのと同じように、短期間の効果しかないだろう」と警告しています。彼は、ビットコインのような資産は金融市場での流動性の増加から恩恵を受ける可能性が高いと考えていますが、全体としてFRBの決定はインフレ圧力をさらに悪化させる可能性があると述べています。

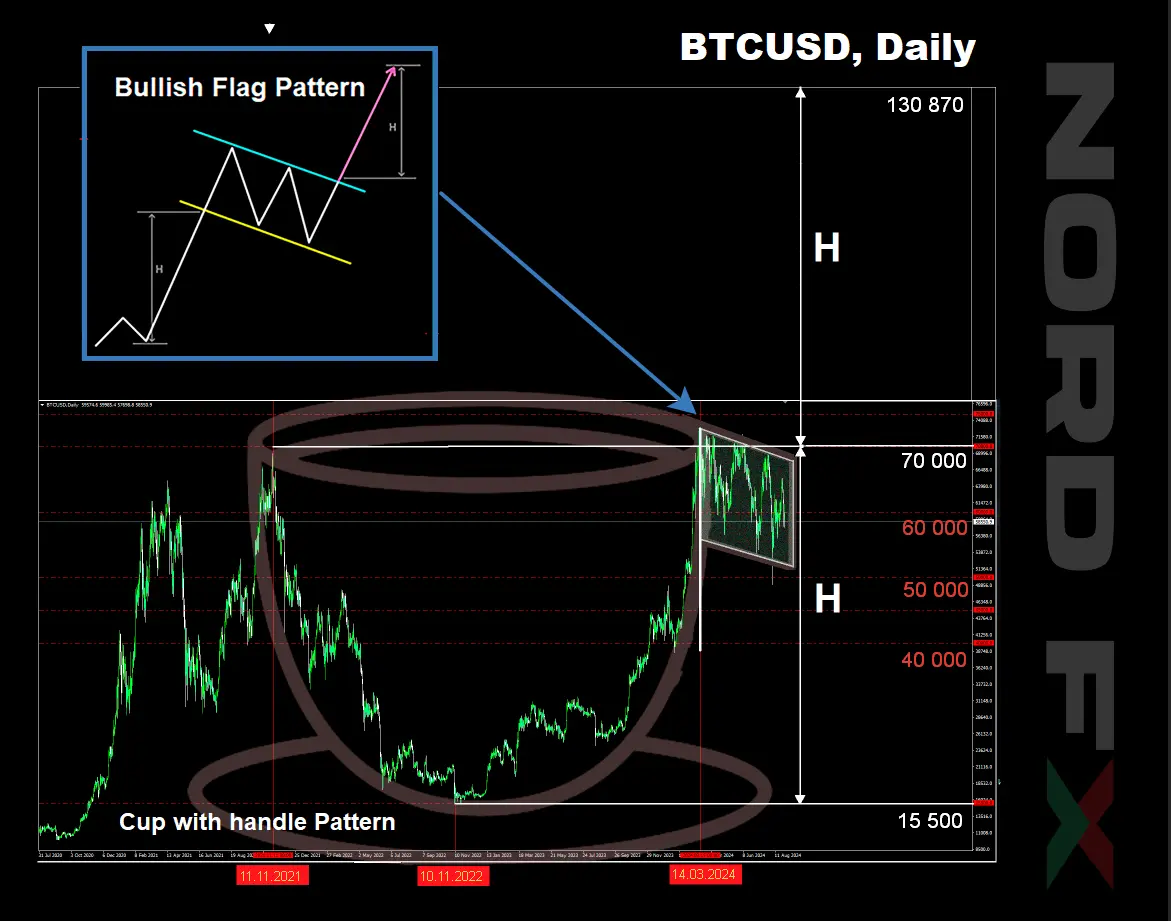

● 基本的な分析から技術的な分析に移ると、MetaShackleとして知られるアナリストの予測が注 目されます。彼は、ビットコインがますます狭い価格範囲内での統合を続けることで、その突破が避けられないと示唆しています。大規模なスケールでは、この範囲は3年間の「カップ」の「ハンドル」として機能します。「BTCは日次/週次チャートで巨大な『カップとハンドル』を形成しています。このような形成は暗号通貨の歴史の中で前例がなく、それは世界を驚かせるレベルへの驚異的な急騰につながるでしょう」とMetaShackleは書いています。

「カップとハンドル」パターンは、取引における強気のチャート形成です。通常、円形の底(カップ)と、それに続くわずかな下方への動き(ハンドル)で構成され、上方への突破の可能性を示します。MetaShackleが「暗号通貨史上最大のカップとハンドル」と呼ぶものは、2021年11月のビットコインのピークである69,000ドルから始まります。その後、次の2年間で弱気市場が統合され、15,500ドルの底を形成しました。「カップ」の反対側の縁は、2024年3月の新たな史上最高値である73,800ドルでマークされています。これが完了した後、「カップ」形成が完了し、「ハンドル」フェーズが始まりました。この次の段階は6か月間続いており、わずかな下向きのトレンドと共に統合されています。

トレーダーはこのモデルを使用して、突破点から上向きにその距離を投影して価格目標を決定します。MetaShackleの計算によれば、BTCは底から761%上昇し、130,870ドルに達する可能性があります。

もう一人の有名なアナリストであるGert van Lagenも、ビットコインが下降トレンドから上昇トレンドに移行していると考えています。彼は、ビットコインが「ハンドル」の周りを移動しており、「バナナゾーン」に入る寸前であると指摘しています。これは、BTCとアルトコインが爆発的な価格上昇を経験する時期を示しています。以前、Real Visionのジェイミー・クーツは、主要な暗号通貨が「狂気のシーズン」に突入しようとしていると述べました。クーツによれば、年末までにビットコインの価格は150,000ドルを超える可能性があります。

2週間前、Rekt Capitalという別のアナリストが、10月に最初の暗号通貨の価値が急騰すると予測しました。彼の予測は、BTC/USDチャートに形成されている別のパターン、つまり「ブルフラッグ」に基づいていました。このフラッグポールの高さに等しいブレイクアウトが起こるとされています。

● このレビューを書いている時点で、8月30日金曜日の夜、BTC/USDペアは59,100ドルゾーンで取引されています。暗号市場の総時価総額は2.24兆ドルから2.07兆ドルに減少しました。暗号の恐怖と貪欲指数は27から34ポイントに上昇しましたが、依然として恐怖ゾーンにあります。

● 最後に、いくつかの励みになる統計です。コンサルティング会社Henley and Partnersによると、ビットコインミリオネア(1百万ドル以上のBTCを保有している人々)の数は、2024年1月以来111%増加し、85,400人に達しました。フラッグシップ資産の保有者だけでなく、暗号通貨ミリオネア全体を考慮すると、その数はさらに多く、172,300人に達しています。これは、1年前の88,200人に比べて95%の増加を示しています。デジタル資産の価値が1億ドル以上の個人の数は79%増加し、325人に達しました。新たに6人が暗号億万長者の仲間入りを果たし、その合計は28人になりました。

NordFXアナリティカルグループ