EUR/USD: ドルは上げ止まり?

- ドルは上げ止まりなのでしょうか? この質問の答えは、日を増すにつれて肯定的になっているようです。米ドル安の要因はFRBの利上げです。これは、政府が金融政策を決定する米国の労働市場とインフレ率に左右されます。

最近のデーターでは、労働市場は好調な推移を示しています。10月の非農業部門新規雇用者件数(NFP)は 予想の20 万を上回った26万1千件でした。新規失業保険申請件数は増加しましたが、増加件数は僅かで予想の22万件に対して、実際は22万5千件(前月は21万8千件)でした。

11月10(木)に発表されたインフレ率については、前回や予想よりも改善されたことがわかりました。10月の生鮮食品を除いた消費者物価指数(CPI) は0.3% の上昇で、予想の0.5%と先月9月の 0.6%を共に下回る結果でした。コア指数の年間上昇率は、6.3% (予想6.5%と前月 6.6%比)と鈍化しました。

このCPIの変化はこの9か月で最も低く、一連の大きな利上げがようやく望ましい効果をあげていることを示唆しています。市場関係者はFRBが利上げペースを緩めるかもしれないとすぐに判断しました。これを受けて、DXY ドルインデックスは急落、2.1%の2015年12月以来の記録的な下げ幅となりました。

米連邦準備制度理事会が次回12月のFOMC(連邦公開市場委員会)で75ベーシスポイント(bp) の利上げをする可能性は、現在、ほぼゼロに近くなっています。先物市場では、50 bpの上昇にとどまると予想されています。2023年の最大利上げは、現在、4.9%の予測で5月になる可能性があります (一週間前の予想では、6月で最大5.14%)。

もちろん、これらが、今後数ヶ月にドル高になる可能性を否定しているわけではありません。しかし、政治情勢とその他政府の動向に左右されることになります。多くのアナリストは、FRBの金融引き締め策(QT)が鈍化すれば、ライバル通貨がより効果的に対抗できると分析しています。そのほかの中央銀行は、米国と同じペースで利上げをする時間はありませんが、追い上げようとしています。FRBがより鈍化(ある時点で鈍化すれば)、アメリカの相手国は、追い越せなくても少なくとも差を縮めるか、追いつくことができるようになります。

ここで、例としてユーロ圏を挙げてみましょう。10月のEurostatの速報値では、インフレ率は過去最高の10.7%になりました。しかも、ECBの目標水準が2.0%に過ぎないにもかかわらずです。つまり、欧州中央銀行のクリスティーヌ・ラガルド総裁が述べたとおり、政府は経済成長が伸び悩んでいるにもかかわらず、利上げをせざるを得ないのです。

市場心理の変化により、EUR/USD は上向きの反転となりました。一週間前の11月4日は、0.9750 での取引でしたが、11月11日(金)は1.0363 の高値で落ち着いています。5日間の取引終了の鐘は、ほぼ同じ水準の1.0357で鳴りました。

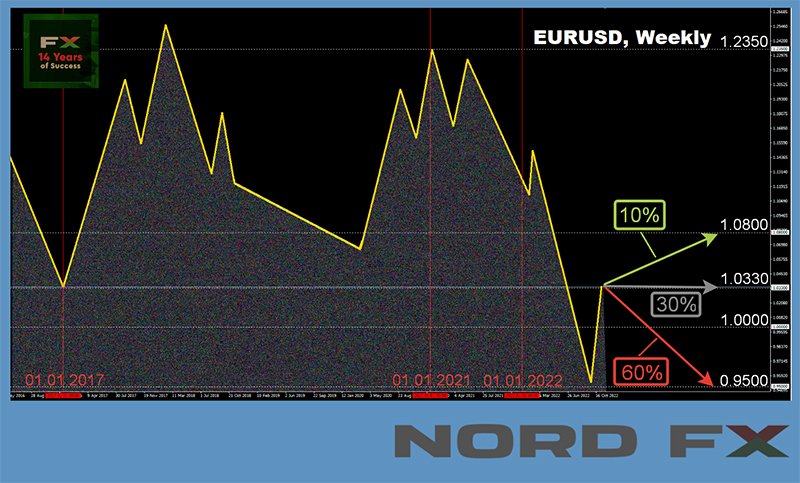

60%の多くのアナリストは、このペアが今後、下向き、10%だけが上向き予想です。残りの30%は横ばいです。 D1のオシレーター系は様子が異なります。100% 全てのオシレーター系が緑で、そのうち三分の一が買われ過ぎ圏内です。トレンド系でも緑が優勢: 85%が買い、15%が売り推奨です。EUR/USD の直近のサポートは、1.0315、続いて、1.0254、1.0130、1.0070、0.9950-1.0010、0.9885、0.9825、0.9750、0.9700、0.9645、0.9580、最終的には9月28日の安値0.95です。弱気筋の次のターゲットは、0.9500。強気筋は、1.0375、1.0470、 1.0620、 1.0750、 1.0865、1.0935でレジスタンスに直面します。

来週のハイライトは、11月15日(火)のユーロ圏GDPの前期比です。ドイツのZEW景況感指数や米国の生産者物価指数(PPI) が同日に発表されます。11月16日(水)は米国の小売売上高、17日(木)にはユーロ圏の消費者物価指数(CPI)といった重要なインフレ指標の発表があります。それに加え、ECB のクリスティーヌ・ラガルド総裁の発言が11月16日と18日に予定されています。

GBP/USD: イギリス経済は景気後退に突入

- 11月3日のイングランド銀行(英銀)の会合では、2.25% から3.00%にFRBと同様に政策金利を0.75%引き上げたことを思い出してください。これは、1980年代後半以降の一度の引き上げでは最大幅でした。また、イングランド銀行(英銀)のアンドリュー・ベイリー総裁は、11月11日(金)に"さらなる利上げの可能性が今後数ヶ月以内にあり" 、"インフレ抑制効果は18カ月から2年はかかるだろう" と発言しています。イングランド銀行の金融政策委員会のシルヴァナ・テンレイロ委員も、ほぼ同時期を公表しています。同氏によれば、金融政策の緩和は余儀なくされ、おそらく、2024年になります。

しかし、イングランド銀行がどの程度の利上げをするかは明らかにされていません。イギリスのGDPの発表が先週ありました。予想の-0.5%を下回りましたが、第3四半期は-0.2%の落ち込みでマイナス推移のままです。これは6四半期ぶりの落ち込みで、イングランド銀行によると、量的引き締め策(QT)が継続されるなら、約2年は続く景気後退が始まったようだとのことです。

バンク・オブ・アメリカ・グローバル・リサーチのエコノミストは、エネルギー価格と中央銀行の政策の正常化ペースが、G10 通貨に与える影響について分析しました。その結果、国際収支の状態が2023年にユーロ、ニュージランドドル、イギリスポンドなどを抑制すると結論付けました。

一方、米国のインフレ率の鈍化を示すデーターにより、EUR/USDと同じくGBP/USDは上昇、一週間で555 ポイント弱上がり、先週の高値は1.1854でした。週の終値は、1.1843。なお、米投資銀行ブラウン・ブラザーズ・ハリマン(BBH)のストラテジストによれば、ポンドは8月26日の高値 1.1900に直ぐになるでしょう。

アナリストの今後の中央値予想については、強気が25%、弱気が35%、残りの40%が中立のままです。D1のオシレーター系では、100%が緑で 25%が買われ過ぎを示しています。トレンド系では、EUR/USDと状況はまったく同じ: 85% 対15% で緑優勢。イギリス通貨のサポート: 1.1800-1.1830、1.1700-1.1715、1.1645、1.1475-1.1500、1.1350、1.1230、1.1150、 1.1100、1.1060、 1.0985-1.1000、1.0750、1.0500 と9月26日の安値1.0350。このペアが上昇すれば、強気筋は、1.1900、1.1960、1.2135、1.2210、1.2290-1.2330、1.2425、 1.2575-1.2610でレジスタンスに直面します。

来週のイベントでは、11月15日(火)に発表されるイギリスの失業率と賃金に関するデーターが注目されます。翌日の11月16日(水)に消費者物価指数(CPI)が明らかになり、インフレレポートも報告されます。イギリスの小売売上高は週終わりの11月18日(金)に発表されます。

USD/JPY: 円高はドル安

- ドル安がUSD/JPY を避けないことは明らかで、この結果、2022年8月下旬-9月上旬の価格まで戻りました。週安値は11月11日(金)の 138.46、終値は138.65でした。このような推移の原因が、円高でも、日本銀行(日銀)の介入でもなく、全般的なドル安であったことは明白です。

USD/JPY が10月21日に151.94 の32年ぶりの高値をつけた後、日銀が自国の通貨をサポートするために少なくても300億ドルを費やしたことを思い出してください。そして、その後も介入は続きました。

11月4日に鈴木俊一財務大臣は、政府は介入により為替をある一定水準に導こうとする意図はないと発言しています。為替相場は、ファンダメンタル指標に反応して安定した推移であるべきです。しかし、ドルは現在、日銀の経済的な支出もなく、日本経済のファインダメンタル的な変化もなく、わずか数日で800 ポイント近く下げました。これは、FRBが利上げを減らすかもしれないという憶測だけが原因です。

もし、減らなかったら? 日本銀行は、また、介入をするのでしょうか? 資金は十分なのでしょうか?円をサポートする第2の手段である金利については、日本銀行は超ハト派的為替相場から脱却するつもりはなく、-0.1%のマイナスのままでしょうから、おそらく、忘れてもいいでしょう。

ドルはおそらく下げを幾らか取り戻して、USD/JPY は上昇に向かうと65%のアナリストは予測しています。残りの35%は下落が続くと予想しています。D1のオシレーター系は次のとおり,: 80% は下向きで、このうち、三分の一が買われ過ぎ、20%は上向きです。トレンド系では、緑と赤の割合が15% 対85% で赤が多くなっています。直近のサポートでは、138.45、次が137.50、 135.55、134.55 、131.35-131.75。レジスタンス: 139.05、 140.20、143.75、145.25、 146.85-147.00、148.45、149.45、150.00、 151.55。強気筋の目標は、上昇して152.00の高値で足元を固めることです。そして、次が1990年の高値 158.00になります。

日本経済の状況を表すマクロ統計の発表では、2022年第3四半期のGDPの発表が11月15日(火)にあります。予想では、GDP は、0.9% から0.3%への減少です。予想が正しければ、日銀がマイナス金利を好むもう一つの根拠となります。

暗号資産(仮想通貨): 今週の2つの出来事

- 先週は2つの出来事がありました。一つは、投資家を信じられないほどの憂鬱にさせ、二つめは、すべてがそれほど悪くないという希望を与えてくれました。そこで、一つずつ見ていきましょう。

まず、一つは、FTX 取引所の破産です。サム・バンクマン・フリードCEO が所有する仮想通貨取引所のFTX のアラメダ・リサーチの流動性危機が報じられた後、バイナンスのチャンポン・ジャオCEOはFTTトークンについてメッセージを発表しました。FTT は、FTXチームによって作られたトークンであり、チャンポン・ジャオ氏の言動がすぐに急落に導いたことを思い出してみましょう。FTX ユーザーは大量の引出を始めました。取引所から約10億ドルの暗号資産やステーブルコインが払い戻され、残高がマイナスとなりました。FTTに加え、FTX やアラメダが連携するSolana(ソラナ)プロジェクトのSolなどのトークンも大幅に下落しました。

ほかの暗号資産もこの下落の影響を受けています。投資家は、どのようなリスク資産でも失敗を嫌い、一つの企業の倒産が他企業を脅かすドミノ効果を恐れています。

バイナンスのトップからは心強いメッセージが飛び込んできました: チャンポン・ジャオ氏は、11月8日に同氏の取引所で破綻したFTXの買収予定を発表しました (ある見積もりでは、その"穴埋め" は80億ドルにもなります)。しかし、後に、この取引はなくなりました。相場は、さらに下落しました。これを受けたビットコインの下落は深刻で、11月10日までに約25%の下落となりました: $20,701から $15,583。イーサリアムの"下落" は32%で $1,577 から $1,072です。暗号資産市場の時価総額は1.040 兆ドルから 0.792 兆ドルへ減少です。

FTXの破綻により、業界全体への規制圧力が高まることは、疑う余地もありません。前回のレビューでは、暗号資産市場の規制は良いことなのか、悪いことなのかという質問の議論から始めました。注目すべきは、大多数の機関投資家が規制に賛成していることです。例えば、アメリカで最も伝統のある銀行、BNYメロンは、70% の機関投資家が暗号資産投資を増額できますが、その一方で、安心して暗号資産資産市場に参入する方法を模索しており、大きな利益追求のためにろくに考えもせずに資金の投資はしないと述べています。

マスターカードの最高責任者であるマイケル・ミーバック氏も同じようなことを述べています。同氏の考えでは、監督官庁が適切なルールを導入すれば、この資産の部類は人々によって非常に魅力的なものになります。多くの人は望んでいるにもかかわらず、暗号資産業界の参入方法や資産を最大限に保護する方法がわかりません。

このレビューの冒頭で述べた二つめの出来事は、11月10日(木)の米国のインフレデーターの発表です。低下したことが明らかになり、市場はFRBが利上げペースを下げるかもしれないと判断しました。 DXY ドルインデックスがすぐに下落する一方で、リスク資産は上昇しました。FTXの暴落時に崩れた暗号資産と株価指数S&P500、ダウ・ジョーンズ、ナスダックの相関関係はほぼ回復し(完全ではない)、BTC、ETH などのデジタル資産が上昇し始めました。

このレビュー執筆時の11月11日(金)の夕方、BTC/USD は$17,030付近 、ETH/USD は$1,280で取引されています。暗号資産市場の時価総額は$0.860 兆(先週は$1.055兆)です。Crypto Fear & Greed インデックスは、7日間で21ポイントの非常に恐怖に戻りました。

ベンチャーキャピタル企業DRWのカンバーランドは、不安定なデジタル資産市場に"明るい上昇トレンド " が出現していると分析しています。カンバーランドは、“ドルの避けられない上昇が今年初めの主なリスク資産のセンチメントを殺してしまった” と述べています。“この上昇がピークとなったようなので、おそらく、FRBは2023年の中旬に方針転換をするでしょう”。

暗号資産アナリストのムスタッシュ氏は、2021年11月からのビットコインの上値と下値を含んだ過去の価格を分析して暗号資産が“強気のメガホンパターン” を示していると結論づけました。同氏の見解では、メガホンや逆対照三角形のような末広がりのパターンが2023年の夏頃にビットコインが$80,000 になる可能性を示しています。

短期的な見通しとしては、ビットコインは2022年末までに重要なサポートレベルを回復し、場合によっては、$25,000 の高値に戻ると分析するアナリストもいます。

ビットコインの減りと同じく長期的な暗号資産投資家のデジタルゴールドのウォレット数が5年ぶりに大きくなっています。これは、暗号資産の市場供給数が減っており、需要が増加または一定であれば、相場の明るい見通しが約束されています。

ティム・ドレイパー氏によると、女性が小売りの80%を支配しているため、次の強気市場の原動力になるといいます。“ビットコインでは、まだ、食料品や衣類の購入はできませんが、可能になれは、法定通貨を所持する理由がなくなります” と述べ、ビットコインが2023年の半ばに$250,000 に上昇すると予想しています。なお、この予想は、新しいものではありません。2018年にも、ドレイパー氏はビットコインが2022年までに$250,000 になると予想しており、2021年の夏には予想が2023年上旬に変わり、現在は、さらに6ヵ月延びています。

そして、最後は犯罪の世界からの情報です。しかも、未来だけでなく、過去や現在にも関わり、私たち個人にとって重要なことになります。オーストラリア証券投資委員会 (ASIC) は、暗号資産の不正事例を調査したところ、これらの事例を三つに分類しました。一つは、詐欺関連で被害者は適正な資産に投資していると思い込んでいます。しかし、暗号資産アプリ、取引所、サイトは偽物です。二つめは、マネーロンダリング活動促進の偽の暗号資産トークン関連詐欺です。不正の三つめのタイプは、暗号資産による不正な支払い関連です。

ASIC によれば、暗号資産詐欺の前兆は、“突然、オファーを受け取る”、 “有名人の偽広告” 、“オンラインでしか知らないロマンスの相手” から暗号資産での送金を頼まれることです。ほかにも、暗号資産での金融商品の支払い要求、資金アクセスのための支払い要求、投資利益を"税金対策"で徴収すること、もしくは、"フリーマネー" もしくは、投資収入の"保障" が危険信号です。

一般的には、コンピューターゲームのジ・エルダー・スクロールズ・ファイブ:スカイリムに登場する帝国軍の司令官の言ったように: “警戒を怠らないこと。遅かれ早かれ報われる"です。

NordFX Analytical Group

注意: こちらの内容は金融市場への投資推奨やガイドラインではなく情報提供のみを目的としています。金融市場の取引には、リスクが伴うため入金した資金のすべてを失う可能性もあります。

戻る 戻る