EUR/USD: ¿Ha terminado el crecimiento del dólar?

- ¿Ha llegado a su fin el repunte del dólar? La respuesta a esta pregunta suena cada día más afirmativa. La razón del debilitamiento de la moneda estadounidense radica en la tasa de interés de la Fed. Esto, a su vez, depende del estado del mercado laboral y de la inflación en EE.UU., que determinan la política monetaria del regulador.

Los datos recientes han demostrado que al menos el mercado laboral está funcionando bien. El número de nuevos puestos de trabajo creados fuera del sector agrícola de EE. UU. (NFP) fue de 261 000 en octubre, que es superior a la previsión de 200 000. Aunque aumentó el número de solicitudes iniciales de desempleo, el crecimiento fue insignificante y, con la previsión de 220K, en realidad ascendió a 225K (218K hace un mes).

En cuanto a la inflación, los datos publicados el jueves 10 de noviembre resultaron ser mucho mejores que los valores y pronósticos anteriores. La inflación subyacente al consumidor (IPC) aumentó un 0,3% en octubre, por debajo de la previsión del 0,5% y del valor anterior de septiembre del 0,6%. La tasa de crecimiento anual de la inflación subyacente se desaceleró a 6,3% (frente al pronóstico de 6,5% y 6,6% hace un mes).

Este ritmo de variación del IPC es el más lento de los últimos 9 meses y sugiere que una serie de fuertes subidas de los tipos de interés finalmente han tenido el efecto deseado. Los participantes del mercado decidieron de inmediato que ahora es probable que la Fed disminuya el ritmo de aumento de las tasas de interés. Como resultado, el índice del dólar DXY entró en un pico pronunciado, perdiendo un 2,1 %, lo que supuso una caída récord desde diciembre de 2015.

La probabilidad de que la Reserva Federal de EE. UU. aumente la tasa en 75 puntos básicos (pb) en la próxima reunión de diciembre del FOMC (Comité Federal de Mercado Abierto) ahora es cercana a cero. El mercado de futuros espera que suba solo 50 pb. El valor máximo de la tasa en 2023 se pronostica ahora en 4,9% y se puede alcanzar en mayo (una previsión de hace una semana pronosticaba un pico de 5,14% en junio).

Todo esto no excluye una nueva ola de fortalecimiento del dólar en los próximos meses, por supuesto. Pero mucho dependerá de la situación geopolítica y de las acciones de otros reguladores. Muchos analistas creen que una desaceleración en el ritmo de endurecimiento monetario por parte de la Fed (QT) permitirá que las monedas rivales contrarresten al dólar de manera más efectiva. Los Bancos Centrales de otros países están jugando actualmente el papel de ponerse al día, no teniendo tiempo para subir sus tasas al mismo ritmo que en los Estados Unidos. Si la Fed se mueve más lentamente (y en algún momento, se ralentiza por completo), podrá, si no superar a su contraparte estadounidense, al menos cerrar la brecha o alcanzarla.

Aquí podemos citar la Eurozona como ejemplo. Según los datos preliminares de Eurostat de octubre, la inflación aquí alcanzó un récord del 10,7%. Y esto a pesar de que el nivel objetivo del BCE es solo del 2,0%. Así que, tal y como afirmó la titular del Banco Central Europeo, Christine Lagarde, el regulador no tiene más remedio que seguir subiendo los tipos, incluso a pesar de la ralentización del crecimiento económico.

El cambio en el sentimiento del mercado resultó en una reversión hacia el norte del par EUR/USD. Se cotizaba en la zona de 0.9750 hace apenas una semana, el 04 de noviembre, y fijó un máximo local en la altura de 1.0363 el viernes 11 de noviembre. El último acorde del quinquenio sonó casi cerca, al nivel de 1.0357.

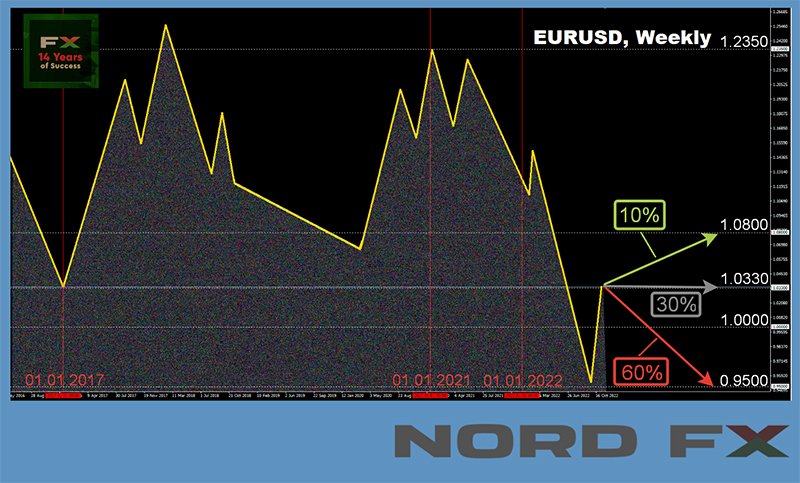

La mayoría de los analistas esperan que el par regrese al sur en un futuro cercano, el 60%, y solo el 10% espera un mayor movimiento hacia el norte. El 30% restante de los expertos apunta hacia el este. La imagen es diferente entre los osciladores en D1. El 100% de los osciladores son de color verde, mientras que un tercio de ellos están en la zona de sobrecompra. Entre los indicadores de tendencia, los verdes también tienen ventaja: el 85% aconseja comprar el par y el 15% aconseja vender. El soporte inmediato para EUR/USD está en 1.0315, seguido por los niveles y zonas en 1.0254, 1.0130, 1.0070, 0.9950-1.0010, 0.9885, 0.9825, 0.9750, 0.9700, 0.9645, 0.9580 y finalmente el mínimo del 28 de septiembre de 0.95. El próximo objetivo de los bajistas es 0.9500. Los alcistas encontrarán resistencia en los niveles 1.0375, 1.0470, 1.0620, 1.0750, 1.0865, 1.0935.

Los puntos destacados de la próxima semana incluyen la publicación de los datos preliminares del PIB de la zona euro el martes 15 de noviembre. El índice de sentimiento económico ZEW en Alemania y el índice de precios al productor (PPI) en EE. UU. se anunciarán el mismo día. Los datos de ventas minoristas en EE.UU. llegarán el miércoles 16 de octubre y el mercado estará a la espera de la publicación de un indicador de inflación tan importante como el Índice de Precios al Consumidor (IPC) en la Eurozona el jueves 17 de octubre. La presidenta del BCE, Christine Lagarde, tiene previsto hablar los días 16 y 18 de noviembre.

GBP/USD: la economía del Reino Unido se hundió en la recesión

- Recordemos que el Banco de Inglaterra (BoE), elevó el tipo de referencia un 0,75%, del 2,25% al 3,00%, en su reunión del 3 de noviembre, al igual que la Fed. Este movimiento fue el aumento de tasas único más fuerte desde fines de la década de 1980. al mismo tiempo , el jefe del Banco de Inglaterra (BoE), Andrew Bailey, dijo el viernes 11 de noviembre que "es probable que aumenten más las tasas de interés en los próximos meses" y que "es probable que los esfuerzos para frenar la inflación tomen de 18 meses a dos años." Silvana Tenreiro, miembro del Comité de Política Monetaria del Banco Central Británico, anunció aproximadamente las mismas fechas. Según ella, habrá que flexibilizar la política monetaria, posiblemente en 2024.

Sin embargo, aún no está claro cuándo y cuánto aumentará el BoE el tipo de cambio de la libra. Los datos del PIB del Reino Unido publicados la semana pasada, aunque por debajo de la previsión del -0,5 %, todavía se movieron hacia la zona negativa, mostrando una caída de la economía en el tercer trimestre del -0,2 %. Esta fue la primera caída en 6 trimestres, y parece que comenzó la caída del país en una larga recesión que, si continúa el ajuste cuantitativo (QT), según el Banco de Inglaterra, podría durar alrededor de 2 años.

Economistas de Bank of America Global Research analizaron cómo los precios de la energía y el ritmo de normalización de las políticas del banco central afectarán a las monedas del G10. Como resultado, concluyeron que la dinámica de la balanza de pagos será un freno para monedas como el euro, el dólar neozelandés y la libra esterlina en 2023.

Mientras tanto, en el contexto de los datos sobre la desaceleración de la inflación en los EE. UU., GBP/USD, así como EUR/USD, subieron, agregando casi 555 puntos durante la semana y alcanzando el máximo semanal en 1.1854. El punto final de la sesión de negociación se fijó en 1.1843. Y, según los estrategas del banco de inversión estadounidense Brown Brothers Harriman (BBH), la libra pronto podría tocar el máximo del 26 de agosto en 1.1900.

En cuanto a la previsión mediana de los analistas para el futuro próximo, aquí los alcistas han recibido el 25% de los votos, los bajistas el 35% y el 40% restante de los expertos prefieren mantenerse neutrales. Entre los osciladores en D1, el 100 % está en el lado verde, de los cuales el 25 % indica que el par está sobrecomprado. Entre los indicadores de tendencia, la situación es exactamente la misma que en el caso del EUR/USD: 85% a 15% a favor de los verdes. Niveles y zonas de apoyo para la moneda británica: 1.1800-1.1830, 1.1700-1.1715, 1.1645, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 y el 26 de septiembre bajo de 1.0350. Cuando el par se mueva hacia el norte, los alcistas encontrarán resistencia en los niveles 1.1900, 1.1960, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 y 1.2575-1.2610.

De los eventos de la próxima semana, llaman la atención los datos sobre desempleo y salarios en el Reino Unido, que se darán a conocer el martes 15 de noviembre. El valor del Índice de Precios al Consumidor (IPC) se conocerá al día siguiente, el miércoles 16 de noviembre, y también se conocerá el Reporte de Inflación del Reino Unido. Y los datos sobre las ventas minoristas en el Reino Unido se publicarán al final de la semana laboral, el viernes 18 de noviembre.

USD/JPY: La fortaleza del yen es el dólar débil

- es evidente que la caída del dólar no ha pasado por alto al USD/JPY que, como resultado, volvió a los valores de finales de agosto - principios de septiembre de 2022. El mínimo de la semana se registró el viernes 11 de noviembre en 138.46, y el final fue en 138.65. Está claro que la razón de tal dinámica no fue el fortalecimiento del yen ni las intervenciones monetarias del Banco de Japón (BoJ), sino el debilitamiento general del dólar.

Recuerde que después de que el USD/JPY llegara a 151,94 el 21 de octubre, alcanzando un máximo de 32 años, el BoJ vendió al menos 30.000 millones de dólares para respaldar su moneda nacional. Y luego siguió interviniendo.

El ministro de Finanzas, Shinichi Suzuki, dijo el 4 de noviembre que el gobierno no tiene intención de enviar la moneda a ciertos niveles a través de la intervención. Y que el tipo de cambio debe moverse de manera sostenida, reflejando indicadores fundamentales. Pero el dólar ahora ha retrocedido casi 800 puntos en solo unos días sin ningún costo financiero del Banco de Japón, sin ningún cambio fundamental en la economía japonesa. Y esto sucedió únicamente por las expectativas de que la Fed podría reducir el ritmo de las subidas de tipos de interés.

¿Y si no lo reduce? ¿El Banco Central de Japón decidirá sobre una o más intervenciones? ¿Y tendrá suficiente dinero para esto? La segunda herramienta de apoyo al yen, el tipo de interés, probablemente se pueda olvidar, ya que el Banco de Japón no se va a apartar del tipo de cambio ultrapaloma y lo mantendrá en un nivel negativo -0,1%.

El 65% de los analistas espera que el dólar pronto intente recuperar al menos parte de las pérdidas y que el USD/JPY gire hacia el norte. El 35% restante vota por la continuación de la tendencia bajista. Para los osciladores en D1, la imagen se ve así: el 80% está mirando hacia el sur, un tercio de ellos está en la zona de sobreventa, el 20% ha vuelto la vista hacia el norte. Entre los indicadores de tendencia, la proporción de verde y rojo es de 15% a 85% a favor de este último. El nivel de soporte fuerte más cercano se encuentra en la zona 138.45, seguido de los niveles 137.50, 135.55, 134.55 y la zona 131.35-131.75. Niveles y zonas de resistencia: 139.05, 140.20, 143.75, 145.25, 146.85-147.00, 148.45, 149.45, 150.00 y 151.55. El propósito de los toros es subir y hacerse un hueco por encima de la altura de 152,00. Luego están los máximos de 1990 alrededor de 158.00.

En cuanto a la publicación de macro estadísticas sobre el estado de la economía japonesa, podemos marcar el martes 15 de noviembre de la próxima semana, cuando se conocerán los datos del PIB del país para el Q3 2022. Según las previsiones, el PIB disminuirá del 0,9% al 0,3%. Y si el pronóstico se cumple, se convertirá en un argumento más a favor de mantener la tasa de interés del Banco de Japón en el mismo nivel negativo.

CRIPTOMONEDAS: dos eventos que marcaron la semana

- La semana pasada estuvo marcada por dos eventos. El primero sumió a los inversores en una melancolía increíble, el segundo dio esperanza de que no todo es tan malo. Entonces, uno a la vez.

El evento No. 1 fue la quiebra del intercambio FTX. Después de que se supo sobre la crisis de liquidez de Alameda Research, una empresa de comercio de criptomonedas propiedad del CEO de FTX, Sam Bankman-Fried, el CEO de Binance, Chang Peng Zhao, publicó un mensaje sobre la venta de tokens de FTT. Recuerde que FTT es un token creado por el equipo de FTX, y las acciones de Chang Peng Zhao provocaron inmediatamente una rápida caída de su valor. Los usuarios de FTX comenzaron a intentar retirar masivamente sus ahorros. Se retiraron alrededor de mil millones de dólares en criptomonedas y monedas estables del intercambio, y su saldo se volvió negativo. Además de FTT, el precio de Sol y otros tokens del proyecto Solana, que está vinculado tanto a FTX como a Alameda, también cayeron considerablemente.

Otras criptomonedas también se han visto afectadas por la caída. A los inversores no les gusta ver ninguna falla en ningún activo riesgoso y temen el efecto dominó cuando el colapso de una empresa amenaza la existencia de otras.

La información alentadora provino del jefe de Binance: Chang Peng Zhao anunció el 8 de noviembre que su intercambio compraría el FTX en quiebra. (Según algunas estimaciones, el "agujero" en su presupuesto es de unos 8.000 millones de dólares). Sin embargo, más tarde se supo que el trato no se llevaría a cabo. Las cotizaciones cayeron más abajo. Como resultado, el precio de bitcoin se hundió seriamente, cayendo casi un 25% el 10 de noviembre: de $20,701 a $15,583. Ethereum se "encogió" en un 32%, de 1.577 dólares a 1.072 dólares. La capitalización total del criptomercado ha disminuido de $1,040 billones a $0,792 billones.

No hay duda de que el colapso de FTX aumentará la presión regulatoria sobre toda la industria. En la revisión anterior, comenzamos a discutir la cuestión de si la regulación del criptomercado es algo bueno o malo. Cabe señalar que la mayoría de las instituciones votan por la regulación. Por ejemplo, BNY Mellon, el banco más antiguo de Estados Unidos, dijo que el 70% de los inversionistas institucionales pueden aumentar su inversión en criptomonedas, pero al mismo tiempo están buscando formas de ingresar de manera segura al mercado de las criptomonedas y no invertir dinero sin pensar con la esperanza de altas ganancias

Aproximadamente lo mismo ha declarado recientemente el Director de Producto de Mastercard, Michael Miebach. En su opinión, esta clase de activos se volverá mucho más atractiva para las personas tan pronto como las autoridades de supervisión introduzcan las reglas apropiadas. Muchas personas quieren, pero no saben, cómo ingresar a la industria de las criptomonedas y cómo obtener la máxima protección para sus activos.

En cuanto al evento No. 2 mencionado al comienzo de la revisión, fue la publicación de datos de inflación en los EE. UU. el jueves 10 de noviembre. Al final resultó que está disminuyendo, por lo que el mercado concluyó que la Fed puede reducir el ritmo de subida de tipos de interés. El índice del dólar DXY bajó inmediatamente, mientras que los activos de riesgo subieron. La correlación entre las criptomonedas y los índices bursátiles S&P500, Dow Jones y Nasdaq, perdidos en el momento de la caída de FTX, casi se ha recuperado (pero no del todo), y las cotizaciones de BTC, ETH y otros activos digitales también comenzaron a crecer.

Al momento de escribir esta reseña, el viernes 11 de noviembre por la noche, el BTC/USD cotiza en el área de $17 030, el ETH/USD está en $1280. La capitalización total del criptomercado es de 0,860 billones de dólares (1,055 billones de dólares hace una semana). El índice Crypto Fear & Greed volvió a caer en la zona Extreme Fear a 21 puntos en siete días.

Cumberland, el brazo criptográfico de la firma de capital de riesgo DRW, cree que está surgiendo una "tendencia alcista prometedora" en el volátil mercado de activos digitales. “El repunte aparentemente inexorable del dólar terminó matando la confianza en todas las principales clases de activos de riesgo a principios de este año”, dijo la firma. "Este repunte parece haber alcanzado su punto máximo, probablemente como resultado de las expectativas de que la Fed cambie de rumbo a mediados de 2023".

Después de analizar la acción del precio anterior de bitcoin, incluidos sus máximos superiores y mínimos inferiores desde noviembre de 2021, el criptoanalista Mustache concluyó que la criptomoneda ha mostrado un "patrón de megáfono alcista". En su opinión, el modelo en expansión, que parece un megáfono o un triángulo simétrico invertido, indica que bitcoin podría alcanzar los $80.000 alrededor del verano de 2023.

En cuanto a las perspectivas a corto plazo, algunos analistas creen que Bitcoin podría recuperar un nivel de soporte crítico para fines de 2022 y posiblemente incluso recuperar su máximo de $ 25,000.

El volumen total de bitcoins perdidos, así como el oro digital en las billeteras de los criptoinversionistas a largo plazo, alcanzó un máximo de cinco años. Esto significa que la oferta activa del mercado de criptomonedas está disminuyendo, lo que promete perspectivas optimistas para los precios, siempre que la demanda aumente o se mantenga constante.

Según el multimillonario Tim Draper, las mujeres serán el principal impulsor del próximo mercado alcista, ya que controlan alrededor del 80 % del gasto minorista. "Todavía no se puede comprar comida, ropa y vivienda con bitcoin, pero una vez que se pueda, no habrá razón para aferrarse a la moneda fiduciaria", dijo, prediciendo que el precio de la primera criptomoneda subirá a $250 000 a mediados de este año. 2023. Cabe señalar que esta predicción no es nueva. En 2018, Draper predijo que Bitcoin costaría $250 000 para 2022, movió el pronóstico a principios de 2023 en el verano de 2021 y lo extendió ahora por otros seis meses.

Y por último, alguna información del mundo criminal. Además, se refiere no solo al futuro, sino también al pasado y al presente, y es importante para cada uno de nosotros. La Comisión Australiana de Valores e Inversiones (ASIC) ha estudiado casos de fraude de criptomonedas y los ha dividido en tres categorías. El primero se relaciona con el fraude, donde la víctima cree que está invirtiendo en un activo legítimo. Sin embargo, la aplicación criptográfica, el intercambio o el sitio web resultan ser falsos. La segunda categoría de estafas involucra tokens criptográficos falsos que se utilizan para facilitar las actividades de lavado de dinero. El tercer tipo de fraude implica el uso de criptomonedas para realizar pagos fraudulentos.

ASIC dice que los principales signos de una estafa criptográfica incluyen "obtener una oferta de la nada", "anuncios falsos de celebridades" y pedirle a una "pareja romántica que solo conoce en línea" que envíe dinero en criptografía. Otras señales de alerta incluyen pedir pagar los servicios financieros en criptografía, pedir pagar más dinero para acceder a los fondos, retener las ganancias de la inversión "a efectos fiscales" u ofrecer "dinero gratis" o ingresos de inversión "garantizados".

En general, como dijo Adventus Caesennius, legado de la Legión Imperial del juego de computadora The Elder Scrolls V: Skyrim: “Manténganse alerta. Tarde o temprano dará sus frutos".

Grupo analítico NordFX

Aviso: estos materiales no son recomendaciones de inversión ni pautas para trabajar en los mercados financieros y están destinados únicamente a fines informativos. Operar en los mercados financieros es riesgoso y puede resultar en una pérdida total de los fondos depositados.

Volver Volver